Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Теоретические вопросы

1.1 Возникновение и развитие оценочной деятельности в России

Оценка недвижимости, как элемент государственной экономической политики, начала формироваться в России в середине XVIII века в связи с изменением общественно-экономического строя. Прежде всего, это обуславливалось необходимостью создания фискального кадастра, то есть описания и оценки недвижимого имущества для целей налогообложения.

Формирование системы оценки недвижимости для целей налогообложения происходило в России под непосредственным влиянием аналогичных работ, уже выполненных в странах Западной Европы к этому времени.

Поводом для создания систем налогообложения недвижимости в большинстве стран служила неравномерность распределения налогов при переходе от подушного налогообложения к подоходному. Основу таких систем составляли кадастры, содержащие материалы описания и оценки недвижимого имущества.

С отменой крепостного права в 1861 году в России возникли предпосылки проведения кадастровых работ, неотъемлемой составной частью которых являлась оценка недвижимости. Изданное в 1864 году "Положение о земских учреждениях" предусматривало изменение базы налогообложения и частичный переход на налогообложение имущества граждан России. Для пополнения государственного бюджета была сохранена подушная система налогообложения, а для формирования земского бюджета предметами налогообложения становились "земли, фабрики, заводы, промышленные и торговые заведения и вообще недвижимые имущества в уездах и городах, а также свидетельства на право торговли». Размер налогообложения определялся "доходностью и ценностью облагаемых имуществ". К 1888 году подушный налог был отменен окончательно.

Современные подходы к вопросам оценки, культивируемые в развитых странах рыночной экономики, практически повторяют в своей основе концептуальные положения, заложенные создателями русской оценочной статистики. К началу XX века методические разработки и организационные подходы к оценке в России, впитавшие в себя передовые идеи и опыт развитых стран того времени, позволили добиться в вопросах оценки недвижимости выдающихся результатов, зачастую не имеющих аналогов в мире. Анализ исторических фактов позволяет обоснованно сделать вывод о том, что стараниями своих выдающихся ученых Россия, с точки зрения методологии и организации оценки недвижимости, была одной из ведущих стран.

Пик оценочной деятельности в России пришёлся на вторую половину 90-х годов, когда подготовкой профессиональных оценщиков впервые начал заниматься Институт экономического развития Всемирного банка реконструкции и развития.

Развитие оценки в Российской Федерации было бы невозможно без системы подготовки, переподготовки и повышения квалификации специалистов-оценщиков. Одним из важных событий на этапе становления оценочной деятельности в России стало проведение в 1993 году семинаров по оценочной деятельности, организованных Институтом экономического развития Всемирного Банка. Заметный импульс развитию образования в сфере оценки был дан в ходе формирования и развития лицензионных требований к деятельности оценщиков.

Были созданы 58 структурных региональных единиц, которые объединяли 70 регионов России и стран ближнего зарубежья. Данной организацией была создана Академия оценки интеллектуальной собственности, которой до 2000 г. было подготовлено 15000 оценщиков. Российским обществом оценщиком, было положено начало созданию нормативной базы российской практики оценки имущества.

В июне 1994года на отчетно-выборной конференции РОО были приняты: Декларация РОО, Стандарты профессиональной деятельности в области недвижимого имущества, Кодекс профессиональной этики членов РОО. Следующим шагом в июне 1995 г. стала регистрация системы стандартизации в Госстандарте РФ. В этот же период совместно с Госкомимуществом РФ и Российской Гильдией риэлторов принято Положение о лицензировании риэлтерской деятельности в РФ, в котором оценочная деятельность была определена в качестве самостоятельного вида деятельности и выведена из-под лицензирования риэлтерской деятельности.

В 1996 году появилась новая организация - Национальная коллегия оценщиков (НКО), в которую вошли фирмы, занимающиеся оценкой. С конца 1996 года профессия оценщика в России уже имела официальный статус. Министерство труда и социального развития РФ своим постановлением от 27.11.96 г. № 11 утвердило квалификационную характеристику должности «оценщик», в которой устанавливаются должностные обязанности и перечень нормативно - правовых и методических документов и иных сведений, которые должен знать оценщик.

Основными должностными обязанностями оценщика являются установление рыночной стоимости или иной стоимости объектов гражданских прав, исследование потребностей оценки и установление деловых контактов с клиентами, составление письменного отчета об оценке, использование всех известных методов оценки, создание информационной базы, необходимой для профессиональной деятельности. Установлены и квалификационные требования по данной должности: высшее профессиональное образование, дополнительное образование и стаж работы по профилю не менее 1 года.

На сегодняшний день в России деятельность оценщиков на федеральном уровне регламентируется соответствующим Федеральным законом от 29.07.98 г. № 135 - ФЗ «Об оценочной деятельности в РФ».

Развивается методологическая база оценки, учитывающая международный опыт, а также особенности развития экономики и правового регулирования в России.

Сложился единый рынок оценочных услуг. В настоящее время в рамках единых требований на основании федеральной лицензии оценочную деятельность осуществляют более 5300 юридических лиц и индивидуальных предпринимателей.

Сформирована система государственного регулирования оценочной деятельности, основанная на Федеральном законе “Об оценочной деятельности в Российской Федерации” и включающая контроль над соблюдением оценщиками требований и условий, стандарты оценки и методические рекомендации, требования к образованию специалистов.

Развиваются саморегулируемые организации оценщиков. Налажено их взаимодействие с Минимуществом России по всему спектру проблем развития рынка оценки.

Но можно выделить и недостатки, присущие сегодняшней практике в области оценки имущества России:

1.Отсутствие методологической базы;

2.Несоответствие зарубежной методологии рыночным отношениям в России;

3.Недоверие заказчиков к менеджерам - оценщикам, занимающихся на практике данной деятельностью;

4.Отсутствие достаточного количества высококвалифицированных экспертов - оценщиков в регионах;

5.Недостаток практического опыта оценочных работ у фирм;

6.Отсутствие единых стандартов оценки.

1.1 Какова цель инфляционной корректировки затрат? Что включает инфляционная корректировка затрат? Раскройте основные методы инфляционной корректировки

Целью инфляционной корректировки документации являются приведение ретроспективной информации за прошедшие периоды к сопоставимому виду; учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконта.

Простейшим способом корректировки является переоценка всех статей баланса по изменению курса рубля относительно курса более стабильной валюты, например американского доллара. Более точной является переоценка статей актива и пассива баланса по колебаниям уровней товарных цен. Она может быть ориентирована как на товарную массу в целом, так и на каждый конкретный товар или товарную группу.

Распространенным методом освобождения финансовой отчетности от инфляции является метод учета изменения общего уровня цен.

Использование данного метода позволяет абстрагироваться от материально вещественной структуры активов предприятия и делать упор на общей оценке всего имущества с учетом покупательной способности денежной единицы и ее колебаний во времени, отражающих изменение среднего уровня цен. Этот метод заключается в том, что различные статьи финансовых отчетов рассчитываются в денежных единицах одинаковой покупательной силы (в рублях базового или текущего периода на отчетную дату). Для пересчетов используется либо индекс динамики ВНП, либо индекс потребительских или оптовых цен. Универсальная форма пересчета статей баланса и финансовых отчетов в денежные единицы одинаковой покупательной силы имеет следующий вид:

Bn = Bб/(i1 + i0),

где Bп - реальная величина статьи, скорректированной по уровню инфляции, руб.;

Вб - номинальная величина статьи по данным бухгалтерского учета и отчетности, руб.;

I0 - индекс инфляции в базовом периоде или на начальную дату отслеживания величины статьи баланса.

Инфляционной корректировке по индексу должны подвергаться лишь так называемые неденежные статьи: основные средства (в том числе нематериальные активы), производственные запасы, незавершенное производство, готовая продукция, обязательства, которые должны быть погашены поставкой определенных товаров и (или) оказанием определенных услуг. Денежные статьи (денежные средства, дебиторская и кредиторская задолженность, кредиты, займы, депозиты, финансовые вложения) независимо от изменения общего уровня цен инфляционной корректировке не подлежат.

Оценка неденежных активов (обязательств) в денежных единицах одинаковой покупательной силы осуществляется следующим образом. Все активы группируются по годам их приобретения (возникновения). Для каждого года стоимостная оценка группы объектов пересчитывается с использованием индексов цен текущего года и года приобретения объектов, а затем результаты суммируются.

Тестовые задания

1. Экономический принцип, согласно которому дополнение дополнительных ресурсов к основным факторам производства эффективно до тех пор, пока чистая отдача увеличивается быстрее роста затрат, называется:

принципом факторов производства

принципом пропорциональности

принципом предельной производительности

принципом спроса и предложения

принципом конкуренции.

11. Какой подход к оценке бизнеса основан на экономическом принципе ожидания:

сравнительный

затратный

доходный

имущественный

21. При проведении налоговой оценки имущества используется:

стоимость с ограниченным рынком

специально определенная стоимость

стоимость замещения

31. Сущность метода капитализации доходов выражается формулой:

стоимость = чист. приб. : ставка капитализации

стоимость = выручка: ставка капитализации

стоимость = чист. приб. х ставка капитализации

41. Инвестиционный рынок?

Рынок объектов реального инвестирования

Рынок инструментов финансового инвестирования

Рынок, как объектов реального инвестирования, так и инструментов финансового инвестирования

51. Инвестиции, выражающие вложение капитала в наиболее рисковые активы (акции молодых компаний), где ожидается получение максимального дохода - это:

Низко рисковые инвестиции

Средне рисковые инвестиции

Спекулятивны инвестиции

61. Какой вид вложений не входит в состав инвестиций в нефинансовые активы?

Инвестиции в основной капитал

Инвестиции в нематериальные активы

Вложения в ценные бумаги других юридических лиц, в облигации местных и государственных займов

Вложения в капитальный ремонт основных фондов

71. Обязанности и ответственность всех субъектов инвестиционной деятельности одинаковы и не зависят от источников инвестирования, форм собственности создаваемых предприятий и производств.

81. Сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах, - это:

биржевой рынок

внебиржевой рынок

срочный рынок

91. Эффективность проекта определяется:

Соотношением затрат и результатов

Показателями финансовой (коммерческой) эффективности

Комплексом показателей коммерческой, бюджетной, народнохозяйственной эффективности

101. Чем длиннее период реализации проекта до его полной окупаемости, тем выше уровень инвестиционного риска.

111. Формула определения IRR (внутренней нормы доходности) методом линейной аппроксимации имеет вид:

121. Кого затрагивает в меньшей степени бизнес-план инвестиционного проекта:

Инвесторов

Предпринимателей

Персонал предприятий

131. В механизм самофинансирования не входит:

Заёмные средства

Амортизационный фонд

Отчисления от прибыли

Страховые возмещения

141. Формула определения внутренней нормы прибыли (IRR) имеет вид:

151. Корректировка финансовой отчетности с целью приведения к единым стандартам бухгалтерского учета является целью:

вычисления относительных показателей в процессе оценки

трансформации бухгалтерской отчетности

нормализации бухгалтерской отчетности

инфляционной корректировки данных

161. Оценку стоимости предприятия при условии приобретения 100%-ного контроля над ним можно сразу же получить:

методом накопления активов

методом дисконтированного денежного потока

методом сделок

методом рынка капитала

171. Когда темпы роста предприятия умеренны и предсказуемы, то используется:

метод дисконтированных денежных потоков

метод капитализации дохода

метод чистых активов

Задача № 1

Рассчитать реальную ставку дисконта для оцениваемого предприятия, если номинальная ставка дохода по государственным облигациям составляет 25 %. Среднерыночная доходность на фондовом рынке - 19 % в реальном выражении. Коэффициент бета для оцениваемого предприятия равен 1,4.

Расчеты проводятся по формуле:

R = Rf+b(Rm-Rf),

где R - искомый коэффициент дисконтирования;

Rf - безрисковая ставка дохода (определяется как разность номинальной ставки дохода и темпом инфляции) = 6%;

b - коэффициент, являющийся мерой рыночного или недиверсифицируемого риска и отражающий амплитуду колебаний доходности актива относительно рынка в целом;

Rm - среднерыночная ставка дохода, определяемая исходя из долгосрочной общей доходности рынка;

(Rm - Rf) - премия за риск вложения в данный актив.

R = 0,06 + 1,4 (0,19 - 0,06) = 0,242 = 24,2%.

Задача № 11

дисконт ставка предприятие капитал

Рыночная стоимость обыкновенных акций компании составляет 13,6 млн руб., привилегированных акций - 5,1 млн.руб.. Общий заемный капитал компании составляет 8,5 млн.руб. Стоимость (доходность) собственного капитала 18%, привилегированных акций 11%, а облигаций 9%. Показатель риска для предприятия составляет 0,5, а величина процентной ставки безрискового вложения капитала равна 9%, средняя по фондовому рынку - 13%. Рассчитайте ставку дисконтирования, используя модель средневзвешенной стоимости капитала и ценовую модель капитальных активов. Дайте интерпретацию полученным результатам.

Вычислим сначала доли каждой компоненты капитала. Общая сумма компании составляет:

13,6 + 5,1 + 8,5 = 27,2 млн.руб.

Wd = 13,6/27,2 = 50 %

Wp = 5,1/27,2= 18,75 %

We = 8,5/27,2 = 31,25 %

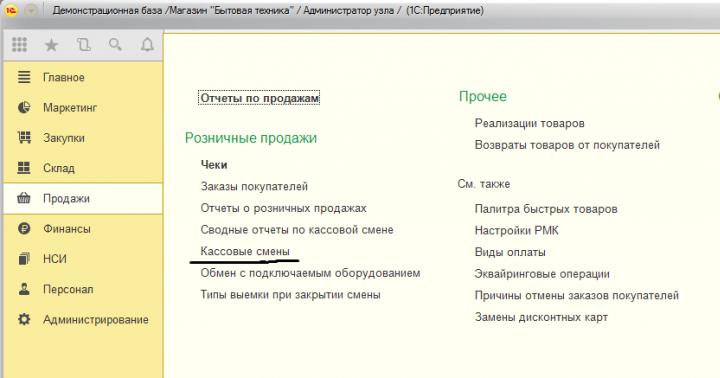

Расчет WACC удобно производить с помощью таблицы

Таким образом, агрегированная (средняя взвешенная) стоимость капитала компании составляет 11,29 процентов.

Согласно ценовой модели капитальных активов стоимость капитала компании равна:

Ск=0,09+(0,13-0,09)*0,5=11%

Термин - определение

1) Аннуитеты - серия равновеликих платежей, получаемых или выплачиваемых через равные периоды времени в течение определенного срока.

11) Ликвидационная стоимость- стоимость объекта оценки в случае, если объект должен быть отчужден в срок меньше обычного срока экспозиции аналогичных объектов

21) Рыночная стоимость-наиболее вероятная цена, по которой объект оценки может быть отчужден на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине сделки не отражаются какие-либо чрезвычайные обстоятельства

31) Предприятие - имущественный объект и определенная структура организованной хозяйственной деятельности по производству и (или) реализации продукции, работ, услуг.

Размещено на Allbest.ru

Подобные документы

Особенности оценочной деятельности в условиях рыночной экономики. Общая характеристика и сравнение основных методов оценки стоимости земельных участков. Сущность реструктуризации предприятия, а также оценка его стоимости и анализ прямых и косвенных выгод.

контрольная работа , добавлен 04.10.2010

История развития оценочной деятельности в России и характеристика ее состояния. Механизм регулирования оценочной деятельности, ее понятия согласно федеральному законодательству. Субъекты, цели, принципы и подходы к оценке бизнеса, виды стоимости.

курсовая работа , добавлен 15.04.2011

Основы оценки стоимости бизнеса. Сущность и понятие оценочной деятельности. Определение рыночной стоимости на примере ООО "Брянск-Лада". Пути совершенствования сбытовой деятельности предприятия. Характеристика автомобиля "Лада Приора" и его стоимости.

дипломная работа , добавлен 30.05.2008

Характеристика основных видов оценочной деятельности, их экономическое содержание и методы государственного регулирования. Определение методов расчета рыночной стоимости недвижимости в рамках доходного подхода. Оценка стоимости земельного участка.

контрольная работа , добавлен 10.10.2014

Правовое регулирование оценочной деятельности в РФ, основные цели установления стоимости предприятия. Доходный, сравнительный и затратный подходы к определению ценности бизнеса. Согласование результатов и выводы по величине рыночной стоимости предприятия.

дипломная работа , добавлен 14.12.2010

Описание основных подходов и соответствующих методов оценки предприятия (бизнеса): доходного, рыночного, затратного. Понятие остаточного срока полезной жизни бизнеса. Методы расчета дисконтированного денежного потока. Составление оценочной ведомости.

реферат , добавлен 17.02.2011

Методологические основы анализа деятельности предприятия, сведения о балансовой стоимости объекта оценки. Прогноз основных макроэкономических показателей рынка электротехнической промышленности. Определение итоговой стоимости собственного капитала фирмы.

дипломная работа , добавлен 11.12.2010

Раскрытие экономической сущности стоимости капитала как принесенного дохода, необходимого для оправдания вложений инвестора. Характеристика традиционных методов и моделей оценки стоимости капитала. Практика определения стоимости собственного капитала.

контрольная работа , добавлен 16.06.2011

Понятие, цели и принципы оценки стоимости предприятия. Сущность каждого из методов оценки стоимости бизнеса в рамках доходного, затратного и сравнительного подходов к оценке. Отчет об определении рыночной стоимости 1 пакета акций ЗАО "Сибур-Моторс".

дипломная работа , добавлен 02.07.2012

Развитие оценочной деятельности. Понятие, цели и принципы оценки стоимости предприятия. Анализ деятельности предприятия и перспектив его развития на примере ООО "Сладкий рай". Затратный, доходный и сравнительный подход к оценке стоимости предприятия.

Основан на сопоставлении будущих доходов инвестора с текущими затратами. Сопоставление доходов с затратами ведется с учетом факторов времени и риска. Динамика стоимости компании, определяемая доходным методом, позволяет принимать правильные для менеджеров, собственников, государства и т.д.

Метод капитализации используется в случае, если ожидается, что будущие чистые доходы или приблизительно будут равны текущим или темпы их роста будут умеренными и предсказуемыми. Причем доходы являются достаточно значительными положительными величинами, т.е. бизнес будет стабильно развиваться. Показатель обычно используется для оценки предприятий, в активах которых преобладает быстроизнашивающееся оборудование. Для компаний, обладающих значительной недвижимостью, балансовая стоимость которой уменьшается, а фактическая остается почти неизменной, предпочитают использовать денежный поток.

Суть метода капитализации заключается в определении величины ежегодных доходов и соответствующей этим доходам ставки капитализации, на основе которых рассчитывается цена компании.

При применении этого метода возникает целый ряд проблем. Во-первых, как определить чистый доход предприятия, во-вторых, как выбрать ставку капитализации.

При расчете чистого дохода важно правильно выбрать период времени, за который производятся расчеты. Это могут быть несколько периодов в прошлом, обычно пять, а могут использоваться данные о доходах за несколько периодов в прошлом и прогнозы на ближайшее будущее.

Другим сложным моментом в этом методе является определение ставки капитализации.

Ставка капитализации во многом зависит от устойчивости дохода компании.

Если последняя имеет устойчивый рост прибыли, выбирается более низкая ставка капитализации, что приводит к увеличению компании и, наоборот, при нестабильных прибылях ставку капитализации увеличивают.

В некоторых случаях для оценки компаний используется объем валовой выручки. Он чаще всего применяется для определения рыночной стоимости бизнеса в сфере услуг.

Иногда для оценки акционерных обществ используется . Этот метод предпочтителен для акционеров, не обладающих контрольным пакетом акций, так как для них важнее всего величина дивидендов, а влиять на политику общества по вопросу выплаты дивидендов они не могут. Для акционеров, обладающих контрольным пакетом, предпочтительнее использование для определения рыночной стоимости предприятия капитализации чистого дохода.

Главным достоинством метода капитализации дохода является то, что он отражает потенциальную доходность бизнеса, позволяет учесть риск отрасли и компании. Однако этот метод мало пригоден для быстрорастущих компаний.

Широкое распространение в практике оценки бизнеса получил метод дисконтирования будущих доходов, так как он позволяет учесть будущие перспективы развития.

Определение дохода, который будет получен в пост прогнозный период расчет текущей стоимости в прогнозный и пост прогнозный период.

Прогнозирование будущего дохода начинается с определения деятельности прогнозного периода и горизонта прогнозирования и вида дохода, который будет использоваться в дальнейших расчетах. Горизонт прогнозирования делится на две части: прогнозную, когда Оценщик с достаточной точностью определяет динамику развития компании, и пост прогнозную, когда аналитиком рассчитывается некий средний, достаточно умеренный темп роста.

Важно правильно определить продолжительность прогнозного периода. Чрезмерно большой период потребует много усилий для составления реалистичного прогноза. В то же время искусственное сокращение периода приводит к искажению прогнозирования, поскольку в первые годы динамика доходов будет сильно отклоняться от средней стоимости компании.

Вид дохода определяет процесс прогнозирования и порядок расчета ставки дисконта. Если прибыль и дивиденды не нуждаются в специальных пояснениях, то понятие денежного потока необходимо конкретизировать. Денежный поток - результат притока и оттока средств на предприятии.

Величина денежного потока для собственного капитала определяется на основе следующих данных: балансовая прибыль за вычетом + + увеличение долгосрочной задолженности - проценты по долгосрочным обязательствам - - прирост собственных .

Денежный поток для инвестированного капитала (суммарная величина собственных средств и долгосрочной задолженности) позволяет определить суммарную рыночную стоимость собственного капитала и долгосрочной задолженности компании. Величина данного денежного потока для инвестированного капитала определяется по формуле: прибыль после налогообложения + амортизационные отчисления - капитальные вложения - прирост собственных оборотных средств.

Денежный поток для собственного капитала отличается от инвестированного. Во-первых, чистая прибыль для инвестированного денежного потока увеличена на сумму величины процентов по долгосрочным кредитам. Во-вторых, при расчете денежного потока для собственного капитала изменение долгосрочных пассивов учитывается, для инвестированного потока - нет. Последнее обстоятельство позволяет использовать метод дисконтированного денежного потока в случаях, когда динамику долгосрочной задолженности спрогнозировать не представляется возможным.

Одним из наиболее сложных, но вместе с тем и наиболее ответственных моментов оценки компаний методик цен потока является составление прогноза денежных потоков на ближайшие несколько лет. Возможность отклонения от прогноза очень велика, поэтому иногда составляется спектр прогнозов - пессимистический, реалистичный и оптимистический. Под оптимистическим прогнозом понимается оценка доходности компании при ее функционировании в наиболее благоприятных условиях. Под реальным - прогноз, составленный исходя из наиболее вероятных условий. Под пессимистическим - прогноз, получаемый исходя из представлений о функционировании предприятий в наихудших условиях.

После этого делается анализ и прогноз расходов. Так как темпы роста постоянных и обычно отличаются, то прогнозируют темпы роста постоянных издержек и отдельно - рост переменных издержек. Исходя из наличия основного капитала и прогнозов капитальных вложений, определяют величину амортизационных отчислений. На основе анализа управления компанией и планов сбыта определяют административные расходы и расходы на продажу продукции (услуг). На основе планов получения долгосрочных кредитов рассчитывают проценты за кредит. Далее определяют сумму налогов, которую должна будет выплатить компания.

В результате вычета из валовых доходов постоянных, переменных издержек, амортизационных расходов и расходов на продажу, процентов и налогов получают прогноз чистого дохода на каждый год прогнозного периода.

Важным этапом метода дисконтирования денежного потока является , который включает:

Определение излишка или недостатка чистого компании. Излишек увеличивает рыночную стоимость компании, а недостаток должен быть восполнен, поэтому он уменьшает рыночную стоимость;

- расчет изменения (увеличения или уменьшения) долго срочной задолженности (для модели денежного потока, приносимого с).

На следующем этапе оценки определяется ставка дисконта. Если оценка осуществляется на базе денежного потока, приносимого собственным капиталом, то ставка дисконта рассчитывается либо по модели оценки капитальных активов (Capital Asset Pricing Mdel - САРМ), либо по методу суммирования.

На следующем этапе расчета стоимости бизнеса по методу дисконтируемых будущих доходов определяют суммарную величину доходов, которые может получить собственник в пост прогнозный период. Расчет доходов в пост прогнозный период может осуществляться несколькими методами, такими как метод стоимости - модель Гордона (метод "предполагаемой продажи").

Метод чистых активов предполагает, что величина чистых активов на конец последнего прогнозного года известна. Размер чистых активов на конец прогнозного периода определяется путем корректировки величины чистых активов на начало первого года прогнозного периода на величину денежного потока, полученного компанией за весь прогнозный период. Применение метода чистых активов целесообразно для предприятий, относящихся к фондоемким отраслям.

Модель Гордона определяет стоимость компании на начало первого года пост прогнозного периода как величину капитализированного дохода пост прогнозного периода (то есть сумме стоимостей всех ежегодных будущих доходов в пост прогнозном периоде).

Темпы роста дохода должны быть стабильны.

Темпы роста дохода не могут быть больше ставки дисконта.

Капитальные вложения в пост прогнозном периоде должны быть равны амортизационным отчислениям (для случая, когда в качестве дохода выступает денежный поток).

Дисконтирование остаточной стоимости по ставке дисконта, взятой на конец прогнозного периода, связано с тем, что остаточная стоимость независимо от метода ее расчета всегда представляет собой величину на конкретную дату - начало пост прогнозного периода, то есть конец последнего прогнозного года.

Для выведения окончательной величины рыночной стоимости компании вносится ряд поправок.

1. Если использовалась модель дисконтирования без долгового инвестированного денежного потока, то найденная рыночная стоимость (PV) относится ко всему инвестированному капиталу, то есть включает в себя не только стоимость собственного капитал ла, но и стоимость долгосрочных обязательств компании. Поэтому для того, чтобы получить стоимость собственного капитала, необходимо из величины найденной стоимости вычесть величину долгосрочной задолженности.

2. Рассчитанная по методу дисконтированного денежного потока, величина представляет собой стоимость предприятия, которая не включает в себя стоимость избыточных и нефункционирующих активов, которые непосредственно не принимали участия в генерировании дохода. Такие активы оцениваются отдельно, а результат добавляется к рыночной стоимости компании. Выделяют четыре типа объекта, подлежащих отдельной оценке и учету в стоимости: собственный оборотный капитал; обязательства, связанные с проведением природоохранных мероприятий; объекты социальной сферы; основные фонды, находящиеся на консервации.

Метод оценки предприятий на основе дисконтирования будущих доходов имеет целый ряд достоинств и недостатков. Он позволяет отразить будущую доходность компании, что в наибольшей степени интересует инвестора. При этом учитывается риск инвестиций, возможные темпы инфляции, а также ситуация на рынке через ставку дисконта. Этот метод позволяет учесть экономическое устаревание компании, показателем которого является превышение величины рыночной стоимости, полученной методом накопления активов, над величиной рыночной стоимости, полученной методом дисконтирования будущих доходов. Мировая практика показала, что этот метод точнее всего определяет рыночную стоимость предприятия, но его использование затруднено в силу сложности проведения достаточно точного прогнозирования.

Задача оценки стоимости бизнеса на разных стадиях его развития не теряет своей актуальности. Предприятие представляет собой долгосрочный актив, приносящий доход и обладающий определенной инвестиционной привлекательностью, поэтому вопрос о его стоимости интересует многих, начиная от владельцев и руководства и заканчивая государственными структурами.

Чаще всего для оценки стоимости предприятия пользуются доходным методом (income approach ), ведь любой инвестор вкладывает денежные средства не просто в здания, оборудование и другие материальные и нематериальные ценности, а в будущие доходы, способные не только окупить вложенные средства, но и принести прибыль, преумножив тем самым благосостояние инвестора. При этом объем, качество и продолжительность ожидаемого будущего потока доходов играют особую роль при выборе объекта инвестиционного вложения. Несомненно, величина ожидаемого дохода относительна и подвержена огромному влиянию вероятности в зависимости от уровня риска возможной неудачи инвестирования, который тоже нужно учитывать.

Обратите внимание! Основополагающий фактор стоимости при использовании данного метода - ожидаемые в будущем доходы компании, представляющие собой определенные экономические выгоды для владельцев предприятия. Чем выше доход компании, тем больше, при прочих равных условиях, ее рыночная стоимость.

Доходный метод как нельзя лучше учитывает основную цель деятельности предприятия - получение прибыли. С этих позиций он наиболее предпочтителен для оценки бизнеса, так как отражает перспективы развития предприятия, будущие ожидания. Кроме того, он учитывает экономическое устаревание объектов, а также через ставку дисконта принимает во внимание рыночный аспект и инфляционные тенденции.

При всех неоспоримых преимуществах этот подход не лишен спорных и негативных моментов:

- он довольно трудоемкий;

- ему свойственен высокий уровень субъективизма при прогнозировании доходов;

- высока доля вероятностей и условностей, так как устанавливаются различные предположения и ограничения;

- велико влияние различных факторов риска на прогнозируемый доход;

- проблематично достоверное определение реального дохода, показанного предприятием в отчетности, причем не исключено преднамеренное отражение убытков в различных целях, что связано с непрозрачностью информации отечественных предприятий;

- сложен учет непрофильных и избыточных активов;

- некорректна оценка убыточных предприятий.

В обязательном порядке нужно с особым вниманием подходить к возможности достоверно определить будущие потоки доходов предприятия и развитие деятельности компании ожидаемыми темпами. На точность прогноза сильно влияет и стабильность внешней экономической среды, что актуально для довольно неустойчивой российской экономической ситуации.

Итак, доходный подход целесообразно применять для оценки компаний, когда:

- они имеют положительную величину дохода;

- имеется возможность составления достоверного прогноза доходов и расходов.

Расчет стоимости компании доходным подходом

Оценка стоимости бизнеса доходным подходом начинается с решения следующих задач:

1) прогноз будущих доходов предприятия;

2) приведение стоимости будущих доходов предприятия к текущему моменту.

Корректное решение этих задач способствует получению адекватных конечных результатов оценочной работы. Большое значение в ходе прогнозирования имеет нормализация доходов, с помощью которой производится элиминирование единовременных отклонений, появляющихся, в частности, в результате проведения разовых сделок, например при реализации непрофильных и избыточных активов. Для нормализации дохода используются статистические методы расчета средней, средневзвешенной средней величины или метод экстраполяции, представляющий собой продление сложившихся тенденций.

Кроме того, обязательно нужно учесть фактор изменения стоимости денег во времени - одна и та же величина дохода в настоящий момент имеет большую цену, чем в будущий период. Требует решения непростой вопрос о наиболее приемлемых сроках прогнозирования доходов и расходов компании. Считается, что для отражения свойственной отраслям цикличности для составления обоснованного прогноза нужно охватить период, равный не менее чем 5 годам. При рассмотрении данного вопроса через математическую и статистическую призму появляется стремление удлинить прогнозный период, предполагая, что большее количество наблюдений даст более обоснованную величину рыночной стоимости компании. Тем не менее увеличение прогнозного периода в пропорциональной зависимости усложняет прогнозирование значений доходов и расходов, инфляции и денежных потоков. Некоторые оценщики отмечают, что наиболее достоверным будет прогноз доходов на 1–3 года, особенно когда наблюдается нестабильность в экономической среде, так как при увеличении прогнозных периодов повышается условность оценок. Но и это мнение справедливо только для устойчиво функционирующих предприятий.

Важно! В любом случае при выборе срока прогнозирования нужно охватывать период до стабилизации темпов роста компании, а для достижения наибольшей точности конечных результатов можно разделить прогнозный период на меньшие промежуточные отрезки времени, например полугодия.

В общих чертах стоимость предприятия определяется суммированием потоков доходов от деятельности предприятия в прогнозный период, предварительно приведенных к текущему уровню цен, с добавлением стоимости бизнеса в постпрогнозный период (терминальной стоимости).

Наиболее распространены две методики оценки доходного подхода - метод капитализации дохода и метод дисконтирования денежных потоков . Они основаны на расчетных ставках дисконтирования и капитализации, которые используются для определения текущей стоимости будущих доходов. Разумеется, в рамках доходного подхода применяется гораздо больше разновидностей методов, но в основном все они построены на дисконтировании денежных потоков.

Большую роль при выборе метода оценки играет цель проведения самой оценки и предполагаемое использование ее результатов. Оказывают влияние и другие факторы, например тип оцениваемого предприятия, этап его развития, темпы изменения доходов, доступность информации и степень ее достоверности и др.

Метод капитализации дохода (Single-Period Capitalization Method, SPCM )

Метод капитализации дохода основан на суждении, что рыночная стоимость предприятия равна текущей стоимости будущих доходов. Целесообразнее всего применять его к тем компаниям, которые уже накопили активы, имеют стабильную и предсказуемую величину текущего дохода, а темпы его роста умеренны и относительно постоянны, при этом текущее состояние дает известное представление о долгосрочных тенденциях дальнейшей деятельности. И наоборот: на этапе активного роста компании, в процессе реструктуризации или в другие моменты, когда наблюдаются значительные колебания прибыли или денежных потоков (что характерно для многих предприятий), данный метод нежелателен к применению, так как велика вероятность получить некорректный результат оценки стоимости.

Метод капитализации дохода опирается на ретроспективную информацию, при этом на будущий период, кроме величины чистого дохода, экстраполируются и другие экономические показатели, например структура капитала, ставка доходности, уровень риска компании.

Оценка предприятия методом капитализации дохода осуществляется следующим образом:

Текущая рыночная стоимость = ДП (или П чист) / Ставка капитализации,

где ДП - денежный поток;

П чист - чистая прибыль.

Обратите внимание! Достоверность результата оценки очень сильно зависит от ставки капитализации, поэтому особое внимание нужно обратить на точность ее расчета.

Ставка капитализации позволяет преобразовать значения прибыли или денежного потока за конкретный период времени в показатель стоимости. Как правило, она выводится из коэффициента дисконтирования:

Ставка капитализации = D – Т р,

где D - ставка дисконта;

Т р - темпы роста денежного потока или чистой прибыли.

Понятно, что коэффициент капитализации чаще всего меньше ставки дисконта для одной и той же компании.

Как видно из представленных формул, в зависимости от того, какая величина капитализируется, в расчет принимается ожидаемый темп роста денежного потока либо чистой прибыли. Безусловно, для разных видов дохода ставка капитализации будет различаться. Поэтому первоочередной задачей при реализации данного метода становится определение того показателя, который будет капитализирован. При этом может быть спрогнозирован доход на следующий после даты оценки год или определен средний размер дохода, рассчитанный с использованием ретроспективных данных. Поскольку чистый денежный поток полностью учитывает операционную и инвестиционную деятельность предприятия, чаще всего его и используют в качестве базы для капитализации.

Итак, ставка капитализации по своей экономической сущности близка к коэффициенту дисконтирования и сильно взаимосвязана с ним. Ставка дисконта также используется для приведения к настоящему моменту времени денежных потоков будущего периода.

Метод дисконтирования денежных потоков (Discounted Cash-Flows, DCF )

Метод дисконтирования денежных потоков позволяет учитывать риски, сопряженные с получением ожидаемого дохода. Использование данного метода будет обоснованным, когда прогнозируется значительное изменение будущих доходов как в большую, так и в меньшую сторону. Кроме того, в некоторых ситуациях исключительно этот метод является применимым, например расширение деятельности предприятия, если на момент оценки оно работает не на всю производственную мощность, однако намеревается ее увеличивать в ближайшем будущем; плановое увеличение объема выпуска продукции; развитие бизнеса в целом; слияние предприятий; внедрение новых производственных технологий и т. д. В таких условиях годовые денежные потоки в будущие периоды не будут равномерными, что, естественно, делает невозможным расчет рыночной стоимости компании методом капитализации дохода.

Для новых предприятий единственно возможным для использования также является метод дисконтирования денежных потоков, так как стоимость их активов на момент оценки может не совпадать с возможностями приносить доход в будущем.

Конечно, желательно, чтобы оцениваемое предприятие имело благоприятные тенденции развития и прибыльную историю хозяйствования. Для терпящих систематические убытки и имеющих отрицательный темп роста компаний метод дисконтирования денежных потоков менее пригоден. Особую осмотрительность нужно соблюдать при оценке предприятий с высокой вероятностью банкротства. В этом случае доходный подход не применим вообще, в том числе и метод капитализации доходов.

Метод дисконтирования денежных потоков более гибкий, так как может быть использован для оценки любого действующего предприятия с помощью постатейного прогноза будущих денежных потоков. Немаловажное значение он имеет для понимания менеджментом и владельцами компании влияния разнообразных управленческих решений на ее рыночную стоимость, то есть его можно использовать в процессе управления стоимостью на основе полученной развернутой стоимостной модели бизнеса и увидеть ее восприимчивость к выделенным внутренним и внешним факторам. Это позволяет осмыслить деятельность предприятия на любом этапе жизненного цикла в будущем. И самое главное: данный метод наиболее привлекателен для инвесторов и отвечает их интересам, поскольку основывается на прогнозах будущего развития рынка и инфляционных процессов. Хотя в этом же кроется и некоторая сложность, так как в условиях нестабильной кризисной экономики с прогнозировать поток дохода на несколько лет вперед довольно трудно.

Итак, исходной базой расчета стоимости бизнеса методом дисконтирования денежных потоков является прогноз, источником составления которого служит ретроинформация о денежных потоках. Традиционная формула определения текущего значения дисконтированного будущего дохода следующая:

Текущая рыночная стоимость = Денежные потоки за период t / (1 + D ) t .

Ставка дисконта представляет собой процентную ставку, необходимую для приведения будущих доходов к единому значению текущей стоимости бизнеса. Для инвестора она является требуемой ставкой дохода по альтернативным вариантам инвестиций с сопоставимым уровнем риска на момент оценки.

В зависимости от выбранного типа денежного потока (для собственного капитала или для всего инвестированного капитала), используемого в качестве базы для оценки, определяется способ расчета ставки дисконта. Схемы расчетов денежного потока для инвестированного и собственного капитала представлены в табл. 1, 2.

|

Таблица 1. Расчет денежного потока для инвестированного капитала |

|

|

Показатель |

Влияние на итоговый результат денежного потока (+/–) |

|

Чистая прибыль | |

|

Начисленная амортизация | |

|

Уменьшение собственного оборотного капитала | |

|

Увеличение собственного оборотного капитала | |

|

Продажа активов | |

|

Капитальные вложения | |

|

Денежный поток для инвестированного капитала | |

|

Таблица 2. Расчет денежного потока для собственного капитала |

|

|

Показатель |

Влияние на итоговый результат денежного потока (+/–) |

|

Чистая прибыль | |

|

Начисленная амортизация | |

|

Уменьшение собственного оборотного капитала | |

|

Увеличение собственного оборотного капитала | |

|

Продажа активов | |

|

Капитальные вложения | |

|

Прирост долгосрочной задолженности | |

|

Уменьшение долгосрочной задолженности | |

|

Денежный поток для собственного капитала | |

Как видим, расчет денежного потока для собственного капитала отличается только тем, что полученный результат по алгоритму расчета денежного потока для инвестированного капитала дополнительно корректируется на изменение долгосрочной задолженности. Затем проводится дисконтирование денежного потока в соответствии с ожидаемыми рисками, которые отражаются в ставке дисконтирования, рассчитанной применительно к конкретному предприятию.

Итак, ставка дисконта денежного потока для собственного капитала будет равна требуемой собственником норме отдачи на вложенный капитал, инвестированного капитала - сумме взвешенных ставок отдачи на заемные средства (то есть процентной ставке банка по кредитам) и на собственный капитал, при этом их удельные веса определяются по долям заемных и собственных средств в структуре капитала. Ставка дисконта денежного потока для инвестированного капитала называется средневзвешенной стоимостью капитала , а соответствующая методика ее расчета - методом средневзвешенных затрат на капитал (W eighted A verage C ost of C apital, WACC ). Этот метод определения ставки дисконтирования применяется чаще всего.

Кроме того, для определения ставки дисконтирования денежного потока для собственного капитала могут применяться следующие наиболее распространенные способы:

- модель оценки капитальных активов (CAPM );

- модифицированная модель оценки капитальных активов (MCAPM );

- метод кумулятивного построения;

- модель избыточной прибыли (ЕВО ) и др.

Рассмотрим указанные методы подробнее.

Метод средневзвешенных затрат на капитал (WACC )

Применяется для расчета и собственного, и заемного капитала путем построения соотношения их долей, показывает не балансовую, а рыночную стоимость капитала. Ставка дисконта по этой модели определяется по формуле:

D WACC = С зк × (1 – Н приб) × Д зк + С пр × Д прив + С оа × Д об,

где С зк - стоимость привлеченного заемного капитала;

Н приб - ставка налога на прибыль;

Д зк - доля заемного капитала в структуре капитала компании;

С пр - стоимость привлечения акционерного капитала (привилегированных акций);

Д прив - доля привилегированных акций в структуре капитала компании;

С оа - стоимость привлечения акционерного капитала (обыкновенных акций);

Д об - доля обыкновенных акций в структуре капитала компании.

Чем больше компанией привлекаются дешевые заемные средства вместо дорогого собственного капитала, тем меньше величина WACC . Однако при желании использовать как можно больше дешевых заемных средств следует помнить также и о соответствующем этому снижении ликвидности баланса предприятия, что непременно повлечет увеличение кредитных процентных ставок, так как для банков эта ситуация чревата повышением рисков, а величина WACC , разумеется, будет расти. Таким образом, уместным будет использование правила «золотой середины», оптимально сочетая собственные и заемные средства на основе их баланса по уровню ликвидности.

Метод оценки капитальных активов (Capital Asset Pricing Model, CAPM )

Основан на анализе информации фондовых рынков об изменении доходности свободно обращающихся акций. В данном случае при расчете ставки дисконта для собственного капитала используется следующая формула:

D CAPM = Д б/р + β × (Д р − Д б/р ) + П 1 + П 2 + Р ,

где Д б/р - безрисковая ставка дохода;

β - специальный коэффициент;

Д р - общая доходность рынка в целом (среднерыночного портфеля ценных бумаг);

П 1 - премия для малых предприятий;

П 2 - премия за риск, характерный для отдельной компании;

Р - страновой риск.

Безрисковую ставку берут за основу при оценке различных видов риска, сопряженных с вложениями в компанию. Специальный коэффициент бета (β ) представляет собой величину систематического риска, связанного с происходящими в стране экономическими и политическими процессами, который рассчитывается на основании отклонений общей доходности акций конкретной компании по сравнению с общей доходностью фондового рынка в целом. Показатель общей доходности рынка - это среднерыночный индекс доходности, который рассчитывается аналитиками на основе долгосрочного исследования статистических данных.

CAPM довольно сложно применять в условиях неразвитости российского фондового рынка. Это связано с проблемами определения коэффициентов бета и рыночной премии за риск, особенно для закрытых предприятий, акции которых не котируются на фондовой бирже. В зарубежной практике безрисковой ставкой дохода, как правило, служит ставка дохода по долгосрочным правительственным облигациям или векселям, так как считается, что они обладают высокой степенью ликвидности и очень низким риском неплатежеспособности (вероятность банкротства государства практически исключается). Однако в России после некоторых исторических событий государственные ценные бумаги психологически не воспринимаются как безрисковые. Поэтому в качестве безрисковой может быть использована средняя ставка по долгосрочным валютным депозитам пяти крупнейших российских банков, включая Сбербанк России, которая формируется преимущественно под воздействием внутренних рыночных факторов. Что касается коэффициентов β , то за рубежом чаще всего используют готовые публикации этих показателей в финансовых справочниках, рассчитанных специализированными фирмами путем анализа статистической информации фондового рынка. Оценщикам, как правило, не нужно самостоятельно заниматься расчетами этих коэффициентов.

Модифицированная модель оценки капитальных активов (MCAPM )

В ряде случаев лучше использовать модифицированную модель оценки капитальных активов (MCAPM ), в которой применен такой показатель, как рисковая премия, учитывающая несистематические риски оцениваемого предприятия. Несистематические риски (диверсифицируемые риски) - это случайно возникающие в компании риски, которые можно уменьшить за счет диверсификации. В отличие от них систематический риск обусловлен общим движением рынка или его сегментов и не связан с конкретной ценной бумагой. Поэтому данный показатель более подходит для российских условий развития фондового рынка с характерной ему нестабильностью:

D M CAPM = Д б/р + β × (Д р − Д б/р ) + П риск,

где Д б/р - безрисковая ставка дохода по российским внутренним валютным займам;

β - коэффициент, являющийся мерой рыночного (недиверсифицируемого) риска и отражающий чувствительность изменений доходности инвестиций в компании определенной отрасли к колебаниям доходности рынка акций в целом;

Д р - доходность рынка в целом;

П риск - рисковая премия, учитывающая несистематические риски оцениваемой компании.

Кумулятивный метод

Учитывает различные виды рисков инвестиционных вложений и предполагает проведение экспертной оценки как общеэкономических, так и специфических для отрасли и конкретного предприятия факторов, порождающих риск недополучения запланированных доходов. Наиболее важными являются такие факторы, как размер компании, структура финансов, производственная и территориальная диверсификация, качество управления, рентабельность, прогнозируемость доходов и др. Ставка дисконта определяется на основе безрисковой ставки доходности, к которой добавляется дополнительная премия за риск инвестирования в данную компанию, учитывающая указанные факторы.

Как видим, кумулятивный подход несколько похож на CAPM , поскольку они оба основаны на ставке дохода по безрисковым ценным бумагам с добавлением дополнительного дохода, связанного с риском инвестирования (считается, что чем больше риск, тем больше доходность).

Модель Ольсона ( Edwards - Bell - Ohlson valuation model , ЕВО ), или метод избыточного дохода (прибыли)

Сочетает компоненты доходного и затратного подходов, в некоторой степени минимизируя их недостатки. Стоимость компании определяется посредством дисконтирования потока избыточных доходов, то есть отклоняющихся от среднеотраслевой их величины, и текущей стоимости чистых активов. Преимуществом данной модели является возможность использования для расчета доступной информации о стоимости имеющихся на момент оценки ценностей. Значительную долю в этой модели занимают реальные инвестиции, а прогнозировать требуется лишь остаточную прибыль, то есть ту часть денежного потока, которая действительно увеличивает стоимость компании. Хоть и эта модель не лишена некоторых сложностей в использовании, она очень полезна при выработке стратегии развития организации, связанной с максимизацией стоимости бизнеса.

Выведение итоговой величины рыночной стоимости компании

После того как определена предварительная стоимость бизнеса, необходимо внести ряд поправок для получения итоговой рыночной стоимости:

- на избыток/недостаток собственного оборотного капитала;

- на непрофильные активы предприятия;

- на отложенные налоговые активы и обязательства;

- на чистый долг, если таковой имеется.

Поскольку в расчет дисконтированного денежного потока включается требуемая величина собственного оборотного капитала, связанного с прогнозом выручки, то при ее несовпадении с фактической величиной избыток собственного оборотного капитала нужно прибавить, а недостаток - вычесть из величины предварительной стоимости. То же самое касается и нефункционирующих активов, так как в расчете участвовали только те активы, которые были использованы в формировании денежного потока. Значит, при наличии непрофильных активов, имеющих определенную стоимость, которая не учтена в денежном потоке, но может быть реализована (например, при продаже), нужно увеличить предварительную стоимость бизнеса на величину стоимости таких активов, рассчитанную отдельно. Если рассчитывалась стоимость предприятия на инвестированный капитал, то полученная рыночная стоимость относится ко всему инвестированному капиталу, то есть включает кроме стоимости собственных средств еще и стоимость долгосрочных обязательств компании. Значит, для получения стоимости собственного капитала необходимо величину установленной стоимости уменьшить на размер долгосрочной задолженности.

После внесения всех поправок будет получена величина стоимости, которая является рыночной стоимостью собственного капитала компании.

Бизнес способен приносить доход и по окончании прогнозного периода. Доходы должны стабилизироваться и выйти на равномерные долгосрочные темпы роста. Для расчета стоимости в постпрогнозный период можно использовать один из следующих способов расчета дисконта:

- по ликвидационной стоимости;

- по стоимости чистых активов;

- по методу Гордона.

При использовании модели Гордона терминальная стоимость определяется как отношение денежного потока за первый год постпрогнозного периода к разности ставки дисконта и долгосрочных темпов роста денежного потока. Затем терминальная стоимость приводится к текущим стоимостным показателям по той же ставке дисконта, что применяется для дисконтирования денежных потоков прогнозного периода.

В итоге общая стоимость бизнеса определяется в виде суммы текущих стоимостей потоков доходов в прогнозный период и стоимости компании в постпрогнозный период.

Заключение

В процессе оценки стоимости компании доходным подходом создается финансовая модель денежных потоков, которая может служить базой для принятия обоснованных управленческих решений, оптимизации расходов, анализа возможностей увеличения проектных мощностей и диверсификации объема выпускаемой продукции. Эта модель будет полезной и после проведения оценки.

Для выбора той или иной методики расчета рыночной стоимости в первую очередь нужно определиться с целью проведения оценки и планируемым использованием ее результатов. Затем следует проанализировать предполагаемое изменение денежных потоков компании в ближайшем будущем, рассмотреть финансовое состояние и перспективы развития, а также оценить окружающую экономическую среду, как мировую, так и национальную, в том числе отраслевую. Если при недостатке времени нужно узнать рыночную стоимость бизнеса, или подтвердить результаты, полученные при использовании других подходов, или когда глубокий анализ денежных потоков невозможен или не требуется, можно использовать метод капитализации для быстрого получения относительно достоверного результата. В других случаях, особенно когда доходный подход является единственно возможным для расчета рыночной стоимости, предпочтителен метод дисконтирования денежных потоков. Возможно, в определенных ситуациях для расчета стоимости компании понадобятся оба метода одновременно.

И конечно, не стоит забывать, что стоимость, полученная с помощью доходного подхода, напрямую зависит от точности построения долгосрочных макроэкономических и отраслевых прогнозов аналитиком. Тем не менее даже использование грубых показателей прогноза в процессе применения доходного подхода может быть полезным для определения ориентировочной стоимости компании.

1. При анализе расходов в методе дисконтированных денежных потоков следует учесть:

а) инфляционные ожидания для каждой категории издержек;

б) перспективы в отрасли с учетом конкуренции;

в) взаимозависимости и тенденции прошлых лет;

г) ожидаемое повышение цен на продукцию;

2. Стоимость объекта собственности, рассматриваемая как совокупная стоимость материалов, содержащихся в нем, за вычетом затрат на утилизацию является:

а) стоимостью замещения;

б) стоимостью воспроизводства;

в) балансовой стоимостью;

г) инвестиционной стоимостью;

д) утилизационной стоимостью.

3. Оказывает ли влияние на уровень риска размер предприятия:

а) да;

б) нет.

4. Оценщик указывает дату проведения оценки объекта в отчете об оценке, руководствуясь принципом:

а) соответствия;

б) полезности;

в) предельной производительности;

г) изменения стоимости.

5. Метод «предполагаемой продажи» исходит из следующих предположений:

а) в остаточном периоде величины амортизации и капитальных вложений равны;

б) в остаточном периоде должны сохраняться стабильные долгосрочные темпы роста;

в) владелец предприятия не меняется.

6. Какой метод даст более достоверные данные о стоимости предприятия, если оно недавно возникло и имеет значительные материальные активы:

а) метод ликвидационной стоимости;

в) метод капитализации дохода.

7. Если в методе дисконтированных денежных потоков используется бездолговой денежный поток, то в инвестиционном анализе исследуется:

а) капитальные вложения;

б) собственный оборотный капитал;

в) изменение остатка долгосрочной задолженности.

8. На чем основан метод рынка капитала:

а) на оценке миноритарных пакетов акций компаний-аналогов;

б) на оценке контрольных пакетов акций компаний-аналогов;

в) на будущих доходах компании.

9. Какие из ниже перечисленных методов используются для расчета остаточной стоимости для действующего предприятия:

а) модель Гордона;

б) метод «предполагаемой продажи»;

в) по стоимости чистых активов;

10. Для бездолгового денежного потока ставка дисконтирования рассчитывается:

в) с помощью модели оценки капитальных активов;

г) б, в.

11. Верно, ли утверждение: для случая стабильного уровня доходов в течение неограниченного времени коэффициент капитализации равен ставке дисконтирования?

а) да;

б) нет.

12. Когда темпы роста предприятия умеренны и предсказуемы, то используется:

а) метод дисконтированных денежных потоков;

б) метод капитализации дохода;

в) метод чистых активов.

13. С помощью какого метода можно определить стоимость неконтрольного пакета акций:

а) метода сделок;

б) метода стоимости чистых активов;

в) метода рынка капитала.

14. Трансформация отчетности обязательна в процессе оценки предприятия:

а) да;

б) нет.

15. Для денежного потока для собственного капитала ставка дисконтирования рассчитывается:

а) как средневзвешенная стоимость капитала;

б) методом кумулятивного построения;

в) с помощью модели оценки капитальных активов.

16. Нужно ли проводить оценщику анализ финансового состояния предприятия:

а) да;

б) нет.

17. В определении рыночной стоимости под рынком следует понимать:

а) конкретных продавца и покупателя подобных видов предприятий;

б) всех потенциальных продавцов и покупателей подобных видов предприятий.

18. Акции, оцениваемые в соответствии со стандартом рыночной стоимости, почти всегда составляют:

а) контрольный пакет акций;

б) неконтрольный пакет акций.

19. Какие компоненты включает инвестиционный анализ для расчетов по модели денежного потока для собственного капитала:

а) капиталовложения;

б) прирост собственного оборотного капитала;

в) спрос на продукцию.

20. Верно ли утверждение: для случаев возрастающих во времени денежных потоков коэффициент капитализации будет всегда больше ставки дисконтирования:

а) да;

б) нет.

21. Мультипликатор - это соотношение между ценой продажи и каким-либо финансовым показателем:

а) да;

б) нет.

22. Бизнес - это:

а) предприятие в целом;

б) предприятие с филиалами и дочерними организациями;

в) конкретная деятельность, организованная в рамках определенной структуры.

24. Нормализация отчетности проводится с целью:

а) приведения ее к единым стандартам бухгалтерского учета;

б) определения доходов и расходов, характерных для нормально действующего бизнеса;

в) упорядочения бухгалтерской отчетности.

25. Расчет остаточной стоимости необходим в:

а) методе рынка капитала;

б) методе избыточных прибылей;

в) методе дисконтированных денежных потоков.