Добрый день, уважаемые ИП!

В последнее время часто получаю письма с вопросами по новым ККМ, которые будут вводиться уже с 2017 года. Напомню, что их хотели ввести еще в 2016 году, но отложили эту идею на один год.

Итак, час ИКС близится. И в этой небольшой статье я отвечу на самые частые вопросы, которые раздаются снова и снова.

Для удобства, данная статья будет построена не как обычно, а в формате “Вопрос/Ответ”.

Когда будут вводить новые кассы для ИП и компаний?

Согласно последним данным сроки перехода на новые онлайн-кассы будут следующими:

1. С 1-го февраля 2017 года будут регистрировать ККМ только нового типа. Это значит, что если Вы заявитесь ставить на учет обычную кассу (как те, которые используются сейчас), то вам откажут. То есть, с февраля в ФНС нужно приходить ТОЛЬКО с ККМ нового типа.

2. Если же у Вас уже есть ККМ, то Вам необходимо будет купить онлайн-кассу(или модернезировать старую кассу) не позже 1-го июля 2017 года. То есть, придется выложить деньги на новую ККМ или ее модернизацию, что печально. Учитывая их стоимость.

Я ИП на ЕНВ (или ПСН). Мне нужно покупать ККМ нового типа?

Действительно, сейчас (в 2016 году) многие выбирают ПСН и ЕНВД только потому, что на этих системах налогообложения можно НЕ применять ККМ. Но такая льгота сохранится только до 1-го июля 2018 года. Затем, ИП на ЕНВД (ПСН) тоже должны будут купить ККМ, если они работают с наличными деньгами. То есть, принимают от физлиц деньги наличными.

Обновление: для большинства ИП на ПСН или ЕНВД дали отсрочку еще на один год — до 1 июля 2019 года. Можете прочитать о или просто посмотрите новое видео ниже:

А что это за кассы такие? Чем они отличаются от обычных?

В отличие от тех ККМ, что используются сейчас, они СРАЗУ передают данные через Интернет куда надо =) . То есть, в ФНС. Как понимаете, придется еще и организовать доступ в Интернет для таких касс.

Также будет фиксироваться так называемый “электронный чек”, который покупатель не сможет потерять в принципе.

А если я живу в глухой тайге, где нет доступа в Интернет? Как тогда быть?

Не беспокойтесь, наши депутаты и такой момент предусмотрели. В законе четко сказано, что для мест, где нет доступа в Интернет сохранится возможность применять кассы без передачи данных в ФНС в режиме «онлайн».

Честно говоря, я слабо представляю, как такой список можно будет составить, но вот обещают.

Вот, что дословно сказано по этому поводу в законопроекте, который прошел одобрение в третьем чтении:

«В отдаленных от сетей связи местностях , определенных в соответствии с критериями, установленными федеральным органом исполнительной власти, осуществляющим функции по выработке и реализации государственной политики и нормативно-правовому регулированию в сфере связи, и указанных в перечне местностей, удаленных от сетей связи , утвержденном органом государственной власти субъекта Российской Федерации, пользователи могут применять контрольно-кассовую технику в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через оператора фискальных данных.»

То есть, просто так не получится отказаться от использования новых ККМ в 2017 году, если ваш населенный пункт НЕ попадет в этот волшебный список.

А что будет, если я не куплю новую ККМ?

На самом деле, предусмотрены довольно суровые штрафы. Сделано все, чтобы предприниматели массово применяли новые кассы.

Опять-же, позволю себе процитировать выдержку из законопроекта, и выделить главные моменты:

Неприменение контрольно-кассовой техники в установленных законодательством Российской Федерации о применении контрольно-кассовой техники случаях —

влечет наложение административного штрафа на должностных лиц в размере от одной четвертой до одной второй размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее десяти тысяч рублей; на юридических лиц — от трех четвертых до одного размера суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения контрольно-кассовой техники, но не менее тридцати тысяч рублей.»;

«3. Повторное совершение административного правонарушения, предусмотренного частью 2 настоящей статьи, в случае, если сумма расчетов, осуществленных без применения контрольно-кассовой техники, составила, в том числе в совокупности, один миллион рублей и более, —

влечет в отношении должностных лиц дисквалификацию на срок от одного года до двух лет; в отношении индивидуальных предпринимателей и юридических лиц — административное приостановление деятельности на срок до девяноста суток.

4. Применение контрольно-кассовой техники, которая не соответствует установленным требованиям, либо применение контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка регистрации контрольно-кассовой техники, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения —

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц — предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей.

Как понимаете, приостановка работы любого магазина на 90 дней – это почти приговор.

А где можно прочитать полностью этот увлекательный закон?

На момент написания статьи он проходил согласование в Совете Федераций. По плану, он должен быть подписан Президентом России 29-го июня.

Сам законопроект уже прошел одобрение в третьем чтении в Госдуме. Так-что, маловероятно, что он серьезно изменится.

Короче, читайте вот здесь:

http://asozd2.duma.gov.ru/main.nsf/%28SpravkaNew%29?OpenAgent&RN=968690-6&02

В нем 130 страниц, если что =)

Полное название: “О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты

Российской Федерации”

Что делать? Как быть? Куда бежать?

Советую заранее обратиться в компании, которые продают кассы для ИП и обслуживают их. Наверняка они уже давно подготовились к этому глобальному событию и давно находятся в предвкушении =)

Мало того, многие компании уже сейчас применяют новые ККМ, не дожидаясь 2017 года.

Одним словом, продумайте стратегию перехода на новые ККМ ЗАРАНЕЕ.

Только смотрите на даты публикаций, так как многое уже поменялось за этот год. Например, ранее говорили, что “старыми” ККМ можно будет пользоваться еще 7 лет, что уже неактуально.

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

"Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?"

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов "за себя"

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

"ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?"

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Под новый 54-ФЗ «О применении кассовой техники» попала почти вся розница: в 2018 году онлайн-кассы поставили большинство бизнесменов. А до 1 июля 2019 ККТ должны использовать уже все предприниматели - даже на ЕНВД и ПСН без наемных сотрудников.

Для соответствия новым требованиям мало просто купить подходящую технику. Теперь чеках надо указывать наименования товаров, это значит - нужна кассовая программа , которая это умеет. Наше бесплатное приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте прямо сейчас.

Онлайн-кассы. Последние новости

- С 1 января 2019 года вводятся новые требования к онлайн-кассам. Меняется формат фискальных данных: новая версия ФФД - 1.05. Если касса была зарегистрирована с указанием ФФД 1.0 - ее придется перерегистрировать. Будет изменена и ставка НДС: с 1 января 2019 - 20%. Онлайн-кассы должны будут печатать чеки с указанием именно такой ставки. Подробнее о том, как перенастроить ККТ >>

- Госдума приняла поправки в 54-ФЗ. В них сказано, что после получения онлайн-платежа чек нужно сформировать не позднее следующего рабочего дня.

- C 1 июля 2019 года нужно будет пробивать чек после оплаты физическим лицом через банк.

- При безналичной оплате, если адрес электронной почты или телефона покупателя неизвестен, нужно распечатать чек и отдать его вместе с товаром.

- С 1 июля 2019 года нужно будет пробивать чеки при зачете предоплаты: потребуется два кассовых документа - при получении предоплаты и при передаче товара.

- Если предприниматель прекращает свою деятельность и это фиксируется в ЕГРЮЛ и ЕГРИП, касса снимается с учета автоматически.

- Расширено понятие расчетов: теперь к ним относится не только любое движение денег в наличной форме и по безналу, но и зачет предоплаты (например, продажа по подарочным картам).

- Утвержден порядок действий в случае поломки фискального накопителя. Теперь надо сдавать сломанный ФН изготовителю для экспертизы. Если поломка произошла по причине заводского брака, она производится бесплатно. В течение пяти рабочих дней со дня поломки надо подать заявление о регистрации (перерегистрации) кассы с новым накопителем либо о снятии ее с учета. Если со сломанного ФН можно считать данные, их надо передвать в налоговую в течение 60 дней.

- Для ИП на патенте и плательщиков ЕНВД введение онлайн-касс отложили до 1 июля 2019 года.

- Получили отсрочку предприниматели, у которых нет наемных работников и заключенных трудовых договоров. Если предприниматель наймет работников, он должен в течение 30 дней зарегистрировать новую кассу.

- В 2018 году налоговая может оштрафовать предпринимателя до 50% от суммы, полученной за период торговли без онлайн-кассы, но не менее 10 000 рублей. Компаниям грозит штраф до 100%, но не меньше 30 000 рублей. С 1 июля будут также введены санкции за использование ККТ в фиктивных расчетах: организации могут наказать на сумму до 40 000 рублей, ИП - до 10 000 рублей. Будут штрафы и за неверно указанный в чеке маркируемый товар: с компаний смогут взыскать до 100 000 рублей, с предпринимателя - до 50 000 рублей. На эти же суммы оштрафуют, если не вовремя передавать в налоговую фискальные данные.

Онлайн-кассы начали поэтапно вводить с 2016 года, но с тех пор ситуация не раз менялась. Ниже - ответы на главные вопросы о применении новых ККТ в 2018-2019 году.

Посмотрите запись нашего семинара, на котором руководитель отдела продаж МоегоСклада Иван Кириллин рассказал о последних изменениях в 54-ФЗ: как выбрать кассу с учетом новых требований, какой вариант подойдет интернет-магазину, как перейти на ФФД 1.05 и НДС 20%.

Кого касается новая редакция 54-ФЗ

Кто обязан использовать онлайн-кассы в 2018-2019 году?

Нужны ли онлайн-кассы для ЕНВД и патента в 2019 году?

Онлайн-кассы для ЕНВД и патента нужны с 1 июля 2019 года. Но, если вы работаете в общепите или рознице и имеете наемных сотрудников, перейти надо было до 1 июля 2018.

Применяются ли онлайн-кассы при УСН в 2019 году?

Да. Те, кто торгует подакцизными товарами, в 2018 уже должны были использовать онлайн-кассы. Если вы этого еще не делаете - Те, кто занят в сфере общепита и имеет наемных сотрудников, должны были зарегистрировать ККТ до 1 июля 2018 года. А те, у кого работников нет, получили

Закон об онлайн-кассах: как применять БСО (бланки строгой отчетности)?

До 1 июля 2019 года организации и ИП, оказывающие услуги населению, могут выдавать БСО в бумажном виде. Исключение сделано только для общепита. После этой даты нужно перейти на электронный формат. Печатаются БСО на специальной ККТ - автоматизированной системе для бланков строгой отчетности. Требования к чекам и бланкам изменились - добавились новые реквизиты, например, надо указывать заводской номер фискального накопителя и название ОФД. Все

В торговые (вендинговые) автоматы обязательно устанавливать ККТ?

С 1 июля 2018 года торговые автоматы должны быть оборудованы ККТ. Можно использовать одну кассу для всех устройств. Если вы - ИП без сотрудников и торгуете с использованием автоматов, можете не использовать ККМ до 1 июля 2019 года.

Надо ли было применять онлайн-кассы в общепите в 2018 году?

О новой контрольно-кассовой технике

Во сколько обойдется онлайн-касса?

Стоимость новой ККТ составляет, по данным Минфина, около 25 000 рублей. У нас можно приобрести дешевле: например, комплект «Эконом». В него входит онлайн-касса, договор на год с ОФД и кассовая программа. Все цены -

Получат ли налоговый вычет те, кто приобретает новую ККТ?

Нужно ли обращаться в центр технического обслуживания (ЦТО) для регистрации кассового аппарата нового образца? Кто обслуживает онлайн-кассы?

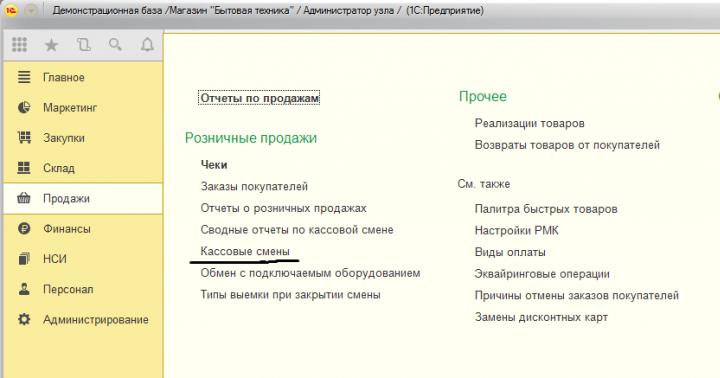

Как настраивать МойСклад для работы с новой ККТ?

Мы предоставляем по настройке работы Моего Склада с новой кассой. Если все равно останутся вопросы - наша техподдержка круглосуточно на связи и поможет разобраться.

Работает ли точка продаж в МоемСкладе при отключении интернета?

Да. Вы сможете пробивать чеки, все совершенные продажи фиксируются в системе и фискальном накопителе. После восстановления связи данные автоматически отправятся в ОФД.

Можно ли отправить покупателю чек прямо из МоегоСклада? В том числе СМС-кой?

Да. Для этого в интерфейсе продавца в МоемСкладе есть поля для ввода контактных данных покупателя.

Как быть с возвратом товара в МоемСкладе по новой схеме?

МойСклад передает возвраты в фискальный регистратор. ФР автоматически отправляет эти данные в ОФД, а оттуда они поступают в налоговую.

Как в МоемСкладе работать с товарами без штрих-кода, например, с товарами на развес?

Штрих-коды никак не связаны с требованиями закона 54-ФЗ, они используются для удобной работы с товарами. МойСклад поддерживает поиск по наименованию и работу с весовым товаром.

В июле 2016 г. вступили в силу изменения к закону о ККМ от 22.05.2003 № 54-ФЗ, и теперь всем организациям и ИП необходимо . Как происходит этот переход, кого он коснется, что представляет из себя новая кассовая техника – расскажем в нашей статье.

Что такое ККМ с онлайн-передачей данных

Онлайн-кассы позволяют налоговикам моментально получать информацию о кассовых операциях ИП или компании. ККМ нового образца должны иметь встроенный фискальный накопитель, в котором данные защищены от изменений, подключаться к сети интернет, формировать бумажный и электронный чек, связываться с оператором фискальных данных, печатать на чеке QR-код, передавать электронные копии чеков оператору и покупателю.

Можно купить новый кассовый аппарат с такими функциями - на онлайн-ККМ цена начинается в среднем от 14 000 руб., на фискальные накопители от 7000 руб. Но тем, кто хочет сэкономить свои средства, до онлайн-касс можно модернизировать и некоторые «старые» действующие ККМ . Такие модели, как новые, так и старые с возможностью доработки, перечисляются в специальном реестре, утвержденном ФНС .

Фискальный оператор

Чтобы передавать в ИФНС информацию об операциях, проведенных через онлайн-кассы, необходимо заключить договор с аккредитованным оператором фискальных данных (ст. 4.6 закона № 54-ФЗ). Это организации, находящиеся на территории РФ и получившие разрешение на обработку фискальной информации. Решение о выдаче или аннулировании разрешения на деятельность оператора принимает налоговая служба (ст. 4.4., 4.5 закона 54-ФЗ).

На сайте ФНС ведется ]]> реестр операторов фискальных данных ]]> , где перечислены все аккредитованные организации.

По каждому пробитому чеку онлайн-ККМ формирует фискальный признак, который отправляется к фискальному оператору, где он сохраняется, взамен продавец получает уникальный номер чека, а в ИФНС отправляется вся информация о совершенной продаже. Фактически, фискальный оператор является посредником между онлайн-кассой и ИФНС.

Регистрация ККТ

Один из плюсов введения онлайн-касс – это упрощение процедуры их регистрации в ИФНС. Заявление о регистрации или перерегистрации ККМ теперь можно подавать не только на бумаге, но и в электронном виде без посещения инспекции (ст. 4.2 закона № 54-ФЗ).

Регистрация ККМ онлайн производится на сайте ФНС в личном кабинете налогоплательщика в разделе «Контрольно-кассовая техника». Для этого нужно:

- в специальной форме заполнить и отправить заявление в ИФНС,

- после проверки полученных данных ИФНС присвоит онлайн-ККТ регистрационный номер, который следует ввести в фискальный накопитель наряду со сведениями об организации или ИП, и сформировать отчет о регистрации на кассе,

- завершить регистрацию ККТ, добавив в личный кабинет данные из отчета о регистрации.

Если все проведено верно, в личном кабинете появится дата регистрации и срок окончания действия фискального накопителя.

Кто переходит на онлайн-кассы: этапы

Закон предусматривает поэтапный переход на онлайн-кассы с 2016 по 2018 год. Добровольная передача данных началась еще в июле 2016 г., а регистрировать ККМ старого образца было разрешено до 01.02.2017 г.

С 1 февраля 2017 г. регистрация старых касс прекращена, но до 1 июля 2017г. еще можно работать с ККТ без фискального накопителя, а также перерегистрировать их и снимать с учета. Налоговики же теперь ставят на учет только новые онлайн-ККТ.

С 31 марта 2017 г. особая норма действует для тех, кто торгует в розницу алкогольной продукцией, в т. ч. пивом: независимо от применяемой системы налогообложения (в том числе ЕНВД и патент), для них стало обязательным применение ККМ. Причем, те кто ранее работал без кассовых аппаратов, должны установить ККМ, отвечающие новым требованиям закона об онлайн-кассах с 2017 г., ведь старые образцы кассовой техники поставить на учет с 01.02.2017 невозможно (п. 10 ст. 16 закона от 22.11.1995 № 171-ФЗ).

С 1 июля 2017 г. можно будет использовать в работе исключительно ККТ нового образца, кроме тех, для кого переход на онлайн-кассы продлен до 01.07.2018 г. С 1 июля 2018 г. абсолютно все ИП и организации, использующие наличные расчеты и расчеты банковскими картами, должны перейти на новые ККМ-онлайн. Это в том числе и те, кто ранее мог не применять ККТ, но теперь это право потеряет:

- плательщики ЕНВД,

- ИП на патенте,

- ИП и организации, оформляющие БСО при выполнении работ и оказании услуг населению,

- продавцы лотерейных билетов и марок,

- продавцы товара через торговые автоматы.

Для ИП, применяющих патент или ЕНВД, проект изменений к НК РФ предусматривает налоговый вычет на ККТ, который возможно будет применяться с 01.07.2018 г. Пока изменения не приняты и существуют только в законопроекте, но, если они будут одобрены, такой вычет может составить 18 000 рублей.

Работать без новых ККТ в 2018 году по-прежнему смогут:

- те, кто расположен в отдаленной местности, где недоступна интернет-связь, а значит невозможна и передача фискальных данных онлайн. Таким лицам можно использовать ККМ, онлайн-кассами не являющиеся, выдавая покупателям бумажный чек. Перечень труднодоступных районов устанавливают региональные власти (п. 3 и 7 ст. 2 закона № 54-ФЗ);

- ИП и организации занимающиеся ремонтом обуви, изготовлением ключей и т.п.;

- аптеки в сельских фельдшерских пунктах;

- водители общественного транспорта при продаже проездных билетов;

- ИП и организации, продающие в киосках газеты и журналы, мороженое, разливные напитки, молоко и квас с автоцистерн, живую рыбу, торгующие на рынках и ярмарках, вразнос, а также продающие на развалах сезонные овощи и фрукты (п.2 ст. 2 закона № 54-ФЗ).

Штрафы за онлайн-кассы с 2017 года

В 2017 году действуют обновленные штрафы для нарушителей кассовой дисциплины , а также увеличен до 1 года срок, в течение которого таких лиц можно привлечь к ответственности (ст. 14.5 КоАП РФ).

- За применение устаревших моделей ККМ следует предупреждение либо штраф - для организации 5000-10 000 руб., для ИП 1500-3000 руб.

- Продажа без ККМ обойдется юрлицам в 75-100% от непроведенной суммы, но не менее 30 000 руб., а ИП заплатит 25-50%, но не меньше 10 000 руб. За повторное такое нарушение и непроведение в общей сложности свыше 1 млн руб., деятельность продавца приостанавливается на период до 90 суток.

- За невыданный чек, как бумажный, так и электронный при использовании онлайн-ККТ, следует предупреждение, либо штраф 10 000 руб. для организаций и 2000 руб. для предпринимателей.

Правительство России выдвинуло инициативу о внесении поправок в закон, действующий с февраля 2016 года, об использовании ККТ с целью сократить число операций при расчетах за услуги и товары, которые возможно сокрыть от контролирующих инстанций. Предложение было рассмотрено. Новый закон предусматривает, как технологические изменения в кассовой технике, так и формирование иной системы учета. Главное положение - передача в режиме реального времени информации обо всех операциях. Новые кассовые аппараты с 2017 года будут работать по вновь установленным стандартам и правилам.

Каких видов деятельности закон не коснется

Замена кассовых аппаратов в 2017 году коснется не всех предпринимателей, некоторые виды деятельности освобождены от процедуры:

- продажа печатной и сопутствующей продукции в киосках;

- реализация лотерейных билетов и ценных бумаг;

- продажа проездных документов в салонах общественного транспорта водителями и контроллерами;

- снабжение питанием в общеобразовательных учреждениях школьников и сотрудников;

- расчеты при торговле на выставках и ярмарках;

- расчеты при осуществлении мобильной торговли с велосипедов, лотков и ручных тележек;

- расчеты при реализации в киосках безалкогольной продукции и мороженого;

- розничная торговля из цистерн рыбой, керосином и жидкими продовольственными товарами: квасом, растительным маслом и молоком;

- торговля сезонными овощами и фруктами, в том числе бахчевыми культурами;

- расчеты с населением за прием утилизированного сырья, исключением являются драгметаллы и камни, а также металлолом;

- изготовление и ремонт ключей, металлогалантереи, обуви;

- осуществление ухода за детьми, больными и пожилыми людьми;

- услуги по работам в огородах и рубке дров;

- торговля изделиями народных промыслов;

- оказание услуг по переноске грузов на станционных узлах различного транспорта;

- сдача в наем жилых помещений, принадлежащих ИП на праве собственности.

Для остальных предпринимателей замена кассовых аппаратов обязательна. При разовом неиспользовании техники должностным лицам грозит штраф в размере от 25 до 50% от укрытой суммы, но не менее 10 тысяч рублей. Для юридических лиц предусмотрено более жесткое наказание – от 75 до 100% штрафа от укрытой суммы, но не менее 30 тысяч рублей. При повторном нарушении установленных правил, ЮЛ и ИП могут быть отстранены от работы на срок – до 99 суток. Должностные лица будут дисквалифицироваться на срок – до 2 лет.

Как будут устанавливаться новые кассовые аппараты с 2017 года для ООО и ИП

Если предприниматель впервые регистрирует кассовый аппарат, то данные с него должны начать поступать с 1 февраля 2017 года. Все остальные обязаны присоединиться к данному стандарту с 1 июля того же года. Для работы в личном кабинете нужно приобрести специальную цифровую подпись в удостоверяющем центре, его партнере или специализированном магазине.

Как будет осуществляться процедура

Во время получения денежных средств от клиента за товар или услугу кассир пробивает товарный чек, тут же формируется информация в фискальном накопителе через электронные каналы связи. Оператор данных отправляет подтверждение о получении сведений, так операция считается учтенной. Из ОФД данные отправляются в ФНС. При любой системе налогообложения при продаже подакцизных товаров фискальный накопитель будет меняться 1 раз в 13 месяцев. При патенте, УСН и ЕНДВ – 1 раз в 3 года.

Техника должна подключаться к компьютеру, что предполагает замену программного обеспечения аппаратов. Кроме этого, новый закон предполагает изменение информации в товарном чеке. Таким образом, ПО ККТ должно уметь вносить необходимые сведения на бумажный носитель и отправлять их по электронным каналам.

Который внес существенные изменения в порядок применения контрольно-кассовой техники, установленный Федеральным законом от 22.05.2003г. № 54-ФЗ.

Новые поправки обяжут юридических лиц и ИП (или пользователей) применять новую ККТ, которая в онлайн режиме будет передавать информацию о расчетах, осуществленных с использованием наличных денежных средств и (или) электронных средств платежа в налоговые органы.

По мнению ФНС, новая технология позволит контролировать исчисление и своевременность уплаты налогов и сборов, автоматически выявлять нарушения, что сделает незаконные манипуляции с выручкой бессмысленными, и создаст предпосылки для создания здоровой конкурентной среды.

Введение онлайн-ККТ будет происходить поэтапно, начиная с 01.02.2017г., но большинство изменений в части ответственности за нарушения при применении ККТ уже вступили в силу с 15 июля 2016г. и относятся ко всей, применяемой на сегодня ККТ.

Ответственность за нарушение порядка работы с ККТ

Законодатели в ст. 14.5 КоАП установили новые требования по применению ККТ и изменили размер штрафных санкций .| Вид нарушения | Ответственность должностных лиц | Ответственность юридических лиц |

| неприменение ККТ в случаях, установленных Законом | штраф от 25% до 50% размера суммы расчета, осуществленного без применения ККТ, но не менее 10 000 рублей | штраф от 75% до 100% суммы расчета, осуществленного без применения ККТ, но не менее 30 000 рублей |

| повторное неприменение ККТ, если сумма расчетов составила 1 млн. рублей и более | дисквалификация на срок от 1 до 2 лет | административное приостановление деятельности юрлица и ИП на срок до 90 суток |

| применение ККТ, которая не соответствует установленным требованиям | предупреждение или наложение штрафа в размере от 1 500 до 3 000 рублей | предупреждение или наложение штрафа в размере от 5 000 до 10 000 рублей |

| невыдача печатной формы или ненаправление электронной формы чека ККТ или бланка строгой отчетности покупателю | штраф в размере 2 000 рублей | штраф в размере 10 000 рублей |

Должностными лицами по КоАП, в том числе являются лица, осуществляющие предпринимательскую деятельность без образования юридического лица, т.е. индивидуальные предприниматели.

По некоторым правонарушениям можно уменьшить штраф в 3 раза (см. п. 3.4. ст. 4.1. КоАП РФ) или полностью избежать наказания при добровольном заявлении в налоговый орган о допущенном нарушении (см. примечание к ст. 14.5 КоАП РФ).

Срок исковой давности привлечения к административной ответственности за нарушение законодательства о применении ККТ увеличен с двух месяцев до года (см. ч. 1 ст. 4.5 КоАП РФ).

Кто обязан перейти на онлайн-кассы

Перейти на онлайн-кассы обязаны будут даже те организации и ИП, которые в настоящее время могут не применять контрольно-кассовую технику:- организации и предприниматели, использующие торговые автоматы;

- оказывающие бытовые услуги населению с использованием бланков строгой отчетности;

- плательщики ЕНВД;

- предприниматели, применяющие патентную систему;

- организации и предприниматели, которые осуществляют прием от населения драгоценных металлов и драгоценных камней, стеклопосуды и утильсырья.

- Пользователи, работающие в труднодоступной местности смогут продолжать работать по-прежнему. Кроме того, без передачи информации и документов в электронной форме смогут работать пользователи, которые находятся в удаленных от сетей связи местностях. Перечни таких местностей утверждают региональные власти.

- Компании и предприниматели, осуществляющие следующие виды деятельности:

- некоторые виды мелкорозничной (аптеки, продажа газет, билетов, мороженого и т.д.), разносной торговли и торговли с автоцистерн;

- торговля на выставках, розничных рынках, ярмарках, за исключением магазинов, павильонов, т.е. мест, обеспечивающих сохранность товаров;

- изготовление и ремонт металлической галантереи и ключей;

- ремонт и окраска обуви;

- реализация изделий изготовителем народных художественных промыслов;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- вспашка огородов, распиловка дров;

- сдача индивидуальными предпринимателями в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности;

- услуги носильщиков на вокзалах, в аэропортах, портах.

- используют для осуществления расчетов автоматическое устройство для расчетов;

- торгуют подакцизными товарами.

Этапы перехода на онлайн-кассы

Закон 290-ФЗ предусматривает поэтапный переход на новые модели ККТ:- до 01.02.2017 - использовать онлайн-ККТ не обязательно

- с 01.02.1017 - кассу старого образца невозможно будет поставить на учет, но на уже зарегистрированной ККТ пока разрешается работать;

- с 01.07.2017 - использовать можно только онлайн-ККТ, за исключением тех, кто может использовать с 01.08.2018г.;

- до 01.07.2018 - без онлайн-касс могут работать предприниматели, применяющие ПСН или ЕНВД, оказывающие бытовые услуги населению и выписывающие БСО, осуществляющие торговлю с использованием торговых автоматов.

- с 01.07.2018 - на онлайн-ККТ обязаны перейти абсолютно все компании и ИП, которые обязаны по закону применять кассовую технику

Основные изменения

1. Самое важное изменение касается самой схемы работы организаций (предпринимателей) с налоговыми органами. Посредством онлайн-кассы информация о произведенных расчетах с указанием наименования товаров (работ, услуг), сумме оплаты, ставке и сумме НДС будет передаваться в налоговые органы. Наименование услуг приводится при условии, что в момент оплаты имеется возможность определить объем и список услуг.ВНИМАНИЕ! До 01.02.2021г. предпринимателям, применяющим специальные налоговые режимы предоставлена отсрочка по указанию в чеках и БСО наименования товара (работы, услуги) и их количества.

2. ККТ теперь применяется при расчетах с использованием электронного средства платежа, исключения составляют только расчеты электронного средства платежа без его предъявления между организациями или предпринимателями.

3. При расчетах за оказанные услуги будут применяться только бланки строгой отчетности, сформированные через автоматизированную систему для бланков строгой отчетности.

4. Для обеспечения работы онлайн-кассы нужно будет заключить возмездный договор со специализированной компанией - оператором фискальных данных (ОФД). Список ОФД размещен на сайте ФНС , на данный момент их всего четыре.

5. Изменения коснутся и самих кассовых аппаратов. Новые модели контрольно-кассовой техники должны обеспечивать не только возможность сохранения данных (как это было, например, с ЭКЛЗ), но и передачу данных о каждой покупке. Реестр разрешенных онлайн-ККТ размещен на сайте ФНС .

6. Произойдет упрощение процедуры регистрации контрольно-кассовой техники. По новым правилам процедура будет происходить как на бумажном носителе, так и через кабинет ККТ на сайте ФНС.

Новые понятия

Рассмотрим некоторые новые понятия, которые были введены Законом № 290-ФЗ:- кабинет ККТ - это сервис для представления информации и документов о применении ККТ в налоговые органы в электронной форме.

- кассовый чек - первичный учетный документ, сформированный в электронной форме и (или) отпечатанный с применением контрольно-кассовой техники в момент расчета между пользователем и покупателем (клиентом), содержащий сведения о расчете, подтверждающий факт его осуществления и соответствующий требованиям законодательства;

оператор фискальных данных - специализированная организация-посредник, получившая разрешение на совершение действий по проверке достоверности, сбору, записи, систематизации, накоплению, хранению, использованию и передаче в адрес налоговых органов фискальных документов;

фискальный накопитель - программно-аппаратное шифровальное средство защиты фискальных данных в опломбированном корпусе, содержащее ключи фискального признака, обеспечивающее возможность:

- формирование фискальных признаков;

- запись в некорректируемом виде;

- их проверку и долговременное хранение;

- расшифровывание и аутентификацию фискальных документов;

- шифрования фискальных документов в целях обеспечения конфиденциальности информации, передаваемой оператору фискальных данных.

По общему правилу замена накопителя будет требоваться через 13 месяцев , а для организаций и индивидуальных предпринимателей, применяющих спецрежимы - не реже, чем раз в три года (через каждые 36 месяцев).

бланки строгой отчетности - первичный учетный документ, приравненный к кассовому чеку, сформированный в электронной форме и (или) отпечатанный с применением автоматизированной системы для бланков строгой отчетности. Указанная автоматизированная система признается контрольно-кассовой техникой.

Таким образом, оформлять БСО будет необходимо только с помощью специальной ККТ , которая может применяться исключительно для оказания услуг .

Регистрация ККТ

Для того, что бы зарегистрировать онлайн кассу, нужно:- приобрести ККТ нового образца или модернизировать старую кассу. Причем, для тех, кто планирует использовать для расчетов электронные средства платежей в Интернете, предназначена специальная ККТ, а при оказании услуг применяется только автоматизированная система для БСО (п. 1 ст. 4.3 Закона № 54-ФЗ);

- подключить рабочее место с ККТ к сети интернет;

- заключить договор с оператором фискальных данных;

- подать заявление в любую налоговую инспекцию или через кабинет ККТ на сайте ФНС;

- получить от налогового органа фискальный накопитель ККТ (не позднее одного рабочего дня с момента подачи заявления) и внести в него необходимые сведения;

- сформировать отчет о регистрации ККТ и подать его либо через кабинет ККТ, либо через оператора фискальных данных в налоговый орган (в течение следующего рабочего дня).

- налоговая инспекция авторизует пользователя ККТ и используемый фискальный накопитель и в течение пяти рабочих дней сформирует карточку регистрации ККТ и направит вам в электронной форме через кабинет ККТ или оператора фискальных данных.

Работа с онлайн-кассой

В кассовых чеках теперь будет больше информации по сравнению с обычными кассами.Например, появились новые реквизиты :

- система налогообложения продавца;

- форма расчета -наличными или электронными деньгами;

- адрес сайта, где можно проверить кассовый чек;

- абонентский номер или электронная почта покупателя.

- телефон платежного агента;

- размер уплаченного ему вознаграждения.

Предусмотрено два варианта выдачи чека или БСО: на бумаге или в электронной форме. В последнем случае документ на ККТ не печатают, а пересылают на абонентский номер или E-mail покупателя. Это правило, скорее всего, коснется только расчетов с использованием электронных средств платежа.

В конце рабочей смены формируется отчет о закрытии смены на ККТ. Онлайн-касса автоматически отправит этот отчет оператору фискальных данных.

ВНИМАНИЕ! Технически обслуживать онлайн-ККТ по принципу обычных касс не нужно . Онлайн-ККТ и фискальные накопители ремонтируйте в специализированных центрах.

Журналы кассира- операциониста тоже уйдут в прошлое, и Z- отчеты хранить будет не нужно.

Полномочия налоговых органов

С 15.07.2016г. существенно расширены права налоговых органов в части контроля и надзора за применением ККТ, теперь они могут:- проводить контрольные закупки;

- выносить предписания за нарушения законодательства о применении ККТ;

- контролировать оборот товаров, по которым принято решение о маркировке;

- контролировать, вести надзор за соблюдением законодательства о применении ККТ, в т.ч. за полнотой учета выручки;

- получать в банках информацию о наличии счетов, об остатках денежных средств, выписки по счетам организаций и ИП, справки об остатках электронных денежных средств и о переводах электронных денежных средств (см. п. 3 ст. 7 Закона № 54-ФЗ от 22.05.2003г.).

Пока непонятно КАК:

- принимать предоплату (аванс) за товары, работы, услуги?

- оформлять прием наличных при выезде к клиенту?

- применять ли несколько моделей ККТ при ситуации, когда мы оказываем услуги и продаем товары и принимаем электронные средства платежей?