Идея об организации страхового бизнеса требует тщательного подхода, если вы хотите получать реальный доход. В первую очередь учтите, что бизнес-план страховой компании должен исходить из того, что нужно заранее провести полный анализ рынка существующих услуг по страхованию.

Важные моменты организации страховой компании:

- - уставной капитал учреждения юридического лица должен быть не менее 120 миллионов рублей;

- - руководить компанией может лишь гражданин РФ, соответствующий определенным требованиям;

- - страховая деятельность разрешена только после получения лицензии, что бы получить разрешения на вид деятельности необходимы будут правила страхования, разработанные для конкретной компании;

- - для получения разрешения осуществления деятельности обязательно наличие центрального офиса компании.

Определитесь, каким видом страхования вы будете заниматься, от этого будет зависеть сумма уставного капитала. При страховании жизни потребуется капитал в 240 миллионов рублей, а для перестрахования не менее 480 млн.

Основные организационные этапы.

Российский рынок уже переполнен страховыми компаниями. Детальное изучение рынка даст возможной найти менее заполненную нишу. Разумнее будет выбрать один из видов страхования, либо услуги, которые только набирают популярность среди потребителей.

В качестве идеи можно использовать, к примеру, удар молнии во время грозы или падение метеорита.

Когда вы выбрали вид страхования, которым будете заниматься, стоит определиться масштабом работы вашей компании: город, регион, вся страна. От этого будет зависеть формирование штатного расписания.

Есть и другой способ определить сферу деятельности. Выбрать специализацию, например, на водном транспорте.

Обойтись без привлечения сторонних инвестиций, вам не удастся реализовать свой бизнес-план. Именно по этой причине такой документ должен быть максимально подробным и понятным для будущих соучредителей.

Настройтесь на то, что регистрация юридического лица, достаточно длительный процесс. Так же вам понадобится лицензия Министерства финансов, получение которой может занять от четырех до двенадцати месяцев.

Самое главное.

В страховом бизнесе, важным фактором является стабильна и обоснованная мотивация, у организаторов и их единомышленников, по достижению конкретного уровня продаж.

Наверное, главнее уставного каптала, будет грамотно подобранный персонал, способный к самомотивации и видящей перед сбой реальную перспективу. Еще на первых этапах уделите внимание психологическому аспекту.

Ваши инвесторы должны заранее быть настроены на длительное размещение своего капитала и совсем не быструю его окупаемость.

Для справки.

На двадцать процентов сократилось количество страховых агентств в России. По данным на конец января этого года в единый гос. реестр субъектов страховой деятельности попало 459 страховых агентств, 14 из которых является перестраховочными.

Собственная страховая компания, прямо скажем, не самый быстро окупаемый вид бизнеса. Однако, несмотря на приличную конкуренцию, имеется определенный шанс, что в небольших городах частная страховая фирма может принести своему владельцу немалый доход. Но только в долгосрочной перспективе. Совершенно не рекомендуется заниматься этим делом начинающим и неопытным предпринимателям. Представленный ниже бизнес-план страховой компании с расчетами максимально подробно отражает реалии организации данного бизнеса в провинциальном городе.

Непосредственные вложения, которые придется сделать предпринимателю в открытие страховой компании, не превысят 2,7 миллиона рублей. Однако российское законодательство четко регламентирует размер уставного капитала страховой компании, без наличия которого невозможна ее регистрация. Он составляет приличную сумму – 20 миллионов рублей. Поэтому предполагается, что у данного предприятия будет несколько учредителей с примерно равными долями вложений.

Резюме

Страховую компанию, пример открытия которой приведен в этом бизнес-плане, необходимо регистрировать как общество с ограниченной ответственностью под управлением одного или нескольких учредителей. Выбирая систему налогообложения, следует остановить свой выбор на ЕНВД – «вмененке». Налоговая ставка в этой системе составляет 15%. В некоторых регионах планируется ввод пониженной ставки, вплоть до 7,5%, но пока ни в одном субъекте это не реализовано. При регистрации страховой компании нужно выбрать следующие коды ОКВЭД:

- 65.11 «Страхование жизни».

- 65.12 «Страхование, кроме страхования жизни».

- 65.12.1 «Страхование медицинское».

- 65.12.2 «Страхование имущества».

- 65.12.3 «Страхование гражданской ответственности».

- 65.12.4 «Страхование от несчастных случаев и болезней».

- 65.12.5 «Страхование рисков».

- 65.12.6 «Страхование для путешественника, выезжающего за пределы постоянного проживания».

- 65.20 «Перестрахование».

Разместить офис страховой фирмы нужно в помещении площадью порядка 150 кв. м, которое берется в аренду ближе к центру города. Все правила пожарной безопасности, а также нормы СанПиН в нем должны быть безукоризненно соблюдены. Договор аренды заключается единовременно на три года, с полной оплатой первых шести месяцев. Не лишним будет заранее заключить договоры на косметический ремонт помещения и техническое обслуживание компьютерной техники.

Работа страховой компании заключается в двух основных направлениях:

- Предоставление услуг личного страхования, включая страхование жизни и здоровья, а также ответственности деятельности посредников.

- Услуги, связанные со страхованием имущества и материальных ценностей, включая недвижимость, автомобили и другой транспорт, а также финансовые риски.

Владелец страховой фирмы волен сам выбирать, какой путь развития выбрать, но лучше все же начинать с небольшого спектра услуг, дополняя его по мере возможности.

Сколько нужно вложить в открытие

Начальные затраты на организацию страховой компании выглядят следующим образом (сумма уставного капитала не включена):

Расчеты показывают, что 37% начального капитала уйдут на оплату аренды помещения и осуществление ремонта офиса. И это совершенно оправданно, так как имидж страховой компании играет огромную роль в ее будущем успехе на рынке. Оборудование для офиса следует приобретать качественное от проверенных временем производителей.

Маркетинговый план

Грамотная система маркетинга и продвижения, направленная на расширение клиентской базы, является залогом успешного старта страховой компании и ее последующего активного развития. Примерный маркетинговый план должен быть смелым, даже отчасти дерзким, и включать в себя следующие аспекты:

- Масштабная рекламная кампания во всевозможных средствах массовой информации – газетах, тематических журналах, радиостанциях и местном телевидении.

- Создание сайта страховой компании со встроенной функцией консультирования в режиме онлайн.

- Продвижение во всех известных интернет-поисковиках по средне- и низкочастотным запросам, а также приобретение пакетов контекстной рекламы.

Вышеозначенные маркетинговые мероприятия обеспечат привлечение большого количества клиентов уже на этапе становления страховой фирмы.

«Жить» страховая фирма будет на страховые взносы своих клиентов. Для небольшого города вполне реально набрать за первые полгода клиентскую базу в 5000 тысяч человек. Средняя стоимость месячного страхового взноса от каждого клиента будет составлять примерно 2000 рублей. Соответственно, годовая выручка страховой фирмы составит порядка 10 миллионов рублей. Часть этих денег уйдет на вознаграждение агентам, но эти траты компенсируются прибылью от оказания сопутствующих услуг.

Производственный план

Офис страховой компании должен быть просторным и оформленным с претензией на сдержанную роскошь. Полезная площадь помещения – 150 «квадратов», ее целесообразно разделить на следующие «отделения»:

- 20 кв. м предоставить под кабинет генерального директора фирмы.

- По 15 кв. м отдать бухгалтеру и юристам.

- На 50 «квадратах» разместить рабочие зоны офис-менеджеров.

- По 10 кв. м выделить PR-менеджеру, начальнику отдела продаж и менеджеру по персоналу.

Помещение офиса страховой компании должно иметь противопожарную сигнализацию и систему экстренного пожаротушения, а также, на виду у всех, необходимо разместить план эвакуации на случай форс-мажорной ситуации.

График работы страховых агентов, как правило, не нормирован. Другие сотрудники страховой компании работают согласно положениям Трудового кодекса РФ. Наиболее удачный график работы офиса страховой фирмы выглядит так:

- Понедельник – пятница с 08:30 до 17:30.

- Суббота с 09:00 до 13:00.

- Воскресенье – выходной.

Список служащих страховой фирмы представлен ниже:

| № | Должность | Кол-во чел. | Оклад, руб. | Ежемесячный фонд оплаты, руб. | Оплата в год, руб. |

| 1 | Генеральный директор | 1 | 70 000 | 70 000 | 840 000 |

| 2 | Начальник отдела продаж | 1 | 50 000 | 50 000 | 600 000 |

| 3 | Менеджер по персоналу | 1 | 40 000 | 40 000 | 480 000 |

| 4 | PR-менеджер | 1 | 40 000 | 40 000 | 480 000 |

| 5 | Офис-менеджер | 3 | 20 000 | 60 000 | 720 000 |

| 6 | Юрист | 2 | 30 000 | 60 000 | 720 000 |

| 7 | Бухгалтер | 1 | 30 000 | 30 000 | 360 000 |

| 8 | Секретарь | 2 | 25 000 | 50 000 | 600 000 |

| 9 | Страховой агент | 5 | 8 000 | 40 000 | 480 000 |

| ИТОГО | 440 000 | 5 280 000 | |||

Расчеты доходов и расходов

Этот раздел бизнес-плана страховой компании посвящен расчету материальных затрат и потенциальной прибыли от работы данной организации в провинциальном городе.

Главные статьи расходов страховой фирмы выглядят следующим образом:

Доходность страховой компании в небольшом городе рассчитана в данной таблице:

Расчеты показывают, что размер чистой прибыли страховой компании после внесения всех налоговых взносов должен составить около 1 миллиона рублей. Месячная же чистая прибыль будет в районе 80-100 тысяч рублей, и это достаточно приличная сумма, учитывая специфику ведения данного бизнеса в маленьком городе. Соответственно, рентабельность страховой фирмы составит порядка 31%, а срок окупаемости этого бизнес-проекта составит от двух с половиной до трех лет.

Возможные риски

Само по себе открытие страховой компании в маленьком городе является довольно рискованной затеей – что уж говорить про поддержание ее «работоспособности». Можно выделить несколько основополагающих факторов риска, которые могут серьезно нарушить полноценное функционирование страховой компании:

- Давление со стороны конкурентов, способствующее оттоку клиентуры.

- Риск банкротства из-за резкого роста страховых случаев и, как следствие, выплат по ним.

- Внесение изменений в законодательство, связанных с деятельностью страховых фирм.

- Снижение уровня благосостояния населения, отказ клиентов от страховки.

Если предприниматель решил открыть свою страховую компанию, то, скорее всего, ее развитие пойдет по одному из противоположных путей, соответствующих выражению «пан или пропал». Либо успех, либо полный провал. К сожалению, третий вариант случается очень редко.

Чтобы самостоятельно открыть страховую компанию с нуля потребуются значительные денежные вложения, окупаемость которых займет не менее четырех лет. Для успешной работы в этой сфере, компания должна включать в свой ассортимент максимальный спектр услуг, что напрямую или косвенно связаны с основным видом деятельности. Сюда входят и защита от рисков для человека и имущества, и экспертные работы по оценке страховых случаев.

[ Скрыть ]

Предоставляемые услуги

Спектр предоставляемых услуг страхового агентства, ориентированных на юридических лиц:

| Объект страхования | Описание |

| Имущество | Данная услуга позволяет сократить риск возникновения непредвиденных расходов/убытков в случае порчи/уничтожения/кражи застрахованных объектов имущества |

| Ответственность перевозчика | Предприниматели, чей бизнес связан с транспортировкой различных грузов, могут защитить свой коммерческий транспорт или/и объект перевозки |

| Ответственность строительных организаций | В декабре 2012 года был принят Федеральный закон №294, обязующий застройщиков страховать свою гражданскую ответственность перед дольщиками. Таким образом строительные компании защищают свои обязательства по передаче жилого помещения участнику долевого строительства в срок, указанный в договоре. Также предприятия защищают себя от возможности возникновения технических рисков. Данный вид страхования является залогом финансовой безопасности фирмы, ведущей строительно-монтажные работы. Это защищает застройщика от многочисленных рисков для строящихся объектов, имущества и спецтехники на стройплощадке. |

| Финансовые риски | Бизнесмен может защитить свое дело от таких опасностей, как:

|

| Персонал | Данная страховка позволяет работодателю сократить расходы в случае возникновения производственных травм и болезней сотрудников. |

Спектр основных услуг страхового агентства, ориентированных на физических лиц:

| Объект страхования | Описание |

| Имущество | Клиент может застраховать:

Таким образом, покупатель страхового продукта защищает свое имущество от следующих рисков:

|

| Жизнь/здоровье | Данная услуга позволяет обеспечить родных и близких застрахованного гражданина (в случае наступления серьезной болезни или смерти последнего) определенными денежными средствами |

| Автомобиль | Здесь предполагается продажа двух видов полисов:

Для агентства наиболее прибылен второй тип услуги. Владелец авто получит компенсацию в случае наступления страхового случая, например:

|

| Ипотека | Этот продукт поможет клиенту агентства исполнить свои долговые обязательства перед кредитной организацией, например, в случае потери привычного дохода из-за:

|

| Медицинская помощь | Добровольное медицинское страхование позволяет получить:

|

Актуальность

Обстоятельства, обуславливающие привлекательность страхового бизнеса:

- высокая доходность;

- перспективность;

- значительный спрос на услуги страхования;

- многообразие направлений деятельности и форматов бизнеса;

- государственная поддержка отрасли;

- умеренная конкуренция.

Описание и анализ рынка

Основные тенденции страхового рынка России:

- В последние годы пользуются повышенным спросом следующие виды страхования: жизни, от несчастных случаев, имущества, от финансовых рисков.

- На конец 2016 года общий уставный капитал отечественных страховщиков составил 216,5 миллиардов рублей, а на год раньше был 189,2. Наблюдается тенденция укрупнения участников рынка как по размеру акционерного фонда, так и по величине премий. За 2016 год средняя капитализация фирм выросла с 566 до 842 миллионов рублей.

- По данным на декабрь 2016 года, в России функционировало 251 страховая компаний и 5 специализированных перестраховочных. На конец 2017 года их общее количество не превысило 200 (в том числе медицинские).

- Лидеры рынка: ПАО «Росгосстрах», АО «СОГАЗ», ПАО «Ингосстрах».

- Тенденция роста показателя концентрации сохранилась по отношению компаниям выше ТОП 10. Усиление данного параметра наблюдается по всем видам, за исключением страхования предпринимательских рисков.

- Более 70% участников рынка имеют акционерный капитал до 479 миллионов рублей.

- В структуре премий отечественных компаний преобладает добровольное страхование ответственности (около 40%) и имущества (примерно 20%).

- В 2016 году сумма страховых премий агентств составила 1180,63 миллиардов рублей. За аналогичный период размер выплат равнялся 505,8 миллиардам рублей.

- Наблюдается преобладание следующих каналов сбыта страховых продуктов: прямые продажи (30%), через агентов (30%), в банках (25%).

- Страховой рынок сконцентрирован в Москве и Московской области.

- На сегодняшний день состояние отрасли страхования в России можно диагностировать как стабильное.

Фотогалерея

Структура рынка по размеру уставного капитала в 2015 и 2016 годах Показатель концентрации страхового рынка за период с 2010 до 2016 года Основные показатели работы страхового рынка в динамике (с 2010 по 2016 год) Соотношение темпов страховых премий и выплат (по кварталам за 2013-2016 годы) Структура видов страхования и премий компаний (в 2014-2016 годах) Каналы продаж страховых продуктов в 2016 и 2015 годах

Целевая аудитория

Целевая аудитория страховой компании может быть самой разнообразной, она зависит от:

- специализации агентства;

- ассортимента оказываемых услуг;

- ценовой политики;

- места расположения отделений фирмы и пр.

Основные потребители страховых услуг из числа юридических лиц:

- промышленные предприятия;

- торговые фирмы;

- финансово-кредитные учреждения;

- сельскохозяйственные предприятия;

- организации, работающие в сфере услуг.

По уровню получаемого дохода всех потребителей можно разделить на:

- бедных (в том числе пенсионеры, многодетные семьи, студенты, люди с низкой зарплатой и пр.);

- средний класс (например, автовладельцы, туристы, малые предприниматели);

- богатых (в том числе успешные крупные бизнесмены, обладатели элитной недвижимости, транспортных средств и пр.).

Бизнесмен может ориентировать деятельность собственной страховой как на все типы клиентов, так и на определенную категорию потребителей.

Конкурентные преимущества

Чтобы страховая удержалась на плаву и успешно функционировала долгие годы, она должна обладать следующими ключевыми конкурентными преимуществами:

- известный и раскрученный бренд;

- продуманный ассортимент, учитывающий особенности локального рынка, предполагаемого расположения агентства;

- наличие программ как обязательного, так и добровольного страхования;

- грамотная ценовая политика;

- достаточное количество компетентных агентов и прочих сотрудников;

- расположение отделений компании в местах с высокой проходимостью целевой аудитории;

- оперативное и вежливое обслуживание;

- активная работа страховых агентов с потенциальными клиентами;

- положительные отзывы клиентов.

Рекламная кампания

- Брендинг. Предприниматель должен позаботиться о создании яркой торговой марки и логотипа.

- Наружная реклама. Размещение баннеров, растяжек, билбордов и прочих конструкций в людных местах.

- Фирменный веб-сайт. Это должен быть ресурс, созданный и разработанный командой профессионалов. Здесь размещается информация о фирме, страховых продуктах, контактные данные и прочие сведения.

- Рекламные акции/презентации.

- Распространение бумажных материалов (в том числе буклеты, брошюры, листовки).

- Размещение объявлений в газетах/журналах, на местном/центральном телевидении, в Интернете (например, баннеры, контекстная реклама).

- Предложение услуг компании потенциальным клиентам по телефону.

- Сотрудничество с банковскими организациями, автосалонами, турагентствами и прочими организациями.

- себе;

- своих достоинствах и преимуществах;

- предоставляемых услугах и пр.

Пошаговая инструкция открытия

Чтобы организовать в России свою страховую компанию с нуля нужно:

- Проанализировать рынок функционирования будущей фирмы.

- Тщательно продумать пакет предоставляемых страховых услуг.

- Создать детальный бизнес-план с расчетами.

- Определить источники финансирования.

- Подготовить бумаги для оформления деятельности компании и получения лицензии.

- Зарегистрировать агентство как юридическое лицо.

- Оформить лицензию.

- Осуществить брендинг компании.

- Выбрать помещения для головного офиса и филиалов.

- Заключить договоры купли-продажи/аренды помещений.

- Провести дизайнерские, строительные, ремонтные и отделочные работы в зданиях страхового агентства.

- Подобрать персонал.

- Организовать курсы повышения квалификации/обучения страховому делу.

- Наладить альтернативные каналы сбыта страховых услуг (через посредников).

- Провести мероприятия рекламной кампании.

- Торжественно открыть головной офис и филиалы.

Документы

Ключевые моменты процесса регистрации страхового агентства:

| Название | Описание |

| Уставный капитал | Минимальные значения УК (по данным на 01.01.2017):

|

| Форма собственности | Варианты юридического оформления деятельности:

|

| Коды ОКВЭД | Учредители при регистрации бизнеса указывают следующие виды деятельности:

|

| Название фирмы | Согласно действующему законодательству, в наименовании агентства должно быть слово «страхование» или его производная |

| Лицензирование | Каждый вид страхования нуждается в оформлении отдельного разрешения и внесения дополнительных взносов в уставный капитал |

Для регистрации компании в налоговую подаются такие бумаги, как:

- заявление;

- полное и сокращенное название организации;

- учредительные документы (в том числе устав и учредительный договор);

- оригиналы и копии паспортов учредителей и руководителя;

- ИНН и прописка гендиректора;

- бумажное доказательство о внесении суммы уставного капитала;

- документы о месте расположения головного офиса агентства.

В Департамент страхового рынка при ЦБ России для получения лицензии подаются:

- заявление, выражающее намерение учредителей получить определенный вид разрешения на осуществление деятельности агентства;

- пакет учредительных документов;

- описание правил, принципов и тарифов на продаваемые страховые продукты;

- свидетельство о регистрации юридического лица;

- информация об учредителях;

- сведения о генеральном директоре (автобиография, документы, подтверждающие его образование, квалификацию, опыт работы и пр.);

- детальный бизнес-план;

- данные о внутреннем аудите;

- документальное подтверждение суммы внесенного уставного капитала в требуемом объеме;

- квитанция об оплате государственной пошлины.

На подготовку документов по получению лицензии страховщика и их рассмотрение в ЦБ РФ понадобится около 3-6 месяцев. Срок действия разрешения неограничен и не требует продления. В результате успешного прохождения процесса оформления лицензии, компания будет зачислена в Единый государственный реестр субъектов страхового дела.

Для того чтобы деятельность фирмы не была приостановлена, максимальная ответственность по отдельному риску не должна превышать 1/10 уставного капитала агентства.

Помещение и дизайн

Критерии выбора помещения для головного офиса страховой и его филиалов:

| Признак | Описание |

| Площадь | Для центрального офиса – не менее 200 квадратных метров. Для филиалов оптимальный размер – около 100 квадратных метров. |

| Место расположения | Подойдет здание:

|

| Инфраструктура | Основные характеристики:

|

| Коммуникации | Наличие в здании:

|

Зонирование центрального офиса страховой:

| Название помещений | Примерная площадь, кв. м. |

| Кабинет управляющего | 20 |

| Юридический отдел | 15 |

| Зал для приема клиентов | 80 |

| 20 | |

| Комната для размещения агентов | 35 |

| Отдел бухгалтерии | 10 |

| Касса | 10 |

| Зона ресепшен | 10 |

| Место для ожидания клиентов | 20 |

| Комната для персонала | 10 |

| Подсобное помещение | 30 |

| Санузлы для персонала и клиентов | 10 |

| Итого | 270 |

Особенности дизайна и ремонта офиса страхового агентства:

- в интерьере рекомендуется использовать светлые тона;

- в отделке стен, потолка, пола и пр., лучше примять современные строительные материалы;

- помещение не следует перегружать мебелью;

- в офисе должно быть просторно, чисто и уютно;

- на стенах следует расположить различные плакаты и баннеры с информацией о продаваемых страховых продуктах;

- мебель должна иметь респектабельный внешний вид;

- центральный офис и филиалы агентства оформляются в фирменной цветовой гамме и едином стиле.

Зона ресепшен и ожидания клиентов Помещение для проведения переговоров Помещение для проведения переговоров Пример зала для обслуживания клиентов Зона ожидания Зона для приема клиентов

Оборудование и инвентарь

Оборудование и инвентарь для оснащения страховой компании, состоящей из одного центрального офиса и пяти филиалов:

| Наименование | Количество, шт. | Примерная цена, руб./шт. | Общая стоимость, руб. |

| Компьютер | 35 | 20 000 | 700 000 |

| Офисная техника (в том числе принтеры, телефоны, факсы, МФУ, шредер для бумаг и пр.) | — | — | 240 000 |

| Кассовая техника (в том числе кассовые аппараты, счетчики купюр, детекторы банкнот и пр.) | — | — | 720 000 |

| Фотоаппарат | 6 | 20 000 | 120 000 |

| Сейф для хранения бумаг | 15 | 10 000 | 150 000 |

| Сейф для денег | 12 | 15 000 | 180 000 |

| Мебель в зону ожидания клиентов | — | — | 250 000 |

| Оснащение ресепшен | — | — | 1 000 000 |

| Мебель в кабинет управляющего | — | — | 250 000 |

| Оснащение комнаты для персонала (в том числе мебель, холодильник, микроволновая печь, чайник и пр.) | — | — | 500 000 |

| Мебель в переговорную | — | — | 500 000 |

| Оснащение подсобных помещений | — | — | 500 000 |

| Мебель для зала обслуживания клиентов | — | — | 2 000 000 |

| Оснащение для санузлов | — | — | 500 000 |

| Мебель в комнату агентов | — | — | 1 300 000 |

| Система охранной и пожарной сигнализации | — | — | 1 000 000 |

| Видеонаблюдение | — | — | 500 000 |

| Кондиционер | 12 | 40 000 | 480 000 |

| Прочее оборудование и инвентарь | — | — | 500 000 |

| Итого | — | — | 11 390 000 |

Техника для кассы – 120 000 рублей Оснащение зоны ресепшен – 170 000 рублей Мебель в комнату для страховых агентов – 200 000 рублей Офисный кондиционер – 40 000 рублей

Персонал

Так как сегодня в России проблематично найти квалифицированные кадры для страхового агентства, их придётся обучать или же «переманить» от уже зарекомендовавших себя конкурентов.

Штатный состав компании для центрального офиса и пяти подразделений:

| Должность | Количество, чел. | Заработная плата одной штатной единицы, руб./мес. | Фонд оплаты труда, руб./мес. | Фонд оплаты труда с начислениями, руб./мес. |

| Генеральный директор | 1 | 100 000 | 100 000 | 131 000 |

| Руководитель филиала | 5 | 60 000 | 300 000 | 393 000 |

| Секретарь | 6 | 20 000 | 120 000 | 157 200 |

| Главный бухгалтер | 1 | 60 000 | 60 000 | 78 600 |

| Бухгалтеры | 2 | 25 000 | 50 000 | 65 500 |

| Менеджеры, ответственные за определенные направления страхования | 5 | 25 000 | 125 000 | 163 750 |

| Страховые консультанты/агенты | 30 | 25 000 | 750 000 | 982 500 |

| Инспекторы | 3 | 50 000 | 150 000 | 196 500 |

| Кассиры | 8 | 20 000 | 160 000 | 209 600 |

| Обслуживающий персонал | 10 | 15 000 | 150 000 | 196 500 |

| Итого | 71 | — | 1 965 000 | 2 574 150 |

Требования, предъявляемые к основным работникам компании – страховым агентам:

- высшее экономическое/финансовое образование;

- приветствуется опыт работы в сфере страхования;

- коммуникабельность;

- грамотная поставленная речь;

- активная жизненная позиция;

- наличие способностей к продаже страховых услуг и ведению переговоров;

- желание учиться;

- презентабельный внешний вид;

- знание компьютера и умение пользоваться офисной техникой.

В видеоматериале поднимается вопрос о том как стать профессионалом страхового рынка. Здесь рассказывается где учатся специалисты для данной сферы деятельности. Снято каналом: «ПРО БИЗНЕС ТВ».

Финансовый план

Последующее финансовое планирование деятельности страхового агентства базируется на следующей информации:

| Показатель | Значение |

| Число учредителей | Три человека |

| Источник денежных средств | Собственный капитал |

| Юридическая форма агентства | Публичное акционерное общество |

| Лицензия | Для страховщиков жизни |

| Минимальный размер уставного капитала | 240 миллионов рублей |

| Число отделений | Пять филиалов и один головной офис |

| Место расположения главного офиса | Россия, г. Москва, бизнес-центр в центральной части города |

| Место расположения филиалов | Г. Москва – 3 филиала, г. Санкт-Петербург – 2 подразделения. Все представительства располагаются в оживленных местах с высокой проходимостью потенциальных клиентов. |

| Площадь центрального офиса | 300 квадратных метров |

| Средняя площадь филиалов агентства | 100 квадратных метров |

| Помещения | Долгосрочная аренда |

| Численность сотрудников | 71 человек |

| Целевая аудитория | Физические лица и компании/организации. Уровень дохода – средний |

Сколько стоит открытие?

Стоимость открытия собственного страхового агентства складывается из следующих расходов:

| Статьи затрат | Примерные цены, руб. |

| Сумма уставного капитала | 240 000 000 |

| Оформление лицензии | 150 000 |

| Создание юридического лица | 60 000 |

| Получение разрешений от надзорных органов | 100 000 |

| Закупка оборудования и инвентаря | 11 390 000 |

| Приобретение программного обеспечения и прочих нематериальных активов | 1 500 000 |

| Арендная плата за помещения (за 4 месяца) | 2 800 000 |

| Брендинг | 500 000 |

| Дизайн, ремонт и отделка офиса и филиалов агентства | 1 500 000 |

| Затраты на рекламу (в том числе разработка сайта) | 1 200 000 |

| Оплата труда с начислениями (за 3 месяца) | 7 725 000 |

| Расходные материалы | 500 000 |

| Прочие затраты | 1 000 000 |

| Итого | 268 425 000 |

Регулярные затраты

Владелец страховой компании ежемесячно несет следующие расходы:

| Статьи затрат | Примерные цены, руб. |

| Страховые выплаты | 39 600 000 |

| Аренда | 700 000 |

| Коммунальные расходы | 130 000 |

| Заработная плата (в том числе отчисления) | 2 575 000 |

| Реклама | 60 000 |

| Амортизация основных фондов | 130 000 |

| Транспортные расходы (ГСМ, ТО автомобилей и пр.) | 50 000 |

| Услуги охранного агентства | 600 000 |

| Прочие расходы | 50 000 |

| Итого | 43 895 000 |

Доходы

Параметры эффективности деятельности страховой компании были определены на основе следующих данных:

Ключевые показатели экономической эффективности бизнеса:

Календарный план

Для открытия страховой компании собственными силами потребуются не только большие материальные вложения и знания, но и значительное время (8-12 месяцев).

План-график процесса реализации бизнес-идеи страхового агентства с нуля:

| Этапы | 1-2 месяц | 3-4 месяц | 5-6 месяц | 7 месяц | 8 месяц |

| Анализ отечественного страхового рынка | + | ||||

| Определение направленности и формата бизнеса, ассортимента услуг | + | ||||

| Бизнес-проектирование | + | ||||

| Подготовка документов для открытия юридического лица | + | ||||

| Регистрация агентства | + | ||||

| Подготовка документов для получения лицензии | + | + | |||

| Проверка бумаг специалистами ЦБ РФ (для получения разрешения на осуществление страховой деятельности) | + | + | |||

| Получение лицензии | + | ||||

| Поиск помещений для центрального офиса компании и ее подразделений | + | ||||

| Брендинг | + | ||||

| Заключение соглашений на аренду подходящих зданий | + | ||||

| Разработка дизайн-проектов представительств агентства и головного офиса | + | + | |||

| Осуществление строительных/ремонтных/ отделочных работ | + | ||||

| Подбор, закупка, транспортировка и установка оснащения компании | + | + | |||

| Рекламная кампании | + | + | + | ||

| Поиск, отбор, наем и обучение работников агентства (в том числе генерального директора и главного бухгалтера) | + | + | |||

| Получение разрешений на ввод в эксплуатацию помещений от надзорных служб (пожарная инспекция, СЭС и пр.) | + | + | |||

| Организация альтернативных вариантов сбыта продукции компании (через посредников) | + | + | |||

| Выбор охранного агентства и заключение с ним договора на обслуживание | + | ||||

| Торжественное открытие головного офиса и филиалов агентства | + |

Риски и окупаемость

Внешние и внутренние риски реализации бизнес-проекта по открытию страховой компании:

| Фактор риска | Описание риска | Вероятность |

| Конкуренция | Рост числа участников рынка приведет к снижению спроса на услуги страховой и повлечет за собой увеличение затрат на маркетинг | Высокая |

| Ужесточение требований госорганов к страховым агентствам | Причиной закрытия многих участников данного рынка является рост числа требований, предъявляемых к компаниям со стороны государства. В том числе:

| Средняя |

| Снижение платежеспособности населения и юридических лиц | Нестабильная экономическая обстановка в стране может стать причиной сокращения доходов населения и частного бизнеса. Это, в свою очередь, повлечет снижение спроса на услуги страховщиков. | Средняя |

| Низкая квалификация агентов, административно-управленческого персонала и других специалистов | Сегодня на рынке труда достаточно сложно найти грамотных и компетентных работников для сферы страхования. Их придется или переманить от конкурентов, или обучить самостоятельно. | Высокая |

| Одновременное наступление множества страховых случаев | Данный риск может повлечь за собой разорение фирмы. Специалисты компании должны внимательно подойти к вопросу разработки ассортимента оказываемых услуг и установлению на них тарифов. | Низкая |

Окупаемость страхового бизнеса составит 4-4,5 года.

Внимание! Бесплатный бизнес-план, предлагаемый для скачивания ниже, является примерным. Бизнес-план, наилучшим образом соответствующий условиям вашего бизнеса, необходимо создавать с помощью специалистов.

При открытии страховой компании необходимо понимать, что Российский рынок страховых услуг хорошо развит. Большинство потребителей привыкли доверять проверенным компаниям с долгой историей, а молодая компания может столкнуться с большими трудностями.

Начинать любой проект нужно с планирования – составления бизнес-плана. При этом необходимо определить особый сегмент на рынке страхования – не занятую нишу, или же сегмент, в котором предложение не удовлетворяет растущий спрос.

Бизнес-план страховой компании составляется согласно типовой структуре.

Резюме

Необходимо указать основную информацию о компании и проекте:

- — организационно-правовая форма;

- — сфера деятельности;

- — лицензия;

- — помещение;

- — первичные затраты;

- — чистая прибыль;

- — рентабельность;

- — срок окупаемости.

Чтобы предоставлять страховые услуги, необходимо зарегистрироваться как юридическое лицо, чётко прописав в уставе виды предоставляемых страховых услуг. Минимальный уставный капитал будет зависеть от перечня предоставляемых услуг.

Страховая компания также должна получить лицензию. Для лицензирования необходимо пройти процедуру сертификации, которая включает подтверждение квалификации и репутации первых руководителей, проверку учредительных документов и документации с описанием видов планируемой страховой деятельности.

Описание отрасли и продуктов компании

Укажите востребованность ваших услуг страхования в данном регионе и в выбранном сегменте рынка страхования. Поставьте акценты на широкий перечень услуг, гибкую ценовую политику, квалифицированность кадров, сервис, индивидуальный подход.

Желательно также привести ежегодный предполагаемый рост компании.

Маркетинговые исследования

Необходимо провести рыночные исследования и рассчитать возможную выручку.

Бизнес-план страховой компании предусматривает составление плана маркетинга. Он должен раскрыть политику страхования, продукты, цены, затраты на рекламу.

Чтобы достойно выйти на рынок страховых услуг, в поиске эффективных решений ориентир нужно взять на инновационные страховые продукты и разработать целенаправленные рекламные стратегии.

Целесообразно провести соцопрос населения по поводу желания застраховаться в новой компании, его результаты могут дать примерное представление об уровне спроса на ваши услуги.

Маркетинговый план должен обосновывать возможность достижения планируемых объемов продаж.

Финансовый план

Необходимо определить:

- — основные средства;

- — нематериальные активы;

- — первичные затраты;

- — затраты на оплату услуг сторонних организаций;

- — затраты на оплату труда и налоги;

- — общие предполагаемые затраты за год;

- — прибыль за год.

Также нужно составить краткий бухгалтерский баланс.

Полезно знать!

Мы уважаем ваш выбор, но хотим напомнить, что наименее рискованный, относительно легкий и комфортный старт бизнеса можно организовать под крылом успешной компании на условиях франчайзинга. Предлагаем познакомиться с «Каталогом выгодных франшиз» .

Почему начинать бизнес с франшизой, проще и удобнее можно узнать из подборки статей опубликованных в разделе: «Статьи о франчайзинге»

Организационный план

В данном разделе бизнес-плана страховой компании приводится структура управления компанией и сведения о персонале. Обычно выделяют две группы сотрудников: офисные работники и страховые агенты.

Риски

Отсутствие спроса – самый опасный риск для страховой компании. Учитывая риски, необходимо рассчитать точку безубыточности компании.

Мы предоставляем вам бесплатно типовой бизнес-план страховой компании, который поможет вам начать своё дело по предоставлению страховых услуг.

Смотреть видео: «Бизнес-секреты ОА: Андрей Скворцов»

Российские страховые услуги хорошо развиты. И это надо учитывать, составляя бизнес план страховой компании, так как большинство людей привыкли пользоваться услугами проверенных агентств с долгой историей. А молодая фирма на первоначальном этапе своего становления может столкнуться с большими трудностями. Чтобы минимализировать многие проблемы, необходимо в первую очередь определить особый сегмент рынка – нишу страхования, которая еще не занята в городе и близлежащих районах, к тому же, удовлетворяющую растущий спрос потребителя. Бизнес-план страховой компании с нуля составляется согласно типовой структуре.

Резюме

Идеальная поддержка - это агентство полного обслуживания для страховой отрасли. Ideal предлагает широкий спектр услуг поддержки, предназначенных для страховых агентов. Идеал будет специализироваться на нескольких предложениях, но может делать почти все. В то время как рынок услуг поддержки является конкурентоспособным, большинство компаний являются универсальными. Идеал будет выделяться, концентрируясь на страховой нише.

Цель бизнес-плана страховой компании - предоставить клиенту лучшие услуги поддержки бизнеса. Мы существуем для привлечения и обслуживания клиентов. Когда мы придерживаемся этой максимы, все остальное встанет на свои места. Наши услуги превысят ожидания наших клиентов.

Идеал имеет два сильных конкурентных преимущества. Первое - это знания страховой отрасли. Опыт в данной отрасли бесценен. Этот опыт позволит лучше обслуживать своих клиентов, используя информацию о потребностях и предпочтениях клиентов. Кроме того, ценность сетей, основанных на предыдущих отношениях страхования, даст компании большой шаг на конкурсе. Установив отношения со многими людьми в отрасли, можно использовать эти профессиональные связи.

Идея, по прогнозам, достигнет доходности к 11 месяцу и будет получать прибыль в размере 44 000 долларов к трем годам.

Составляя пошаговый бизнес план страховой компании, была получена хорошая информация о рынке и об общих атрибутах самых ценных и лояльных клиентов. Эта информация будет использоваться для лучшего понимания того, кто обслуживается, их конкретных потребностей и того, как Идеал может лучше общаться с ними.

Профиль клиентов состоит из следующих географических, демографических и поведенческих факторов:

| Анализ рынка | |||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | |||

| Потенциальные клиенты | рост | ||||||

| Эксклюзивные агенты | 7% | 78 | 83 | 89 | 95 | 102 | 6,94% |

| Страховые брокеры | 8% | 123 | 133 | 144 | 156 | 168 | 8,11% |

| Другие | 0% | 0 | 0 | 0 | 0 | 0 | 0,00% |

| Всего | 7,66% | 201 | 216 | 233 | 251 | 270 | 7,66% |

Услуги

Пример страховой компании предоставляет рынку ряд услуг поддержки для страховых агентов. Идеал стремится выполнить следующие преимущества, которые важны для его клиентов.

- Знания отрасли: у агентов нет времени обучать персонал службы со всеми сложностями страховой отрасли. Поэтому это имеет большое значение, если служба поддержки имеет промышленное понимание.

- Удобство : услуги должны быть доступны, когда они нужны агентам. Кроме того, трудно точно прогнозировать, когда возникнет такая необходимость.

- Обслуживание клиентов. Чтобы построить устойчивый бизнес, клиенты должны быть на 100% удовлетворены услугами Ideal. Эта философия бизнеса будет укоренена в умах всех сотрудников.

Рыночные тренды

Тенденция рынка для страховых агентов (а также для других поставщиков услуг) заключается в аутсорсинге несущественных видов деятельности, позволяющих бизнесу сосредоточиться на своих основных компетенциях. Это позволяет бизнесу страховой компании более точно сосредоточиться на своей бизнес-модели.

Причины такой тенденции:

- Снижение накладных расходов.

- Снижение затрат на обучение для несуществующих сотрудников.

Рост рынка

В течение последних двух лет страховая индустрия поддержки услуг составила в размере 498 миллионов долларов. С 2015 по 2017 год темпы роста в отрасли составили 5,6%. Ожидается, что в течение следующих трех лет у отрасли не должно быть проблем с сохранением этого превосходного роста.

Другим фактором роста стало постепенное принятие страхования как разумной стратегии управления рисками. С недавними неожиданными событиями, такими как стихийные бедствия и терроризм, страховая отрасль, вероятно, будет продолжать расти, поскольку люди и компании хеджируют свои риски со страхованием.

Образец бизнес плана страховой компании, нуждающийся в поддержке, может быть разбит на два сегмента:

- Эксклюзивные агенты: это агенты только для одного вида страхования, например, для совхоза. Страховой агент будет продавать все виды покрытия, которые предлагает Государственная ферма, но только страхование совхоза. Хотя выбор здесь ограничен, преимущество эксклюзивного агента заключается в том, что они обычно имеют очень прочные отношения с этой компанией, что хорошо, если есть какие-либо проблемы с претензиями.

- Страховые брокеры: у этих агентов нет эксклюзивного контракта с какой-либо одной страховой компанией. Они могут предложить страхование от нескольких компаний. Преимущество этой настройки заключается в том, что они могут предлагать более широкий спектр предложений услуг, чем агент, который продает только одну марку страхования.

Маркетинговая компания

Единственная цель состоит в том, чтобы позиционировать страховую компанию как наиболее эффективную службу поддержки, которая управляет большинством доли рынка. Маркетинговая стратегия будет направлена прежде всего на то, чтобы повысить уровень информированности клиентов о предлагаемых услугах, а затем развивать клиентскую базу и, наконец, работать над созданием лояльности клиентов и рефералов.

- Компания будет использовать различные источники, как желтые страницы, так и отраслевой журнал.

- Второй способ коммуникации - это создание сетей, основанных на отраслевых отношениях.

- Третий способ - участие в региональной выставке, которая привлекает большинство местных агентов и брокеров.

- Последний способ коммуникации - это кампания прямой почтовой рассылки, ориентированная на местных страховых агентов и брокеров. Почтовая кампания предоставит всем потенциальным клиентам информацию о предложениях Ideal.

Маркетинговый подход

Состоит из подходов к ценообразованию, распределению, рекламе и продвижению по службе, а также обслуживанию клиентов.

- Ценообразование : Схема ценообразования будет конкурентоспособной по сравнению с другими поставщиками услуг поддержки.

- Распространение : услуги будут предлагаться на месте работы клиента или в офисе, в зависимости от того, какой клиент предпочитает.

- Реклама и продвижение: многоуровневая маркетинговая кампания будет использоваться для обеспечения видимости и справедливости.

- Обслуживание клиентов: менеджеры будут нести ответственность за достижение этих амбициозных целей.

Преимущества и недостатки

Бизнес план страховой компании отражает также сильные и слабые стороны внутри фирмы и описывает возможности и угрозы, стоящие перед Ideal.

Преимущества открытия страховой компании:

- Углубленное знание отрасли.

- Эффективная, всесторонняя программа обучения для сотрудников.

- Обширные отраслевые сетевые подключения.

Недостатки открытия страхового агентства:

- Ограниченный маркетинговый бюджет для обеспечения видимости.

- Неспособность быстро масштабироваться до большого увеличения спроса.

- Не хватает бренда.

Возможности:

- Участие в растущей отрасли.

- Работа в отрасли, которая требуется почти для всех россиян.

Возможность распределять накладные расходы с увеличением клиентской базы.

Конкурентные преимущества

Бизнес план страховой компании будет позиционировать себя как самую опытную службу поддержки страховых услуг. Это позиционирование будет достигнуто за счет использования его конкурентного преимущества.

Конкурентоспособность - это специфическое глубокое отраслевое знание страхования. Несмотря на то, что эти конкретные знания будут препятствовать большому рынку, они делают небольшую часть рынка весьма привлекательной.

Эти глубокие отраслевые знания основаны на опыте работы руководителя фирмы, проведенной в качестве независимого страхового агента. Владелец соберет весь этот интеллектуальный капитал и превратит его в учебную программу, чтобы она стала организационным знанием.

Конкуренция состоит из множества различных сервисных компаний, предлагающих широкий спектр услуг. Однако ни одна из них не предназначена для страховой отрасли. В то время как компании, предоставляющие услуги в разных отраслях, предлагают адекватное обслуживание, есть преимущество в найме компании, которая обслуживает отрасль и гораздо более осведомлена о ваших конкретных потребностях.

Модели покупки агентов имитируют долгосрочные отношения. Если клиенты довольны, они, как правило, остаются с одним и тем же поставщиком услуг. Обычно для новых клиентов характерен переходный период, когда обе стороны тратят время на знакомство друг с другом и разные потребности. Если это можно сделать один раз раньше, тогда это более экономически выгодно, чем переход от провайдера к провайдеру.

Регистрация

Перед тем, как , необходимо зарегистрировать юридическое лицо (ООО или ЗАО). Размер уставного капитала новой организации зависит от того, на какие именно виды страхования будет распространяться деятельность компании. Если в услуги компании будет входить страхование жизни клиентов, то уставный капитал должен быть больше. Для осуществления страховой деятельности необходимо получить соответствующий сертификат. Также рекомендуем ознакомиться с соответствующими кодами ОКВЭД. Процесс получения сертификата занимает от 6 до 12 месяцев.

Помещение

В бизнес-плане должно быть приведено описание помещения, в котором будет располагаться офис страховой компании. Помещение должно иметь удобное местоположение. К зданию офиса должна прилегать стоянка для автотранспорта, площадь которой позволяет разместить не только машины сотрудников компании, но и клиентов. Площадь помещения определяется исходя из количества оказываемых страховых услуг.

Офис страховой компании следует привести в надлежащий вид. Желательно воспользоваться услугами дизайнеров при оформления интерьера. Помещение должно быть в сдержанном деловом стиле. Нельзя также забывать о дресс-коде сотрудников. Это способствует формированию положительного впечатления о компании.

Финансовый план

Необходимо определить:

- основные средства;

- нематериальные активы;

- первичные затраты;

- затраты на оплату услуг сторонних организаций;

- затраты на оплату труда и налоги;

- общие предполагаемые затраты за год;

- прибыль за год.

- Также нужно составить краткий бухгалтерский баланс.

В этом разделе будет представлен финансовые расчеты бизнес плана страховой компании, поскольку они относится к маркетинговой деятельности. Расходы и доходы компании по страховке направлены на анализ безубыточности, прогнозы продаж, расходов и то, как они связаны с маркетинговой стратегией.

Анализ безубыточности

Анализ безубыточности агенства по страхованию показывает, что в месячный доход потребуется 15 609 долларов, чтобы достичь точки безубыточности.

Прогноз продаж

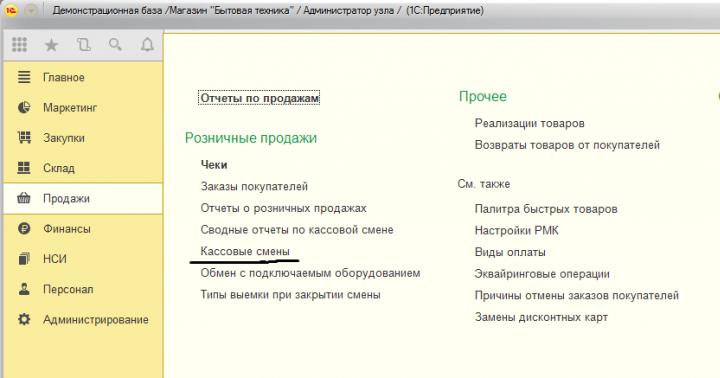

Первый месяц будет использоваться для создания офиса. Это включает в себя выбор сайта, покупку мебели, а также настройку компьютерной сети.

Первая неделя второго месяца будет использоваться для интенсивной подготовки двух сотрудников службы поддержки. В течение последних трех недель месяца будет наблюдаться активность продаж. С этого момента продажи будут неуклонно расти.

Пятый месяц – будут приняты на работу два последние сотрудники службы поддержки. Они также будут обучены в течение первой недели месяца, а затем будут загружены.

| Прогноз продаж | |||

| 2017 | 2018 | 2019 | |

| Продажи | |||

| Эксклюзивные агенты | $ 51049 | $ 112548 | $ 121458 |

| Страховые брокеры | $ 59812 | $ 125745 | $ 134745 |

| Тотальная распродажа | $ 110861 | $ 238293 | $ 256203 |

| Прямая стоимость продаж | 2003 | 2004 | 2005 |

| Эксклюзивные агенты | $ 7657 | $ 16882 | $ 18219 |

| Страховые брокеры | $ 8972 | $ 18862 | $ 20212 |

| Промежуточная прямая стоимость продаж | $ 16629 | $ 35744 | $ 38430 |

Прогноз расходов

Расходы на маркетинг должны быть предусмотрены в бюджете, чтобы они были высокими в течение первого квартала; функция желания создать видимость для начинающей компании. После первого квартала расходы будут колебаться в зависимости от того, какие маркетинговые мероприятия происходят в течение каждого месяца.

| Бюджет расходов на маркетинг | |||

| 2017 | 2018 | 2019 | |

| Объявления | $ 2920 | $ 4000 | $ 5000 |

| Торговые выставки | $ 2 700 | $ 3000 | $ 3500 |

| Другие | $ 2 025 | $ 2250 | $ 2500 |

| ---- | ---- | ---- | |

| Общие расходы на продажу и маркетинг | $ 7645 | $ 9250 | $ 11 000 |

| Процент продаж | 6,90% | 3,88% | 4,29% |

Риски

- Несколько рискованно из-за нормативного характера страховой отрасли.

- Будущая конкуренция со стороны франшизы поддержки.

Поскольку компьютерные технологии продолжают становиться все более и более эффективными и полезными, это может уменьшить потребность в службах вспомогательного персонала.