Гостиничный бизнес традиционно остается востребованной услугой с сильно сегментированным акцентом. Только в этой сфере можно встретить большое разнообразие качества, сервиса. Ежегодный анализ рынка гостиниц подтверждает всегда имеющуюся емкость бизнеса, во всяком случае для тех, кто готов войти в неконкурентоспособную среду. На вершине рейтингов как всегда крупные компании, все больше обретающие черты сетевого ритейлинга с агрессивными методами продвижения.

Открытие собственного дела по гостиничному направлению относится к категории долгосрочных инвестиций. По этой причине начинающим бизнесменам необходимо знать тонкости гостиничного дела, обладать статистикой ближнего горизонта.

🔥Кто конкуренты

Высокая интенсивность гостиничного бизнеса представлена в регионах высокой проходимости туристического потока. Это федеральные столицы Москва, Санкт-Петербург, а теперь и Симферополь. Всегда много постояльцев и командированных в курортной зоне – Сочи, Калининград и побережье черного моря. Не менее востребовано направление бизнеса в индустриальных центрах – Екатеринбурге, Красноярске и Новосибирске. В составе ожидающих клиентского потока десятая часть регионов, встречающих гостей, приехавших на различные фестивали или с целью изучения культурного наследия.

О сетевом ритейле гостиничного бизнеса в России говорить пока рано. В каждом регионе существуют свои лидеры. Между тем в анализах рынка хостелов ведущих рейтинговых агентств все чаще выделяются четыре бренда: «Азимут», отель Heliopark, группа компаний «Русские отели» и «Интурист». В исследования пока что не попадает достаточно крупная динамично развивающаяся сеть гостиниц и отелей «Амакс», представленная в 22 российских городах.

Развитие бизнеса в месте присутствия одного из этих брендов будет весьма затруднительным, поскольку данные компании опираются на имеющуюся практику, профессиональный штат и современные инструменты продвижения.

Если же обратиться к исследованиям более узкого сегмента, например, провести анализ рынка хостелов Москвы, то в столице емкость рынка и ликвидность бизнеса всегда остаются на высоте. Только в 2012 году эта ниша рынка показала четырехкратный прирост по основным показателям. В году 2016 Москва располагала фондом в 52000 номеров. Чемпионат мира 2018 столица встречала 950-ю гостиницами. И это, не считая владельцев свободных квартир, принявших активное участие в размещении прибывающего потока. Ценники известны всем россиянам не понаслышке. На 2019 и перспективу Москва будет обладать юбилейным арсеналом различного рода хостелов и гостиниц в количестве тысячи.

💼Состав участников, стратегии ведения бизнеса

Структура бизнеса остается достаточно разнообразной. По примеру зарубежных стран российский потребитель подходит к выбору номерного фонда достаточно практично – под имеющийся бюджет. Состав участников и уровень сервиса на 2019 год уже корректируется по результатам закончившейся программы «Развития внутреннего и въездного туризма в РФ» на 2011-2018 годы. Также при составлении рейтинга учтены требования обязательной с 2019 года классификации гостиниц, имеющих более 15 номеров.

Анализ гостиничного рынка по типам номерного фонда показывает различные предпочтения потребителей и соответствие уровня, обеспечиваемого предпринимателями. В подробной классификации разобраться достаточно трудно, поэтому к ней чаще прибегают организаторы массовых поездок, командированные работники.

В России статистика гостиничного рынка поддерживается всеми типами услуг, при этом предприятия выбирают единую стратегию «компоновки» тарифов. Это различные виды номерного фонда в одной точке продаж, наличие дополнительных услуг, оплачиваемых отдельно. Ярким примером такого обслуживания является питание или предоставления лечения (в санаториях). Таким образом потребитель оставляет за собой право выбрать необходимый ему набор сервиса, который ему доступен по потребностям и бюджету.

🔝Потенциал увеличения клиентского потока, проблематика

Гостиничный бизнес в России согласно статистике, сильно отстает от мирового уровня. И дело здесь не столько в сервисе, сколько умелом управлении предприятиями. Аналитическими агентствами часто указывается на такой недостаток как отсутствие взаимодействия с очевидно смежными отраслями, такими как туризм и проведение культурных, спортивных и других массовых мероприятий. Недостаток потенциала кроется в низком уровне готовности к лавированию сервисом. К примеру группа корпоративных туристов перед отправлением запрашивает в месте будущего пребывания определенное количество номеров определенного уровня. При отсутствии предложения в полном объеме компания, обрабатывающая заявку, сможет обеспечить либо часть потребности, либо рискует совсем потерять клиента. В этом отношении «звездность» гостиниц согласно классификации, имеет двойственную эффективность.

Немалых успехов в отрасли удалось добиться и по направлению привлечения иностранцев. Привлечение транспортных компаний для организации трансфертов, местных властей и работников культуры еще раз доказывает, что гостиничный бизнес работает идеально в состоянии симбиоза.

💰Рентабельность бизнеса

Согласно данным 2018 года, средняя загрузка номерного фонда составила 54%. Таких показателей в отрасли удалось добиться благодаря активности предпринимателей и внедрения ряда государственных программ. С точки зрения инвестиционной привлекательности горизонты окупаемости бизнеса находятся в диапазоне от 5 до 15 лет. Несмотря на явную рентабельность не хватающего фонда среднего класса девелоперы продолжают делать упор именно на обновление гостиниц до высшего класса или постройку новых зданий.

Гостиничный бизнес в России остается привлекательным и для предпринимателя, и для инвесторов. Дополнительными катализаторами отрасли выступают поддержка государственных органов и взаимодействие со смежными видами бизнеса.

Москва, обладая уникальным культурно-историческим наследием и играя большую роль в политической и экономической жизни современной России, имеет все основания претендовать на позицию крупнейшего центра делового и культурного туризма не только общероссийского масштаба, но и успешно конкурировать на мировом рынке туризма с другими столицами западноевропейских государств.

Сегодня Москва привлекает две основные категории клиентов, имеющих большое значение для гостиничных предприятий: бизнесменов, прибывающих с деловыми целями, и туристов - с культурно-познавательными интересами. Туристы, приезжающие в Москву с культурно-познавательной целью, пока не столь многочисленны, чтобы заметно повысить загрузку гостиничных предприятий. Другие сегменты туристического рынка, например событийный туризм, паломники, студенты и преподаватели, люди, приезжающие на лечение, и г.д., позволяют существовать гостиницам, нашедшим в обслуживании таких маргинальных категорий свою рыночную нишу.

Таким образом, большая часть московских отелей конкурирует на сегменте рынка делового туризма иностранцев и командированных в Москву или прибывших по деловой необходимости российских граждан.

Потоки приезжих иностранных граждан в Москву привязаны к определенным местам, генерирующим этот спрос. Это так называемые туристические attractions, в роли которых выступают места сосредоточения деловой активности, памятники архитектуры, театры, места развлечений и т.п. В Москве наиболее притягателен для приезжих центр города. Именно поэтому центральные гостиницы имеют лучшую заполняемость и могут устанавливать более высокие цены на свои услуги. Они составляют высший сегмент рынка.

Средний сегмент рынка представлен светскими гостиницами высших разрядов и довольно неоднозначен по уровню обслуживания и оснащенности.

Нижний сегмент рынка представлен гостиницами категории 2* и 1*. В основном это гостиницы советской постройки первого разряда, многокорпусные и высокоэтажные, расположенные на окраинах Москвы, а также общежития, переведенные в состав гостиниц.

Некатегорийные гостиницы также относятся к нижнему сегменту рынка. Эта группа представлена объектами, где за последние годы не проводились мероприятия по улучшению условий проживания. Гостиницы, включенные в эту группу, являются объектом внимания частных инвесторов.

Российскими гражданами особенно востребованы гостиницы 2-звездной категории классности, на долю которых приходилось 59% размещений. В 3-звездных гостиницах останавливалось 16% россиян, в 4-звездных - 15% и в 5-звездных соответственно - 10% российских граждан.

Следует, однако, отметить, что Москва как объект туризма сегодня проигрывает соревнование с другими столицами мира. Объем обслуживания в Москве достигает около 1 млн иностранных туристов ежегодно, в то время как для Парижа этот показатель составляет 25 млн туристов, а для Лондона - 18 млн.

Необходимы улучшения туристической инфраструктуры и материально-технической базы по основным компонентам туристического обслуживания: транспортная доступность, средства размещения, предприятия общественного питания, экскурсионные автобусы; уровня и разнообразия туристического обслуживания: создание новых туристических маршрутов, развитие конгрессно- выставочной деятельности, проведение массовых культурно-спортивных мероприятий (фестивали, олимпиады, юбилейные даты); повышение безопасности туристов; совершенствование нормативно-правовой базы; улучшение информационного обслуживания туристов; совершенствование системы продвижения турпродукта на мировой рынок; улучшение подготовки профессиональных кадров для туристической отрасли.

С закрытием гостиницы «Россия» доступных и популярных отелей в центре столицы не осталось. Москва с трудом обслуживает 900 тыс. туристов и говорить об ожидаемых 5 млн туристов в ближайшие несколько лет пока нереально.

Зарубежные гости, приезжающие в Москву, справедливо жалуются на гостиничную дороговизну. Если раньше они могли остановиться в гостинице «Россия» и за доступную цену любоваться башнями Кремля, теперь живут в Измайлове, где за «российскую» цену предлагают далеко не лучший сервис.

В Европе и Северной Америке для людей со средним достатком широко развита сеть мотелей и хостелов. Там за 20-25 евро предоставят и номер, и завтрак. Имея спальное место за такую сумму, можно смело отправляться в поездку в Париж. В Москве же цена за сутки обойдется более чем в 100 евро.

Отсутствие дешевых отелей в Москве продиктовано развитием рынка. По мнению специалистов, главная причина дефицита на рынке гостиничных услуг в Москве заключается в том, что строители и инвесторы, ориентированные на быстрое получение большой прибыли, неохотно берутся за строительство дешевых гостиниц. Сегмент отелей 3* развивается позднее, когда заполнена категория гостиниц 4-5 звезд. С другой стороны, отели среднего класса начинают приносить доход лишь через 5-7 лет после их возведения.

В сентябре 2008 г. на российском рынке коммерческой недвижимости стали проявляться последствия мирового кризиса ликвидности. В последние годы столичный гостиничный рынок развивался довольно медленными темпами и являлся наиболее слабым сегментом на рынке коммерческой недвижимости. Под влиянием кризиса динамика роста еще более замедлилась, новые объекты стали появляться на рынке еще реже. При этом, скорее всего, в сложившихся условиях привлекательными для инвесторов будут только проекты отелей высокого класса. В итоге увеличение совокупного номерного фонда в ближайшие годы по-прежнему будет происходить в основном за счет отелей верхнего сегмента.

В третьем квартале 2008 г. на столичном гостиничном рынке спрос на гостиничные номера упал. Загрузка московских гостиниц не превышала 50-55%.

Невысокий уровень загруженности столичных отелей связан с сокращением потока иностранных туристов с начала 2008 г. на 10-15%, что, в свою очередь, обусловлено высокой стоимостью проживания в отелях среднего и экономического класса при низком уровне сервиса и качестве обслуживания.

Как результат воздействия финансового и экономического кризиса сокращается поток и деловых туристов, которые составляли основную долю в структуре туристических потоков - около 40% общего въездного потока.

События, которые происходят на мировых финансовых рынках в 2009 г., несомненно, влияют на рынок столичной коммерческой недвижимости, в том числе и на гостиничный сегмент. Многие компании «замораживают» или продают свои проекты, в состав которых входят гостиничные площади. В связи с этим стоит ожидать, что сроки открытия многих гостиниц могут переноситься, что повлияет на темпы прироста столичного номерного фонда. В результате развитие столичного гостиничного рынка, которое не отличалось высокой динамикой в благоприятных экономических условиях, в нынешней ситуации осложнится еще больше. Таким образом, в связи с низкими темпами строительства и ввода новых гостиничных площадей в ближайшие годы дефицит гостиничных мест сохранится, в первую очередь, в среднем сегменте, который в условиях кризиса стал еше менее привлекательным для инвесторов и девелоперов.

Несмотря на произошедшее за последний год 14%-ное снижение стоимости гостиничного номера, российская столица все еще возглавляет список городов с самыми дорогими отелями для бизнесменов.

Согласно отчету «Обзор рынка отелей за первые шесть месяцев 2009 года» международной компании Hogg Robinson Group (HRG), средняя цена номера в Москве составляет 268,11 ф. ст. за ночь, и Москва занимает первое место по уровню дороговизны. На втором месте Абу-Даби - 253,36 фунта, в Париже остановиться стоит 203,46 фунта, в Нью-Йорке - 200,21 и в Милане - 191,28. Лондон не вошел в десятку городов с самыми дорогими гостиницами, опустившись с 16-го на 23-е место с ценой 154,2 ф. ст.

Эксперты HRG отмечают, что наибольшим образом (на 7,7%) подорожали номера в гостиницах категории «5 звезд», что связано с искусственным завышением цен отельерами, которые борются с низкой наполняемостью. Однако сегодня бизнес-путешественники выбирают более демократичные отели категории «3-4 звезды».

В 2009 г. загруженность отелей действительно снизилась на 20-30%, что заставило отдельные гостиницы снизить цены. Например, «лучшая цена» в настоящее время в Ritz Carlton может достигать 6000-7000 руб. за номер в сутки, а в Holiday Inn - 3000-4000 руб. Правда, эти цены открыто не публикуются 1 .

Поданным консалтинговой компании Blackwood, за первое полугодие 2009 г. спрос на услуги московских отелей снизился в полтора-два раза, загрузка в среднем упала с 75 до 40-45%. Показатель дохода на номер (т.е. отношение выручки от всех номеров к числу номеров, RevPar) снизился на 35-50% (в зависимости от класса отеля) .

В настоящее время продолжается снижение уровня загрузки гостиниц до 50-55%. До кризиса этот показатель составлял 75-80%. Существенного повышения загрузки, связанного с увеличением деловой активности, эксперты ожидают лишь к концу третьего квартала 2009 г.

Чтобы сохранить клиентов и привлечь новых, отельеры готовы замораживать и даже снижать - вплоть до 50% - цены на номера, несмотря на рост издержек. Также в борьбе за клиентов операторы предлагают повышенную агентскую комиссию.

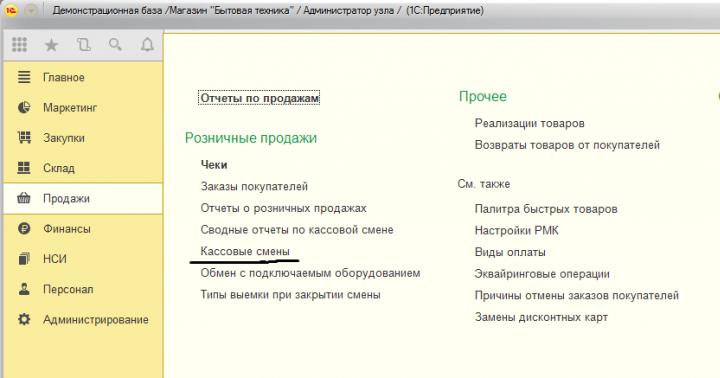

Таблица 1.4. Диапазон цен на проживание в гостиницах Москвы в первом полугодии 2009 г. (цена отеля/Rack Rate)

Как отмечают аналитики Blackwood, на протяжении последних лет Москва находилась среди лидеров по приросту и абсолютному значению RevPar. Однако под влиянием кризиса уровень дохода на номер столичных гостиниц начал падать рекордными темпами. На сегодняшний день среди европейских городов Москва, как и Россия в целом, занимает одно из последних мест по приросту RevPar. По мнению экспертов компании, уменьшение RevPar вызвано как падением ADR (средней цены номера), так и снижением заполняемости отелей. Тем не менее, несмотря на снижение показателя более чем на 40%, по его абсолютному значению Москва продолжает удерживать свои позиции.

В ближайшее время значительное увеличение объема предложения на гостиничном рынке столицы, которое может повлечь за собой снижение цен, маловероятно, считают аналитики. Ситуация с темпами строительства новых гостиничных объектов, которые из года в год отстают от запланированных, в настоящее время усугубляется кризисом. Сроки ввода в эксплуатацию многих знаковых проектов, ранее заявленных к открытию в 2009 г., перенесены (гостиница «Москва», Lotte Hotel, гостиница «Россия»), реализация некоторых других проектов остановлена (гостиничные проекты ИКЕА, гостиничный комплекс «Кремлевский»), отмечается в обзоре, подготовленном Blackwood.

Московские власти, озабоченные отсутствием арендаторов, намерены предлагать в помещениях в центре столицы, предусмотренных под офисы, открывать небольшие отели. Как объяснил префект Центрального административного округа города А. Александров, еще в середине прошлого года столичными властями было принято решение запретить строительство офисов в центре.

В течение второго квартала 2009 г. гостиничный рынок Москвы пополнился двумя объектами:

Таким образом, по итогам второго квартала 2009 г. гостиничный фонд столицы увеличился на 235 номеров. Учитывая пополнение номерного фонда в первом квартале на 248 номеров, общее увеличение по результатам первого полугодия составило 483 номера.

По итогам первого полугодия 2009 г. в Москве насчитывается 231 гостиница совокупным номерным фондом более 36,6 тыс. номеров, из которых:

- - класс «люкс» (5 звезд) - 2902;

- - бизнес-класс (4 звезды) - 6718;

- - средний класс (3 звезды) - 15 711;

- - эконом-класс - 9466;

- - мини-отели (менее 50 номеров) - 1880.

Рис. 1.3. Удельный вес гостиниц различных категорий классности Источник: Becar Realty Group.

Основную долю в структуре номерного фонда занимают гостиницы категории «3 звезды» (43%), но именно отели среднего класса являются наиболее востребованными, особенно среди туристов, посещающих Москву с экскурсионно-познавательными целями.

Основная часть гостиниц Москвы сконцентрирована в Центральном и Северо-Восточном округах. В совокупности на эти округа приходится 50% столичного гостиничного фонда. Все гостиницы категории «5 звезд» расположены в центре города, так же как и большая часть гостиниц и мини-отелей категории «4 звезды».

Несмотря на то что постепенно появляются отели за пределами центра города, скорее всего, структура рынка по территориальному распределению в ближайшие годы не претерпит серьезных изменений.

Рис. 1.4. Расположение гостиниц Москвы по административным округам Источник: Becar Realty Group.

До конца 2009 г. планировался ввод 17 гостиниц совокупным фондом более 3,8 тыс. номеров (табл. 1.5).

Среди гостиниц, которые предполагалось открыть в 2009 г., в основном преобладают объекты нового строительства высшего ценового сегмента («4-5 звезд»).

На фоне экономического спада реальные объемы ввода гостиничных площадей с наибольшей вероятностью будут значительно меньше заявленных.

Таблица 1.5. Наиболее значимые гостиницы, запланированные к открытию в 2009 г.

|

Название |

Номерной |

||

|

Гостиница «Украина» (после реконструкции) |

Кутузовский пр-т. 2/1 |

||

|

Four Season Moscow (Гостиница «Москва») |

ул. Охотный ряд. 2 |

||

|

Гостиница в составе гостинично-офисного комплекса (Imperia Tower) |

Краснопресненская наб., участок № 4 (ММДЦ «Моск- ва-Сити») |

||

|

Grang Hyatt Residences & Spa (Башня «Запад» комплекса «Федерация») |

Краснопресненская наб.. участок № 13 (ММДЦ «Мо- сква-Сити») |

||

|

ул. Ильинка. 4 (Гостиный Двор) |

|||

|

The Mandarin Residences (2-я очередь) |

ул. Ольховская. 23 |

||

|

пр-т Мира. вл. 14. стр. 3 |

|||

|

Marriott Courtyard (Офисногостиничный комплекс Vivaldi Plaza) |

ул. Кожевническая, вл. 8/4 |

||

|

Гостиница в составе МФК?Речной» |

ул. Курьянова, вл. 49-55 |

||

|

Renaissance Moscow Monarch Center |

Ленинградский пр-т, вл. 31. стр. 2, 3 |

||

|

Атриум (малая гостиница длительного проживания) |

Б. Спасская, 1/9, стр. 1 |

||

|

Гостиничный комплекс |

аэропорт Внуково |

||

|

Гостиница в составе Avrora Business Park (3-я очередь) |

ул. Садовническая. 80 |

||

|

Административно-гостиничный комплекс SR-Royal |

Дмитровское ш., 163а |

||

|

Ibis Moscow Paveletskaya |

пересечение улиц Дубнинская и Щипок |

||

|

Максима Панорама отель |

м. Автозаводская |

||

|

Аквамарин (ГОК в составе МФК «Аквамарин-2») |

Озерковская наб.. 26 |

||

Источник: Becar Realty Group.

С каждым годом в Москве появляется все больше отелей, которые находятся под управлением профессиональных гостиничных операторов. Практически любой гостиничный проект в высшем сегменте («4-5 звезд») предполагает привлечение управляющей компании, однако в настоящее время это в большей степени касается международных операторов, а не российских.

В числе событий, произошедших в течение исследуемого периода в сегменте управления отелями, стоит отметить подписание столичными властями соглашения с международной гостиничной компанией Starwood Hotels & Resorts, согласно которому отель «Националь» сменит свою управляющую сеть. С 2001 г. гостиницей управляла сеть Le Meridien, которую сменит The Luxury Collection, также принадлежащая Starwood Hotels & Resorts. Соглашение о переходе отеля под бренд The Luxury Collection.

Наиболее значимые проекты международных управляющих компаний, которые планируется реализовать в Москве, см. в табл. 1.6.

Таблица 1.6. Гостиницы, вводимые в Москве международными управляющими компаниями

|

Оператор |

Проекты в Москве |

открытия |

|

|

Гостиница -Гостиный Двор Novotel- 4* |

|||

|

Гостиница Sofitel 5* в составе транспортного терминала ММДЦ «Москва- Сити» |

|||

|

Four Season Hotels & Resorts |

Гостиница «Москва- |

||

|

Апарт-отель в составе МФК на Софийской наб. |

|||

|

Grand Hyatt Moscow 5* (башня «Федерация») |

|||

|

Планируется строительство гостиницы под брендом Andaz |

|||

|

InterContinental Hotels Group |

Moscow Tverskaya5* (Гостиница «Минск») |

||

|

Гостиница в Москве (объект реконструкции) |

|

Оператор |

Проекты в Москве |

открытия |

|

|

Гостиница в составе МФК «Посейдон Парк- («Океанариум») |

|

||

|

Holiday Inn Рязанский 4* |

|||

|

Holiday Inn Волоколамское 4* |

|||

|

Клубный отель (в составе ЦМТ-2) 4* |

|||

|

Гостиница в составе МФК «Аквамарин-2» |

|||

|

Kempinski Hotels & Resorts |

Kempinski Hotel Nikolskaya 5* |

||

|

Гостиница 5* в составе «Крокус Сити** |

|||

|

Kempinski Березки Москва» 5* |

|||

|

Mandarin Oriental Hotel Group |

Гостиница Mandarin Oriental Moscow 5* (на месте гостиницы «Центральная») |

||

|

Гостиница в составе МФК «Метрополие-2» |

|||

|

Гостиница «Бела» - реконструкция |

|||

|

Офисно-гостиничный комплекс Vivaldi Plaza 4* |

|||

|

Rezidor SAS Hospitality |

Radisson SAS Hotel Belorusskaya 4* |

||

|

Radisson SAS Olumpiysky 4* |

|||

|

Radisson SAS Moscow Riverside Hotel & Resort 4* |

|||

|

Гостинично-деловой центр «Бизнес- Плаза» |

|||

|

Гостиница 3* на месте старого автосалона «Панавто» |

|||

|

Scandic Khimki 4* (в составе БП «Химки») |

|||

|

Fairmont Raffles Hotels International |

Raffles Moscow 5* в составе МФК «Чижевское подворье- |

В течение исследуемого периода на рынок вышли следующие гостиничные объекты, предназначенные для продажи (табл. 1.7).

Для рынка гостиничной недвижимости были характерны следующие тенденции:

1. Вследствие падения спроса столичные гостиницы приняли решение о снижении тарифов и перезаключении договоров с туроператорами.

Гостиницы стали более внимательно следить за всеми своими продажами, снижая цены для определенных групп клиентов, вводя различные скидки, специальные предложения и акции. Результатом политики мобильных цен становится повышение конкурентоспособности московских отелей по соотношению цены и качества.

- 2. Наблюдается высокий уровень интереса к отрасли со стороны государства:

- - инициируются новые пути решения по расширению гостиничного фонда, в том числе за счет использования площадей в торговых и спорткомплексах;

- - московские власти выставляют на продажу собственные объекты;

- - создается ОАО «Гостиничная компания» в качестве совместного предприятия с внешними инвесторами в целях развития системы размещения.

- 3. Продолжается перенос сроков ввода объектов в эксплуатацию (например, проект строительства гостиницы на ул. Ильинка,

С 1 октября вступили в действие поправки в Жилищный кодекс Российской Федерации, которые запрещают размещать хостелы и гостиницы в жилых помещениях многоквартирных домов. Это событие послужило поводом для проведения бесплатной конференции «Драйверы гостиничного рынка: все о мини-отелях и хостелах 2.0», которую организует проект MBM.MOS (ГБУ «Малый бизнес Москвы»), Межрегиональная ассоциация хостелов и мини-отелей MAXиMO и Комитет по туризму города Москвы.

Участники конференции получат ответы на следующие вопросы - как изменения в отраслевом законодательстве повлияют на малый бизнес в сфере гостеприимства и туризма в Москве? Как масштабироваться в сеть хостелов или мини-отелей? Как SEO поможет прокачать продажи? Как строить эффективную работу с персоналом? Какие сложности есть с регистрацией иностранцев? Стоит ли покупать готовый хостел? На какую поддержку от города могут рассчитывать предприниматели?

В числе спикеров начальник управления гостиничного хозяйства Комитета по туризму Москвы Алексей Тихненко, cоветник президента ФРиО по миграционному и регистрационному учету в Федерации рестораторов и отельеров России Екатерина Райлян, заведующий кафедрой туризма и гостиничного дела института гостиничного бизнеса и туризма РУДН, директор Независимого центра сертификации и экспертизы «ХорекаЭкспертГрупп» Ольга Пасько, эксперт по работе с мини-сегментом в компании Travelline (разработчик IT-продуктов для отелей) Яна Королева, руководитель направления с ключевыми клиентами «Альтера инвест» Илья Попов, кандидат экономических наук доцент кафедры индустрии гостеприимства, туризма и спорта РЭУ имени Г.В. Плеханова Елена Никольская и другие.

О том, какие меры поддержки малого и среднего бизнеса есть в Москве и как ими воспользоваться, расскажет представитель MBM.MOS.

«Рынок мини-отелей имеет большие перспективы для развития бизнеса. Здесь низкий порог входа и короткий срок окупаемости, при этом ниша не заполнена и имеет огромный потенциал. Наша цель — помогать предпринимателям развиваться наиболее эффективно. Правительство Москвы оказывает всестороннюю поддержку: от консультаций по вопросам открытия и ведения бизнеса, упрощения ежедневных бизнес-задач с помощью онлайн-сервисов до субсидирования», — отметил руководитель Департамента предпринимательства и инновационного развития Москвы Алексей Фурсин .

Мероприятие будет проходить с 10:30 до 17:30 по адресу город Москва, проспект Мира, дом 119, строение 34, павильон №34 «Космос», Конгресс-центр «Космонавтика и авиация».

Справочно:

MBM.MOS — проект ГБУ «Малый бизнес Москвы», подведомственного Департаменту предпринимательства и инновационного развития города Москвы. Учреждение занимается консультационной и образовательной поддержкой предпринимателей в Москве. Проконсультироваться по вопросам открытия и ведения бизнеса в Москве, мерам поддержки столичных предпринимателей можно в Центрах услуг для бизнеса, онлайн на сайте MBM..

Рынок в классическом понимании есть сфера товарного обмена, это место (территория), на котором происходит торговля (обмен) товарами и услугами. Рынок можно рассматривать как систему экономических отношений производства с потреблением, всех звеньев общественного хозяйства, основывающихся на купле-продаже товаров, услуг, капиталов, рабочей силы, технологий и т.д. Рыночная сфера - это сфера непосредственно товарно-денежного обмена, в которой согласовываются интересы производителей и потребителей, продавцов и покупателей. Любой рынок характеризуется совокупностью спроса и предложения.

Ясное понимание рынка гостиничных услуг крайне важно для предприятий, которые собираются на него выйти или уже работают в нем. Рынок предприятий гостиничной индустрии - это совокупность всех предприятий, работающих в данной сфере. Исследование рынка гостиничных услуг необходимо для выявления потенциальных конкурентов, посредников, потребителей, что очень важно для маркетинговой деятельности предприятия.

Рынок гостиничных услуг можно определить как общественно-экономическое явление, объединяющее спрос и предложение для обеспечения купли-продажи гостиничных продуктов и услуг в определенное время и в определенном месте.

При характеристике рынка гостиничных услуг следует учитывать что:

Основным объектом купли-продажи являются услуги;

Между производителями и покупателями услуг существуют посреднические звенья и структуры, обеспечивающие связь между спросом и предложением;

Спрос на гостиничные услуги отличается рядом особенностей (разнообразием потребителей по материальным возможностям, возрасту, ценностным ориентирам, мотивам);

Предложение гостиничных услуг характеризуется разнообразием по типам средств размещения, ценовым параметрам, по уровню качества предлагаемых услуг.

Спрос на гостиничные услуги - это платежеспособная потребность в гостиничных продуктах и услугах. Этот спрос отличается высокой эластичностью, высокой степенью дифференциации, высокой замещаемостью.

Спрос на гостиничные услуги находится под влиянием разнообразных факторов, которые можно определить как ценовые и неценовые. Цена - основной фактор, определяющий величину спроса. Как правило, выбор средств размещения, продолжительность отдыха, условия проживания зависят от ценового фактора.

К неценовым факторам относят мотивационные и поведенческие факторы.

Предложение гостиничных услуг представляет собой совокупность возможностей гостиничных предприятий представить на рынок гостиничные продукты и услуги.

Гостиничный продукт с точки зрения производства представляет собой совокупность определенного количества и качества услуг, способных удовлетворить потребности людей в отдыхе, развлечениях и комфортном проживании.

Как и всякий другой товарный рынок, рынок гостиничных услуг неоднороден и классифицируется по региональному, целевому и иным признакам.

С точки зрения маркетинговой деятельности гостиничный рынок характеризуется как:

потенциальный рынок, состоящий из совокупности потребителей с родственными потребностями в отношении гостиничных услуг, достаточными ресурсами и возможностями покупки;

целевой рынок, состоящий из потребителей, объединенных общими потребностями и характеристиками, на которых нацелена деятельность компании;

основной рынок , состоящий из потребителей - основных покупателей услуг;

дополнительный рынок , состоящий из потребителей, которые являются покупателями определенного объема услуг;

стратегический рынок , состоящий из потребителей услуг, на которых фирма делает ставку в будущем.

Исследование рынка гостиничных услуг определяется по двум направлениям: оценка тех или иных параметров на данный момент времени и получение прогнозных данных.

В первую очередь необходимо оценить текущую ситуацию на рынке (конъюнктуру рынка), а затем определить величину емкости рынка.

Рыночная конъюнктура - это экономическая ситуация на рынке в определенный момент времени как результат взаимодействия факторов и условий, определяющих состояние спроса и предложения на гостиничные услуги, а также уровень цен на них.

Конъюнктуру рынка гостиничных услуг характеризуют :

- соотношение спроса и предложения гостиничных услуг;

Уровень цен;

Состояние конкуренции;

Степень государственного регулирования;

Наличие сезонных колебаний спроса на гостиничные услуги;

Тенденции и перспективы развития рынка гостиничных услуг.

Изучение конъюнктуры рынка гостиничных услуг осуществляется поэтапно.

I этап. Проведение текущего наблюдения за предложением гостиничных услуг, спросом, динамикой цен.

II этап. Анализ, систематизация и обобщение полученной информации.

III этап. Разработка конъюнктурных отчетов, обзоров и прогнозов.

Одной из основных задач исследований гостиничного рынка является определение его емкости. Этот показатель дает возможность количественно оценить принципиальные возможности работы на конкретном рынке.

Емкость рынка - потенциально возможный объем реализуемых на нем услуг в течение определенного промежутка времени (за год). Измеряется как в натуральном выражении (количество потребителей услуг), так и в стоимостном выражении (объем поступлений от продаж в денежном выражении).

Зная емкость рынка и тенденции его изменения, можно оценить перспективы того или иного рынка при его освоении. Наиболее объективным показателем деятельности фирмы является доля рынка. Она отражает результаты деятельности фирмы и определяется следующим образом:

Рост рыночной доли указывает на увеличение экономической устойчивости фирмы, так как растет норма получаемой фирмой прибыли.

По оценкам специалистов отдела гостиничного бизнеса и туризма Cushman & Wakefield, вторая половина 2016 года вернет гостиницы в зону роста доходов.

Предложение

Качественное предложение гостиниц Москвы во II кв. 2016 г. останется на уровне 16 тыс. номеров. (Без учета хостелов, мини-отелей, а также приаэропортовых отелей) .

Закрытие в начале 2016 г. двух крупных гостиниц («Ирис Конгресс» и «Белград») на реконструкцию одномоментно вывело с рынка 431 номер. Учитывая, что бывшая «Ирис Конгресс» заново открылась уже в июне - как Holiday Inn Seligerskaya (хотя количество номеров, полностью соответствующих стандартам бренда, пока ограничено 30), - фактическое изменение качественного гостиничного предложения за I полугодие составило -1,4% по сравнению с результатами на конец 2015 г.

Номерной фонд, реалистично ожидаемый к открытию до конца 2016 г. после открытия обновленной Holiday Inn Seligerskaya, оценивается на уровне 750 единиц (см. таблицу с заявленными проектами), хотя «чистое» увеличение качественного номерного фонда гораздо скромнее - 470 единиц.

При условии соблюдения строителями графиков завершения новых проектов, по результатам 2016 г. качественное гостиничное предложение может увеличиться на 2,9%, примерно до 16,8 тыс. номеров различных категорий.

Новое предложение 2016 года

Midscale & Economy - среднеценовой и экономичный сегмент

Upscale - сегмент цены выше среднего

Upper-Upscale - высокий ценовой сегмент

Luxury - люксовый сегмент

Основной прирост номеров - в сегменте Economy

Рост предложения номеров эконом-стандарта в 2016 г. составит 25 процентов.

При реальном росте качественного предложения всего на 470 номеров, что на 3.4 пп. ниже, чем довольно скромные результаты роста предыдущего периода, основной прирост в 2016 г. происходит в сегменте Economy, на середину 2016 г. составляющем 9% рынка (1.488 номеров). К концу года, с учетом открытия Ibis Kievskaya (350 номеров), его доля в структуре рынка вырастет всего до 10%, зато прирост номерного фонда составит целых 25%.

Несмотря на запланированное открытие Novotel Kievskaya (250 номеров) и Adagio Kievskaya (150 номеров), доля сегмента Midscale практически не изменится ввиду того, что из-за временного закрытия 270 номеров в бывшей гостинице «Белград», чистый прирост предложения данной категории составит всего 2% от номерного фонда.

В отсутствие новых готовых проектов стандартов Luxury, Upper-Upscale и Upscale, их пропорциональные доли в структуре рынка если и сократятся, то незначительно.

Структура гостиничного предложения, II кв. 2016 г.

Спрос

Восстановление средней цены на номер становится трендом

Робкие ростки оптимизма, отмеченные в I кв. года в люксовом ценовом сегменте, к середине года распространились и на более демократичные гостиницы, результатом чего стал средний по рынку рост показателя ADR на 8,6% по сравнению с аналогичным периодом 2015 года - до 6.628 руб./номер.

При этом основными драйверами роста остаются гостиницы сегмента Luxury, где цены выросли в среднем на 13,5%, до 14.016 руб./номер.

В сегментах Upper-Upscale и Upscale рост ADR оказался более скромным - на 5,9% и 3,6%, соответственно. В категории Midscale роста пока вообще не состоялось (менее 1%), а в гостиницах Economy отмечено дальнейшее снижение цен - в среднем, на 6%.

Восстановление спроса состоялось?

Восстановление спроса на гостиничные услуги, наблюдаемое в московских гостиницах практически без изменения вектора роста все последние 12 месяцев, с очевидным ускорением темпов, начиная с начала IIкв. года, позволило рынку по результатам первого полугодия увеличить уровень загрузки в среднем на 3,4 пп. (5,5%) по сравнению с предыдущим периодом.

Не все ценовые сегменты оказались в одинаковом выигрыше от увеличения количества проданных ночевок. Наибольший прирост (7,2 пп.и 5,9 пп.) зафиксирован в гостиницах категорий Upscale и Midscale соответственно. Гостиницы стандарта Economy, наоборот, являются временно проигравшими - с потерей уровня загрузки в 1.7 пп.

В процентном соотношении, тем не менее, рост спроса проявляется наиболее выпукло в сегментах Upscale и Luxury-11,9% и 9,9% соответственно.

Рост доходности гостиниц дает отельерам повод к оптимизму

Восстановление спроса, отмечаемое московскими гостиницами практически всех ценовых категорий с весны, позволило им конвертировать однонаправленный рост количества ночевок и стоимости размещения в увеличение доходности в пересчете на номер.

Средний уровень доходности на доступный номер составил по итогам первого полугодия 2016 года 4.319 руб., что практически на 15% выше результата аналогичного периода 2015 года.

Наиболее впечатляющие результаты продемонстрировали гостиницы стандарта Luxury (24,7%), а также Upscale (15,9%), причем, если в люксовых гостиницах рост данного показателя обеспечивался за счет увеличения средней цены на номер, то в сегменте Upscale - исключительно за счет увеличения загрузки.

Сегмент Economy, в котором все еще существенна доля старого «постсоветского» номерного фонда, продолжает демонстрировать отрицательные результаты (-8,4% по сравнению с предыдущим периодом), что, скорее всего, вызвано попыткой гостиниц данной ценовой категории остановить отток клиентов за счет снижения цены на размещение.

Тенденции

Большие надежды на результаты 2016 годв

Уверенное восстановление спроса, отмечаемое московскими гостиницами с конца I кв. 2016 г., позволяет московским отельерамне только активно повышать гибкие тарифы (включая тарифы в он-лайновых системах продаж, которые сегодня обеспечивают внушительную долю реализуемых номеров), но и вызывает повод к оптимизму относительно результатов года, т.к. второе полугодие традиционно является более продуктивным с точки зрения доходов гостиниц.

В результате, при некотором возможном увеличении загрузки по рынку в целом, основным драйвером роста, как ожидается, станет показатель ADR (8-10% в годовом измерении), что обгонит прогнозируемый ЦБ РФ среднегодовой уровень инфляции (5-5,5%) и вернет гостиницы в зону роста доходов.

Главный вопрос в том, можно ли конвертировать эти положительные результаты и высокие темпы восстановления тарифов в прирост выручки, превышающий темпы инфляции в 2017 году.