Как отмечается в рейтинговом комментарии S&P, Россия продемонстрировала приверженность консервативной макроэкономической политике, что, вероятно, «будет поддерживать сильные внешний и фискальный балансы». «Гибкий обменный курс позволит экономике справиться с шоками, которые могут быть вызваны ужесточением санкций и снижением цен на сырьевые товары», — считают в агентстве.

«Рейтинговое действие отражает разумную политику, которая позволила российской экономике приспособиться к снижению цен на сырьевые товары и международным санкциям», — говорится в релизе S&P. Кроме того, агентство отметило действия Банка России, которые, несмотря на чистку банковской системы, позволили сохранить финансовую стабильность.

Проблемы экономики никуда не делись

Впрочем, обольщаться не стоит: российский суверенный рейтинг, по версии S&P, лишь подравнялся с рейтингами Казахстана, Индии и Индонезии, и S&P крайне осторожно оценивает российские экономические перспективы. Агентство прогнозирует низкие темпы роста экономики (1,7-1,8% до 2021 года, тогда как российское правительство ожидает рост быстрее 2%) на фоне неблагоприятной демографии (старение населения, сокращение трудоспособного населения) и слабой производительности труда. Структурные препятствия для производительного роста включают «доминирующую роль государства в экономике, непростой инвестиционный климат и относительно низкий уровень конкуренции и инноваций», отмечает S&P.

В то же время агентство выделяет скачок России в рейтинге легкости ведения бизнеса от Всемирного банка (Doing Business) со 120-й позиции несколько лет назад до 35-й, а также инициативы российского правительства по увеличению производительности труда и увеличению инвестиций.

Агентство Fitch, в свою очередь, отмечает «сильный суверенный баланс, надежные внешние факторы и улучшение экономической политики в отношении макроэкономических показателей». В то же время агентство указывает на «структурные слабости (зависимость от сырьевых товаров и управленческие риски), а также геополитические противоречия». Fitch прогнозирует рост экономики в среднем на 2% в 2018-2019 годах на фоне снижения неопределенности, смягчения монетарной политики и стабильных цен на нефть. Средний экономической рост для инвестиционной категории BBB — 3,1%.

Что будет после президентских выборов?

S&P в комментарии затрагивает и политические вопросы. Высокие рейтинги одобрения властей могли бы позволить государству пойти на непопулярные реформы, считает агентство, но не верит в реальность такого выбора. Российские власти и раньше много говорили, например, про приватизацию и демонополизацию экономики, но дела расходились со словами, пишет S&P, не ожидая существенного уменьшения роли государства в экономике. «В России слабая система сдержек и противовесов между институтами и высокая централизация власти. Мы наблюдали это по недавним ограничительным действиям в отношении независимых СМИ и повышенным барьерам к подлинному политическому участию», — указывает S&P. И предупреждает: хотя после назначенных на март 2018 года президентских выборов макроэкономическая стабильность, скорее всего, сохранится, «неопределенность, окружающая вопрос будущего перехода власти, может отрицательно повлиять на предсказуемость приоритетов в политике».

Fitch тоже отмечает неопределенность в отношении «основных элементов и сроков более широкой повестки реформ» после президентских выборов. «Президент Владимир Путин идет к тому, чтобы снова выиграть президентские выборы в марте 2018 года», — указывает агентство.

Старший аналитик по развивающимся рынкам управляющей компании Manulife Asset Management Ричард Сигал говорил РБК накануне решения S&P, что в пользу России — стабилизация экономического роста, низкая инфляция, сокращение бюджетного дефицита и то, что «экономика стала более гибкой благодаря обесценению рубля и введению нового, более четкого бюджетного правила». Против России играют такие факторы, как ограниченный потенциал роста экономики, проблемы и риски в банковском секторе, около 70% которого снова контролирует государство, недостатки корпоративного управления (свежий пример — ) и неопределенность политического ландшафта в перспективе трех лет, сказал Сигал.

Приток в российские бумаги

Возвращение России в инвестиционную рейтинговую категорию означает, что российские суверенные еврооблигации смогут вернуться в глобальные долговые индексы, такие как Bloomberg Barclays Global Aggregate. В феврале 2015 года Barclays исключил российский внешний долг из семейства этих индексов, из-за чего те институциональные инвесторы, которые следуют за индексами, потеряли возможность покупать или держать российские евробонды. Решение S&P «позволит расширить участие на российском долговом рынке таких консервативных институциональных инвесторов, как иностранные пенсионные фонды и страховые компании», сказал министр финансов Антон Силуанов.

Сейчас около трети российских госбумаг (как рублевых ОФЗ, так и евробондов) принадлежат иностранным инвесторам. Societe Generale оценивал, что повышение российского рейтинга до инвестиционного уровня может вызвать приток $1-2 млрд в российские евробонды, передавал Bloomberg .

Кредитный рейтинг представляет собой независимую и надежную оценку кредитоспособности эмитента, на основе которой участники рынка могут принимать обоснованные финансовые решения. Это может повлечь за собой снижение издержек эмитента по привлечению заемных средств. Для тех эмитентов, которые привлекают средства под гарантии третьих лиц, кредитный рейтинг может снизить стоимость такой гарантии или с большей эффективностью привлечь средства без приобретения гарантии.

В последние десятилетия кредитные рейтинги стали общепризнанным и удобным ориентиром для определения степени кредитоспособности федеральных правительств, региональных администраций, банков, нефинансовых компаний. Объективная оценка платежеспособности субъектов экономики независимыми экспертами является в современной деловой практике таким же необходимым элементом ведения бизнеса и государственного управления, как регулярные аудиторские проверки.

Кредитный рейтинг часто используется банками и другими финансовыми посредниками для принятия решений по кредитованию, сделкам на денежном рынке, страхованию, лизингу и в любых других ситуациях, где требуется оценка кредитоспособности делового партнера. Многие компании предпочитают не раскрывать свою финансовую информацию в процессе деловых переговоров. В этом случае кредитный рейтинг эмитента служит надежным ориентиром кредитоспособности.

Рейтинг кредитоспособности — один из важнейших инструментов повышения привлекательности заемщиков в глазах кредиторов, позволяя им получить объективный и понятный индикатор финансового состояния заемщиков. Повышению доверия к заемщику способствует независимость рейтингового агентства от участников финансового рынка.

Кредитный рейтинг облегчает процесс андеррайтинга. Инвестиционные банки и другие финансовые посредники, действующие на рынке облигаций, могут использовать кредитный рейтинг при планировании и размещении эмиссий облигаций.

Принципы оказания рейтинговых услуг

Независимость: кредитный рейтинг представляет собой независимое мнение рейтинговой компании по поводу кредитоспособности эмитента. Независимость мнения Standard & Poor’s от интересов любых участников рынка, государственных и коммерческих организаций — одна из важнейших гарантий объективности и непредвзятости оценок кредитоспособности. Наряду с высоким качеством аналитики независимость обусловливает точность кредитных рейтингов Standard & Poor’s.

Публичность аналитических критериев: важнейшая практика, дающая инвесторам полное представление об аналитических подходах Standard & Poor’s к оценке рисков. Все критерии Standard & Poor’s доступны на различных языках, включая русский, и размещены на сайте Standard & Poor’s.

Коллегиальность: процедура принятия решения, позволяющая исключить любую возможность манипуляции мнением аналитиков, ответственных за анализ того или иного эмитента. Рейтинговый комитет — важнейший механизм в процессе присвоения кредитного рейтинга, гарантирующий непредвзятость оценки аналитиков, контроль качества и бесперспективность давления на мнение аналитиков со стороны. Рейтинговый комитет формируется из профильных специалистов в зависимости от отраслевых и прочих особенностей 5-9 эмитента. В задачу рейтингового комитета входят детальное обсуждение рейтингового отчета по данному эмитенту и присвоение рейтинга на определенном уровне посредством голосования.

Интерактивность: принцип, на основе которого построено взаимодействие с эмитентом в процессе присвоения кредитного рейтинга и последующего наблюдения за ним. Основан прежде всего на информации, полученной от самого эмитента, кропотливом, детальном обсуждении всех возможных ситуаций, способных повлиять на его кредитоспособность. Интерактивность подразумевает регулярные встречи с руководством эмитента и постоянный информационный контакт, позволяющий оперативно реагировать на происходящие изменения.

Конфиденциальность информации: принципиальное условие работы, позволяющее гарантировать эмитенту неразглашение переданной аналитикам конфиденциальной информации и предание огласке рейтинга только с согласия эмитента.

Использование рейтинговых шкал: шкала позволяет сравнивать эмитентов разной экономической природы (корпорации, регионы, муниципалитеты, банки, страховые компании и др.) по величине кредитного риска, выводит эмитента и его обязательства за пределы узкоотраслевого контекста.

Постоянные исследования вероятности дефолта: проводятся на основе широкой статистической выборки по всем рейтинговым категориям для контроля качества рейтингового мнения и (если необходимо) корректировки методологии.

Рейтинговые агентства

Moody’s Interfax Rating Agency

Moody’s Interfax Rating Agency — универсальное рейтинговое агентство, которое предоставляет полный спектр рейтинговых услуг для всех секторов экономики.

Aaa.ru - эмитенты, или долговые обязательства с рейтингом Aaa.ru, характеризуются самой высокой кредитоспособностью по отношению к другим эмитентам в стране.

Aa.ru - эмитенты, или долговые обязательства с рейтингом Aa.ru, характеризуются очень высокой кредитоспособностью по отношению к другим эмитентам в стране.

A.ru - эмитенты, или долговые обязательства с рейтингом A.ru, имеют уровень кредитоспособности выше среднего среди других эмитентов в стране.

Baa.ru - эмитенты, или долговые обязательства с рейтингом Baa.ru, представляют средний уровень кредитоспособности среди эмитентов в стране.

Ba.ru - эмитенты, или долговые обязательства с рейтингом Ba.ru, имеют уровень кредитоспособности ниже среднего для эмитентов в стране.

B.ru - эмитенты или долговые обязательства с рейтингом B.ru, имеют низкую кредитоспособность относительно других эмитентов в стране.

Caa.ru - эмитенты, или долговые обязательства с рейтингом Caa.ru, характеризуются как спекулятивные и имеют очень низкую кредитоспособность относительно других эмитентов в стране.

Ca.ru - эмитенты, или долговые обязательства с рейтингом Ca.ru, характеризуются как высокоспекулятивные и имеют чрезвычайно низкую кредитоспособность относительно других эмитентов в стране.

C.ru - эмитенты, или долговые обязательства с рейтингом C.ru, характеризуются как в высшей степени спекулятивные и имеют самую низкую кредитоспособность относительно других эмитентов в стране.

Moody"s Interfax Rating Agency дополняет рейтинги каждой категории от Aa до Caa индексами 1, 2 и 3. Индекс 1 указывает на то, что обязательство имеет более высокий ранг в своей рейтинговой категории; индекс 2 указывает на средний ранг, а индекс 3 — на более низкий ранг в этой категории.

Standard & Poor"s

Кредитный рейтинг эмитента по международной шкале Standard & Poor"s выражает текущее мнение об общей кредитоспособности эмитента долговых обязательств, гаранта или поручителя, делового партнера, его способности и намерении своевременно и полностью выполнять свои долговые обязательства.

Кредитный рейтинг долговых обязательств по международной шкале Standard & Poor’s выражает текущее мнение о кредитном риске по конкретным долговым обязательствам (облигациям, кредитам банков, займам, другим финансовым инструментам).

Значения кредитных рейтингов по международной шкале Standard & Poor’s включают в себя долгосрочный рейтинг, который оценивает способность эмитента своевременно исполнять свои долговые обязательства. Долгосрочные рейтинги варьируются от наивысшей категории — «ААА» до самой низкой — «D». Рейтинги в интервале от «АА» до «ССС» могут быть дополнены знаком «плюс» (+) или «минус» (-), обозначающим промежуточные рейтинговые категории по отношению к основным категориям.

Краткосрочный рейтинг представляет собой оценку вероятности своевременного погашения обязательств, считающихся краткосрочными на соответствующих рынках. Краткосрочные рейтинги также имеют диапазон от «А-1» для обязательств наивысшего качества до «D» — для обязательств самого низкого качества. Рейтинги внутри категории «А-1» могут содержать знак «плюс» (+) для выделения более надежных обязательств в данной категории.

Помимо долгосрочных рейтингов, у Standard & Poor"s имеются специальные определения рейтингов привилегированных акций, фондов денежного рынка, паевых облигационных фондов, платежеспособности страховых компаний и компаний, работающих с производными инструментами.

ААА — очень высокая способность своевременно и полностью выполнять свои долговые обязательства; самый высокий рейтинг.

АА — высокая способность своевременно и полностью выполнять свои долговые обязательства.

A — умеренно высокая способность своевременно и полностью выполнять свои долговые обязательства, однако большая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях.

BBB — достаточная способность своевременно и полностью выполнять свои долговые обязательства, однако более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях.

BB — вне опасности в краткосрочной перспективе, однако более высокая чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях.

B — более высокая уязвимость при наличии неблагоприятных коммерческих, финансовых и экономических условий, однако в настоящее время имеется возможность исполнения долговых обязательств в срок и в полном объеме.

CCC — на данный момент существует потенциальная возможность невыполнения эмитентом своих долговых обязательств; своевременное выполнение долговых обязательств в значительной степени зависит от благоприятных коммерческих, финансовых и экономических условий.

CC — в настоящее время высокая вероятность невыполнения эмитентом своих долговых обязательств.

C — в отношении эмитента возбуждена процедура банкротства или предпринято аналогичное действие, но платежи или выполнение долговых обязательств продолжаются.

SD — выборочный дефолт по данному долговому обязательству при продолжении своевременных и полных выплат по другим долговым обязательствам.

D — дефолт по долговым обязательствам.

Стабильный — изменение маловероятно.

Развивающийся — возможно повышение или понижение рейтинга.

Также можно определить кредитный рейтинг эмитента по российской шкале Standard & Poor"s. Под российскими эмитентами понимаются все эмитенты долговых обязательств, гаранты и поручители, страховые компании, расположенные на территории Российской Федерации или действующие на российских финансовых рынках. Рейтинг делового партнера является разновидностью кредитного рейтинга эмитента.

Кредитный рейтинг эмитента не эквивалентен рейтингу его конкретных долговых обязательств, так как он не учитывает природу и обеспечение конкретного обязательства, а также его относительный статус в случае банкротства или ликвидации эмитента и защищенность прав кредиторов по нему. Кредитоспособность гарантов, или поручителей, по конкретным обязательствам эмитента, а также другие формы снижения кредитного риска могут послужить основой для повышения кредитного рейтинга обязательства по сравнению с кредитным рейтингом эмитента.

Кредитный рейтинг эмитента не является рекомендацией относительно того, продавать или покупать долговые обязательства эмитента, а также не является мнением о рыночной цене долговых обязательств и об инвестиционной привлекательности эмитента для конкретного инвестора. Кредитный рейтинг основан на текущей информации, получаемой от эмитента или из других источников, которые Standard & Poor"s сочтет надежными. Standard & Poor"s не проводит аудит в связи с каким-либо кредитным рейтингом и иногда может полагаться на неаудированную финансовую информацию. Кредитный рейтинг эмитента может быть изменен, временно приостановлен или отозван в результате каких-либо изменений в информации или отсутствия такой информации или по другим причинам.

Кредитный рейтинг эмитента:

ruAAA. Рейтинг эмитента «ruAAA» означает очень высокую способность эмитента своевременно и полностью выполнять свои долговые обязательства относительно других российских эмитентов. Это самый высокий рейтинг кредитоспособности по российской шкале Standard & Poor"s.

ruA. Эмитент с рейтингом «ruA» более подвержен воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях, чем эмитенты с рейтингами «ruAAA» и «ruAA». Тем не менее эмитент характеризуется умеренно высокой способностью своевременно и полностью выполнять свои долговые обязательства относительно других российских эмитентов.

ruBBB. Рейтинг эмитента «ruBBB» отражает достаточную способность эмитента своевременно и полностью выполнять свои долговые обязательства относительно других российских эмитентов. Однако данный эмитент имеет более высокую чувствительность к воздействию неблагоприятных перемен в коммерческих, финансовых и экономических условиях, чем эмитенты с более высокими рейтингами.

ruBB, ruB, ruCCC, ruCC. Эмитенты с рейтингами «ruBB», «ruB», «ruCCC» и «ruCC» по российской шкале Standard & Poor"s характеризуются высоким кредитным риском относительно других российских эмитентов. Несмотря на то, что таким эмитентам присуща некоторая степень надежности, они в большей степени подвержены неопределенности и влиянию неблагоприятных факторов по сравнению с другими российскими эмитентами.

ruBB. Эмитент с рейтингом «ruBB» характеризуется меньшим кредитным риском, чем российские эмитенты с более низкими рейтингами. Однако неопределенность или влияние неблагоприятных изменений в коммерческих, финансовых и экономических условиях могут привести к недостаточной способности эмитента своевременно и полностью выполнять свои долговые обязательства.

ruB. Рейтинг эмитента «ruB» отражает меньшую кредитоспособность по сравнению с рейтингом «ruBB». В текущий момент данный эмитент способен в срок и в полном объеме выполнять свои долговые обязательства. Однако неблагоприятные изменения в коммерческих, финансовых и экономических условиях, скорее всего, помешают эмитенту в срок и в полном объеме выполнять свои долговые обязательства.

ruCCC. Рейтинг эмитента «ruCCC» означает, что на данный момент в условиях российского финансового рынка существует потенциальная возможность дефолта по его долговым обязательствам. Своевременное выполнение долговых обязательств в значительной степени зависит от благоприятных коммерческих, финансовых и экономических условий.

ruC. Рейтинг эмитента «ruС» присваивается, когда в отношении эмитента возбуждена процедура банкротства, наложен запрет на осуществление основной деятельности, ожидается вынесение судебного решения о наложении взыскания на имущество или в ином аналогичном случае. В процессе судебного разбирательства (или внешнего управления) соответствующий орган может принять решение о погашении части долговых обязательств и дефолте по остальным обязательствам. В описании кредитного рейтинга долговых обязательств Standard & Poor"s дается более подробное разъяснение возможного влияния такого рода решений на кредитный рейтинг конкретных долговых обязательств.

Рейтинг «ruSD» в условиях российского финансового рынка присваивается, когда Standard & Poor"s считает, что эмитент допустил дефолт по конкретному выпуску или нескольким выпускам своих долговых обязательств, но будет продолжать своевременные и полные выплаты по другим долговым обязательствам. В описании кредитного рейтинга долговых обязательств Standard & Poor"s дается более подробное разъяснение возможного влияния такого рода решений на кредитный рейтинг конкретных долговых обязательств.

Специализированные рейтингиStandard & Poor"s присваивают определенным видам долговых обязательств, банковским кредитам, инвестиционным проектам и частным размещениям ценных бумаг, используя ту же шкалу, что и для других долговых инструментов. Рейтинги частных размещений включают оценку гарантийных и залоговых обязательств, необходимых для того, чтобы снизить риск потерь в случае неисполнения обязательств. Рейтинги банковских ссуд служат для нужд рынков синдицированных кредитов и проектного финансирования и заключают в себе оценку перспектив получения средств кредитором в случае неисполнения обязательств, которая строится на анализе стоимости залогов или иных защитных механизмов, обычно предусматриваемых в таких схемах.

Банковские ссуды, частные размещения и иные финансовые инструменты, такие, как гарантированные облигации, в случаях, когда они хорошо защищены и позволяют адекватно компенсировать кредитора, могут получить более высокий рейтинг по сравнению с рейтингом самого эмитента. Напротив, инструменты, уступающие по приоритетности погашения основному долгу эмитента, обычно имеют более низкий рейтинг, чем рейтинг эмитента.

Многие менеджеры паевых фондов используют рейтинги Standard & Poor"s, присваиваемые управляемым фондам, чтобы выделить преимущества своих облигационных и денежных фондов на фоне фондов конкурентов. Рейтинги дают инвесторам информацию о кредитоспособности фондов и уровне качества управления ими.

Кредитные рейтинги структурированных инструментов включают оценку:- качества активов, которые секьюритизируются;

- структуры выплат;

- юридической чистоты сделок.

Использование структурированных инструментов позволяет путем вывода секьюритизированных активов за баланс эмитента снижать кредитные риски.

Приоритетность траншей при выпуске структурированных инструментов позволяет выпускать обязательства с кредитным качеством выше, чем кредитное качество секьюритизированных активов.

Индикаторами состояния фондовых рынков являются индексы Standard & Poor’s, используемые инвесторами во всем мире для оценки эффективности инвестиций, а также в качестве базы для широкого круга финансовых инструментов, таких, как индексные фонды, депозитные продукты, фьючерсы, опционы и фонды, обращающиеся на биржах (ETFs). Индекс S&P 500 включает 500 компаний — лидеров ведущих отраслей американской экономики и охватывает более 80% акций американских компаний. Индекс S&P Global 1200 охватывает примерно 70% мировых рынков капитала, включает в себя семь наиболее распространенных индексов, многие из которых лидируют в своих регионах. Индексы Standard & Poor’s создаются как инвестиционные портфельные индексы, репрезентативные для рынка в широком смысле и при этом имеющие практическую значимость для инвесторов.

Fitch Ratings

Рейтинги Fitch Ratings представляют собой мнения относительно способности эмитентов своевременно выполнять свои финансовые обязательства или относительно своевременного погашения выпуска ценных бумаг, включая такие обязательства, как процентные выплаты, дивиденды по привилегированным акциям или выплаты основного долга. Рейтинги могут присваиваться широкому кругу эмитентов и ценных бумаг, в том числе государствам, правительствам, инструментам структурированного финансирования и корпоративным эмитентам; долговым обязательствам, привилегированным акциям, банковским кредитам и контрагентам. Рейтинги также могут оценивать финансовую устойчивость страховых компаний и финансовых поручителей.

Кредитные рейтинги используются инвесторами в качестве показателей вероятности того, что платежи будут производиться в соответствии с условиями, на которых были сделаны инвестиции. Таким образом, использование кредитных рейтингов определяет их функцию: рейтинги инвестиционной категории (международные долгосрочные «AAA» — «BBB»; краткосрочные «F1» — «F3») обозначают относительно низкую вероятность дефолта, в то время как рейтинги спекулятивной, или неинвестиционной, (субинвестиционной) категории (международные долгосрочные «BB» — «D»; краткосрочные «B» — «D») могут указывать на более высокую вероятность дефолта или на то, что дефолт уже произошел.

Рейтинги не дают определенного прогноза относительно вероятности дефолта, однако следует отметить, что за долгий период времени процент дефолтов по корпоративным облигациям США, которым присвоены рейтинги «AAA», составил в среднем менее 0,10% в год, в то время как процент дефолтов по облигациям с рейтингом «BBB» достиг 0,35%, а по облигациям с рейтингом «B» — 3,0%.

Эмитенты, или выпуски ценных бумаг, которым присвоены рейтинги одного уровня, имеют схожую, но не обязательно идентичную кредитоспособность, так как рейтинговые категории не полностью отражают мелкие различия в степени кредитного риска.

Оценки кредитоспособности и исследования агентства Fitch Ratings не являются рекомендациями покупать, продавать или держать какую-либо ценную бумагу. Рейтинги не представляют собой комментарий по адекватности рыночной цены, пригодности той или иной ценной бумаги для конкретных инвесторов или же по применению налоговых освобождений или режима налогообложения к каким-либо выплатам по каким-либо ценным бумагам.

Рейтинги основываются на информации, полученной непосредственно от эмитентов, прочих должников, андеррайтеров, их экспертов и других источников, которые Fitch считает надежными. Fitch не проводит аудита и не проверяет правильность или точность такой информации. Рейтинги могут быть изменены или отозваны в результате изменений или недоступности сведений, а также по другим причинам.

Рейтинги, присваиваемые программам по выпускам ценных бумаг, относятся только к стандартным выпускам в рамках определенной программы. Данные рейтинги не относятся ко всем выпускам в рамках программы. В частности, в случае нестандартных выпусков, т. е. связанных с кредитами третьих сторон или показателями индексов, их рейтинги могут отличаться от рейтинга соответствующей программы.

Кредитные рейтинги не оценивают напрямую какие-либо риски, за исключением кредитных рисков. В частности, данные рейтинги не оценивают риски потерь вследствие изменений процентных ставок или других рыночных факторов.

Индивидуальные рейтинги присваиваются только банкам. Цель данных рейтингов, сопоставимых в международном масштабе, — дать оценку банка, если бы он был полностью независимым и не мог полагаться на внешнюю поддержку. Данные рейтинги оценивают подверженность банка рискам, «аппетит» к рискам и управление рисками и таким образом являются мнением агентства относительно вероятности возникновения значительных трудностей, таких, что банку потребуется поддержка.

К основным факторам, которые агентство анализирует при оценке банка и определении уровня данного рейтинга, относятся прибыльность и целостность баланса (включая капитализацию), клиентская база и менеджмент, операционная среда и перспективы развития. Наконец, важный фактор — последовательность политики и размер банка (объем собственных средств) и диверсификация (масштаб деятельности в различных секторах экономики и географический охват).

Исключительно устойчивый банк. Среди характеристик такого банка могут быть исключительно высокая прибыльность и целостность баланса, очень большой размер клиентской базы и высокое качество менеджмента, исключительно благоприятные операционная среда и перспективы развития.

Устойчивый банк, в отношении которого отсутствуют существенные факторы обеспокоенности. Среди характеристик такого банка могут быть высокая прибыльность и целостность баланса, большая клиентская база и высокое качество менеджмента, благоприятные операционная среда и перспективы развития.

Банк с адекватной устойчивостью, которому в то же время свойственны один или более факторов, вызывающих обеспокоенность. Возможно наличие факторов обеспокоенности относительно прибыльности и целостности баланса такого банка, размера его клиентской базы и качества менеджмента, операционной среды или перспектив развития.

Банк, которому свойственны определенные недостатки, как внутренние, так и связанные с внешними факторами. Существуют опасения относительно его прибыльности и целостности баланса, клиентской базы и качества менеджмента, операционной среды или перспектив развития. Банки, работающие в странах с развивающейся экономикой, неизбежно сталкиваются с более значительным числом потенциальных недостатков, связанных с внешними факторами.

Банк, испытывающий очень серьезные трудности и которому уже требуется или, скорее всего, потребуется внешняя поддержка.

Логотип компании

История компании Standard & Poor’s

Standard & Poor’s ведет свою историю с 1860 года, с публикации Генри Варнум Пур (на англ. Henry Varnum Poor) книги «История железных дорог и каналов в Соединенных Штатах» (на англ. History of Railroads and Canals in the United States). Эта книга была попыткой собрать наиболее полную информацию о финансовых и операционных состояниях железнодорожных компаний США. Вместе со своим сыном Генри Уильямом (на англ. Henry William) создал компанию «HV and HW Poor» и начал ежегодно опубликовывать обновленную версию этой книги.

В 1906 году Лютер Блейк Ли основал Standard Statistics Bureau, с целью предоставления финансовой информации о нежелезнодорожных компаниях.

В 1941 году, Пур и Standard Statistics объединились в Standard & Poor’s Corp. В 1966 году S&P была приобретена компанией McGraw-Hill, и в настоящее время занимается финансовым обеспечением данного подразделения.

Кредитные рейтинги S&P

Рейтинги S&P по международной шкале

Международная шкала кредитных рейтингов Standard & Poor’s служит для удовлетворения потребностей участников глобальных (международных) финансовых рынков. Оценки по этой шкале позволяют сравнивать между собой надежность эмитентов и обязательств разных государств.

Долгосрочные кредитные рейтинги

Долгосрочные рейтинги оценивают способность эмитента своевременно исполнять свои долговые обязательства. Выставляемые компанией рейтинговые оценки имеют буквенное обозначение: от оценки AAA, присваиваемой исключительно надёжным эмитентам, до оценки D, присваиваемой эмитенту, объявившему дефолт. Между оценками AA и B могут быть промежуточные оценки, обозначаемые знаками плюс и минус (например, BBB+, BBB и BBB-).

- AAA - эмитент обладает исключительно высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

- AA - эмитент обладает очень высокими возможностями по выплате процентов по долговым обязательствам и самих долгов.

- A - возможности эмитента по выплате процентов и долгов оцениваются высоко, но зависят от экономической ситуации.

- BBB - платёжеспособность эмитента считается удовлетворительной.

- BB - эмитент платёжеспособен, но неблагоприятные экономические условия могут отрицательно повлиять на возможности выплат.

- B - эмитент платёжеспособен, но неблагоприятные экономические условия вероятнее всего отрицательно повлияют на его возможности и готовность проводить выплаты по долгам.

- CCC - эмитент испытывает трудности с выплатами по долговым обязательствам и его возможности зависят от благоприятных экономических условий.

- CC - эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам.

- C - эмитент испытывает серьёзные трудности с выплатами по долговым обязательствам, возможно была инициирована процедура банкротства, но выплаты по долговым обязательствам все еще производятся.

- SD - эмитент отказался от выплат по некоторым обязательствам.

- D - был объявлен дефолт и S&P полагает, что эмитент откажется от выплат по большинству или по всем обязательствам.

- NR - рейтинг не присвоен.

Краткосрочные кредитные рейтинги

Краткосрочные рейтинги оценивают вероятность своевременного погашения краткосрочных долговых обязательств. Выставляемые Standard & Poor’s кредитные рейтинги по краткосрочным долговым обязательствам имеют буквенно-цифровое обозначение: от наивысшей оценки A-1 до самой низкой оценки D. Более надежные обязательства из категории A-1 могут быть помечены знаком плюс. Оценки из категории B также могут быть уточнены цифрой (B-1, B-2, B-3).

- A-1 - эмитент обладает исключительно высокими возможностями по погашению данного долгового обязательства.

- A-2 - эмитент обладает высокими возможностями по погашению данного долгового обязательства, но эти возможности более чувствительны к неблагоприятным экономическим условиям.

- A-3 - неблагоприятные экономические условия вполне вероятно ослабят возможности эмитента по погашению данного долгового обязательства.

- B - долговое обязательство обладает спекулятивным характером. Эмитент обладает возможностями по его погашению, но эти возможности очень чувствительны к неблагоприятным экономическим условиям.

- C - возможности эмитента по погашению данного долгового обязательства ограничены и зависят от наличия благоприятных экономических условий.

- D - по данному краткосрочному долговому обязательству был объявлен дефолт.

Рейтинги по национальной шкале

Наряду с международной шкалой кредитного рейтинга Standard & Poor’s поддерживает так же ряд национальных шкал, в том числе и российскую. Национальные шкалы предназначены для удовлетворения потребностей участников национальных финансовых рынков. Рейтинг эмитента и рейтинг долгового обязательства по национальной шкале отражают оценку относительной надежности эмитентов и долговых обязательств, присутствующих на национальном рынке. Национальная шкала предоставляет больше возможностей для различения кредитоспособности эмитентов, так как исключает некоторые суверенные риски, в частности риск перевода денежных средств за пределы государства и другие систематические риски, в равной степени характерные для всех эмитентов на данном рынке.

Поскольку рейтинги по национальной шкале отражают национальную специфику, сравнивать рейтинги по разным национальным шкалам не имеет смысла. Точно так же не сопоставимы рейтинги по национальной шкале и по международной шкале.

Прогнозы

- Позитивный прогноз - возможно повышение рейтинга.

- Негативный прогноз - возможно понижение рейтинга.

- Стабильный прогноз - рейтинг скорее всего останется неизменным.

- Развивающийся прогноз - возможно как повышение так и понижение рейтинга.

BICRA

Показатель BICRA (banking industry country risk assessment) отражает сильные и слабые стороны банковской системы конкретной страны в сравнении с банковскими системами других стран. Используя градацию BICRA, банковские системы с точки зрения их подверженности страновым рискам разделяются на 10 групп, причем самые сильные страны входят в группу 1, а самые слабые - в группу 10.

Например: в группу 9 отнесены следующие страны - Казахстан, Беларусь, Азербайджан, Грузия.

История кредитного рейтинга Российской Федерации

| Дата | Рейтинг по международной шкале | Рейтинг по нац. шкале | |||||

|---|---|---|---|---|---|---|---|

| В иностранной валюте | В национальной валюте | ||||||

| Долго- срочный | Прогноз | Кратко- срочный | Долго- срочный | Прогноз | Кратко- срочный | ||

| 21.12.09 | BBB | Стабильный | A-3 | ВВВ+ | Стабильный | A-2 | ruAAA |

| 08.12.08 | BBB | Негативный | A-3 | ВВВ+ | Негативный | A-2 | ruAAA |

| 04.09.06 | BBB+ | Стабильный | A-2 | А- | Стабильный | A-2 | ruAAA |

| 15.12.05 | BBB | Стабильный | A-2 | BBB+ | Стабильный | A-2 | ruAAA |

| 19.07.05 | BBB- | Стабильный | A-3 | BBB | Стабильный | A-3 | ruAAA |

| 31.01.05 | BBB- | Стабильный | A-3 | BBB | Стабильный | A-3 | ruAAA |

| 12.07.04 | BB+ | Стабильный | B | BBB- | Стабильный | A-3 | ruAA+ |

| 27.01.04 | BB+ | Стабильный | B | BBB- | Стабильный | A-3 | ruAA+ |

| 03.11.03 | BB | Стабильный | B | BB+ | Стабильный | B | ruAA+ |

| 05.12.02 | BB | Стабильный | B | BB+ | Стабильный | B | ruAA+ |

| 26.07.02 | BB- | Стабильный | B | BB- | Стабильный | B | ruAA+ |

| 22.02.02 | B+ | Позитивный | B | B+ | Позитивный | B | ruAA+ |

| 19.12.01 | B+ | Стабильный | B | B+ | Стабильный | B | - |

| 04.10.01 | B | Позитивный | B | B | Позитивный | B | - |

| 28.06.01 | B | Стабильный | B | B | Стабильный | B | - |

| 08.12.00 | B- | Стабильный | C | B- | Стабильный | C | - |

| 27.07.00 | SD | - | - | B- | Стабильный | C | - |

Standard & Poor’s*

АА Вероятность того, что эмитент рассчитается по долгам, очень высока

А Обязательства эмитента более подвержены изменениям экономической и финансовой ситуации, чем долги эмитента с более высоким рейтингом. Вероятность погашения обязательств высока

ВВВ Обязательства обладают относительно высокими параметрами защиты от рисков. Однако экономические или финансовые проблемы, скорее всего, приведут к ослаблению кредитоспособности эмитента и снижению вероятности погашения долгов

ВВ Обязательства меньше подвержены дефолту, чем другие, более спекулятивные выпуски. Они чувствительны к основным рискам бизнеса и экономики. Риск того, что эмитент не выполнит свои обязательства, невысок

В Обязательства более подвержены риску невыплаты, чем долги с рейтингом ВВ. В данный момент эмитент способен рассчитаться по долгам. Однако негативные финансовые и экономические условия, скорее всего, снизят кредитоспособность эмитента

ССС Обязательства в данный момент могут быть подвержены невыплате и зависят от финансовых и экономических условий. При возникновении финансовых или экономических проблем эмитент, скорее всего, не сможет погасить долги

СС Текущие обязательства сильно подвержены невыплатам

С Высока вероятность невыплат по субординированному долгу или обязательствам по привилегированным акциям. Такой рейтинг присваивается, если начата процедура банкротства эмитента, однако компания еще не прекратила рассчитываться по долгам

D Дефолт эмитента

* Каждому уровню рейтинга присваивается знак плюс (+) или минус (-) ** Обязательства этих уровней имеют существенные спекулятивные характеристики. ВВ - рейтинг долговых бумаг наименьшей степени спекулятивности, С - наивысшей

По данным Standard&Poor’s

Ааа

Высшее качество инвестиций. Минимальный риск дефолта

Аа Обязательства высокого качества с очень низким кредитным риском

А Обязательства качества выше среднего, подвержены невысокому кредитному риску

Ваа Обязательства среднего кредитного риска. Считаются относительно спекулятивными

Ва Обязательства имеют спекулятивные характеристики и подвержены существенному кредитному риску

В Спекулятивные обязательства с высоким кредитным риском

Саа Неустойчивые обязательства, подвержены очень высокому кредитному риску

Са Высоко спекулятивные обязательства, подверженные дефолту

С Обязательства самого низкого класса. Эмитент, скорее всего, находится в состоянии дефолта. Вероятность погашения долгов минимальна

* Каждому уровню рейтинга с Аа по Саа может быть присвоен порядковый номер 1,2,3. Номер 1 означает самое высокое качество обязательств в рамках данного уровня рейтинга; 2 - среднее качество в рамках данного уровня рейтинга; 3 - самое низкое качество в рамках данного уровня рейтинга

По данным Moody’s

ААА Высшее качество инвестиций. Минимальный риск дефолта эмитента. Форс-мажорные обстоятельства эмитента не влияют на погашение обязательств

АА Очень высокое качество инвестиций, очень низкий уровень кредитного риска. Высокая вероятность погашения финансовых обязательств. Кредитоспособность несущественно подвержена экономическим и финансовым изменениям

А Высокий уровень качества инвестиций. Низкий кредитный риск. Вероятность погашения обязательств достаточно высока. Однако обязательства с таким рейтингом в большей степени подвержены экономическим и финансовым изменениям, чем рейтинги более высоких уровней

ВВВ Хороший уровень качества инвестиций. В данный момент вероятность дефолта крайне низка. Вероятность погашения обязательств весьма высока, однако изменения экономических и финансовых условий эмитента, скорее всего, пошатнут кредитоспособность эмитента. Самый низкий уровень инвестиционной категории обязательств

ВВ Спекулятивные инвестиции. Вероятность дефолта эмитента существенно повышается при изменениях экономической ситуации. Однако у компании есть альтернативные источники финансирования, поэтому обязательства, скорее всего, будут погашены

В Высокий уровень спекулятивности. Большой риск дефолта. Финансовые обязательства в данный момент времени погашаются, однако запас прочности компании ограничен

ССС Возможен дефолт. Возможность погашения обязательств сильно зависит от благоприятного развития и экономических условий эмитента

СС Возможен дефолт

С Высокая вероятность дефолта

RD Эмитент не в состоянии погасить часть обязательств

D Дефолт эмитента

Короткий ответ : запомнить несколько простых правил и обращать внимание не только на буквы, но и на пояснения аналитиков.

Длинный ответ .

В прессе часто появляются сообщения типа «Рейтинговое агентство Fitch понизило рейтинг такого-то банка до уровня BBB-, прогноз стабильный». И непонятно, что это значит: то ли уже бежать в банк забирать деньги, то ли уже поздно, то ли всё ещё нормально и рейтинг остаётся высоким. При этом таких агентств несколько и каждое из них имеет свою шкалу рейтингов со своими буквами, цифрами и даже знаками. Как в этом разобраться?

Сначала о том, что такое «рейтинг». Главное, что надо понимать: рейтинг от агентства - это мнение нескольких аналитиков, основанное на оценке отчётности банка и дополнительной информации. Это мнение может быть ошибочным, предвзятым, не очень точным или просто устаревшим. Те, кто следит за событиями в финансовом мире, помнят, что мировые рейтинговые агентства «пропустили» кризис 2008 года, когда на грани или за гранью краха оказались самые надёжные с точки зрения рейтингов банки. Тот случай подорвал доверие публики к рейтингам, но полностью их отбрасывать всё же не стоит, определённую полезную информацию они несут. Тем не менее, подчеркну ещё раз: рейтинг - это мнение (возможно, ошибочное) живых людей, основанное по большей части на официальной (возможно, искажённой) информации, а не некая абсолютная строго математическая истина.

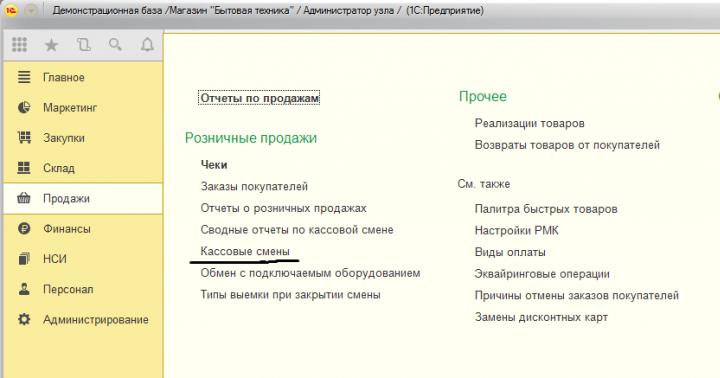

Российские банки рейтингуются тремя международными агентствами S&P, Fitch и Moody’s и несколькими российскими - Рус-рейтинг, Эксперт-РА, НРА и АК&М. Совсем не обязательно, чтобы каждое агентство оценивало каждый банк: обычно у банка 2-3 рейтинга в общей сложности, из них 1-2 от международных агентств и 1-2 от российских. Международные агентства имеют две шкалы - международную и национальную. Отдельно присваиваются долгосрочный и краткосрочный рейтинги и рейтинги обязательств в иностранной валюте и в отечественной. В общем, на самом деле, рейтингов очень много и каждый из них показывает что-то своё. Кроме того, помимо рейтинга агентство даёт прогноз по его изменению: негативный (рейтинг может быть понижен при следующем пересчёте), стабильный (рейтинг скорее всего не изменится) и позитивный (рейтинг может быть повышен). Обычно, когда говорят о «рейтинге банка» без уточнений, имеют в виду долгосрочный международный рейтинг, но при желании вы можете посмотреть и другие рейтинги.

Международный рейтинг банка не может быть выше международного рейтинга страны, поэтому каким бы сильным и беспроблемным ни был бы банк, его рейтинг может быть далёк от высших оценок - просто потому что есть общие для всех местных банков страновые риски. Соответственно, при понижении рейтинга страны пересматриваются и международные рейтинги банков - в сторону понижения или повышения. Следовательно, не стоит пугаться довольно низкого рейтинга BBB-, который присваивает самым надёжным российским банкам агентство S&P, ведь у России рейтинг точно такой же. Соответственно, по национальной шкале у таких банков рейтинг ruAAA, выше не бывает.

Чем раньше стоит буква в алфавите, тем лучше (A - отлично, B - хорошо, C - плохо, D - очень плохо);

- чем больше букв в рейтинге, тем лучше, если мы говорим об одних и тех же буквах (BBB лучше, чем BB, но A лучше, чем BBB);

- чем меньше цифра (если она есть), тем лучше (Baa1 лучше, чем Baa3);

- «+» лучше, чем ничего, а ничего лучше, чем «-».

В целом, все рейтинги, которые начинаются на A, можно считать очень хорошими. Трёхбуквенные рейтинги, начинающиеся на B (BBB со знаками плюс и минус или Baa с цифрами) - приличные. Остальные рейтинги, начинающиеся на B, - спекулятивные, то есть приемлемые, но требующие особого внимания к этому банку. Рейтинги на C - откровенно слабые, рейтинги на D означают, что банк не в состоянии оплачивать долги. Ещё раз замечу, что стоит делать поправку на то, какой это рейтинг - международный или национальный: при относительно низком «международном» уровне надёжности банка B от агентства Fitch, его российский рейтинг будет очень приличным - BBB.

Важный элемент рейтинга - прогноз его дальнейшего изменения. Негативный прогноз не означает, что рейтинг при следующем пересчёте точно будет понижен, но вероятность такого изменения велика. Это не очень хорошо, но надо смотреть, с какого уровня пойдёт понижение. Если сейчас у банка международный рейтинг BBB-, то и пусть себе понижается на одну ступень - это не страшно. А если уже сейчас просто B, то дальнейшее понижение весьма неприятно.

Ещё один параметр, на который обязательно надо обратить внимание - дата выставления рейтинга. Ситуация в финансовом мире меняется быстро, поэтому рейтинг годичной давности вряд ли можно считать информативным.

PS Если у вас есть вопросы по личным финансам, инвестициям и банковской деятельности, задавайте в комментариях. Я постараюсь на них ответить максимально подробно и понятно.