Семья – государство в миниатюре: в ней есть глава, советник, «дотируемое население », доходы и статьи расходов. Планирование, распределение и секвестирование (знакомые слова? ) семейного бюджета – немаловажная задача. Как сэкономить и сохранить, не садясь на голодный паёк? — Завести таблицу учета средств, поступающих в семью, и пересмотреть структуру платежей.

- Деньги – один из величайших инструментов, созданных человеком. На них можно купить свободу, опыт, развлечения и всё, что делает жизнь более комфортной. Но они могут быть растрачены впустую, израсходованы неизвестно куда и бессмысленно растранжирены.

Легендарный американский актер начала двадцатого века Уилл Роджерс сказал:

«Слишком много людей тратят деньги на вещи, которые им не нужны, чтобы произвести впечатление на людей, которые им не нравятся».

Ваши доходы были меньше, чем расход, за последние несколько месяцев? Да? Тогда вы не одиноки, а в большой компании. Проблема в том, что это не очень хорошая компания. Долги, кредиты, пени и просрочки платежей растут как снежный ком… пора выпрыгивать из тонущей лодки!

Зачем нужно вести семейный бюджет

«Деньги – всего лишь инструмент. Они приведут туда, куда вы хотите, но не заменят вас в качестве водителя», – писательница российского происхождения, эмигрировавшая в Штаты, Айн Рэнд на собственном опыте познала необходимость планирования и бюджетирования собственных финансов.

Неубедительно? Вот три веских причины начать планировать семейный бюджет:

- Расчет семейного бюджета поможет вам выяснить долгосрочные цели и работать в заданном направлении. Если бесцельно дрейфовать, разбрасывая деньги на каждый привлекательный предмет, как вы сможете сэкономить и съездить в долгожданный отпуск, купить автомобиль или внести первый взнос на ипотеку?

- Таблица расходов семейного бюджета проливает свет на спонтанные расходы и заставляет пересмотреть покупательские привычки. Вам действительно необходимы 50 пар черных туфель на высоких каблуках? Планирование семейного бюджета заставляет выстроить приоритеты и переориентироваться на достижение поставленных целей.

- Болезнь, развод или потеря работы могут привести к серьезному финансовому кризису. Чрезвычайные ситуации случаются в самый неподходящий момент. Именно поэтому каждый нуждается в резервном фонде. Структура семейного бюджета обязательно включает в себя графу «сбережения » – финансовая подушка, которая поможет продержаться на плаву от трех до шести месяцев.

Как правильно распределить семейный бюджет

Несколько практических правил планирования семейного бюджета, которые мы здесь приведем, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой.

Правило 50/20/30

Элизабет и Амелия Уоррен , авторы книги «All Your Worth: The Ultimate Lifetime Money Plan » (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь ») описывают простой, но эффективный способ составления бюджета.

Вместо того, чтобы разбивать расходы семьи на 20 различных категорий, они рекомендуют разделить структуру бюджета на три главные составляющие:

- 50% дохода должны покрывать главные расходы, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения, поход в кафе, кино и т.д.;

- 20% уходят на оплату кредитов и долгов, а также отложены в качестве резерва.

Правило 80/20

Шаг 2: определите доходы и расходы семейного бюджета

Пришло время посмотреть структуру семейного бюджета. Начните с составления списка всех источников дохода: заработная плата, алименты, пенсии, подработки и прочие варианты поступления денег в семью.

Расходы включают в себя всё, на что вы тратите деньги.

Разделите траты на постоянные и переменные платежи. Заполните поля переменных и постоянных расходов в таблице для ведения семейного бюджета, основываясь на собственном опыте. Подробная инструкция по работе с файлом excel в следующей главе.

В распределении бюджета необходимо учитывать размер семьи, жилищные условия и желания всех членов «ячейки общества». Краткий список категорий уже внесен в пример таблицы. Обдумайте категории расходов, которые понадобятся для дополнительной детализации структуры.

Структура доходов

Как правило, в графу доходов попадают:

- зарплата главы семьи (обозначено «муж»);

- заработок главного советника («жена»);

- проценты по вкладам;

- пенсия ;

- социальные пособия;

- подработки (частные уроки, к примеру).

Графа расходов

Расходы делят на постоянные, то есть неизменные: фиксированные платежи по налогам; страхование жилья, автомобиля и здоровья; постоянные суммы за интернет и ТВ. Сюда же относят те 10 – 20 %, которые необходимо отложить на непредвиденные случаи и «черный день».

Расходы делят на постоянные, то есть неизменные: фиксированные платежи по налогам; страхование жилья, автомобиля и здоровья; постоянные суммы за интернет и ТВ. Сюда же относят те 10 – 20 %, которые необходимо отложить на непредвиденные случаи и «черный день».

Графа переменных расходов:

- продукты ;

- медицинское обслуживание;

- траты на машину;

- одежда ;

- оплата за газ, свет, воду;

- личные расходы супругов (заносятся и планируются отдельно) ;

- сезонные траты на подарки;

- взносы в школу и детский сад;

- развлечения;

- расходы на детей.

В зависимости от вашего желания можно дополнить, конкретизировать список или сократить его, укрупнив и объединив статьи расходов.

Шаг 3: отслеживайте траты в течение месяца

Составить таблицу семейного бюджета сей же час вряд ли получится, необходимо выяснить куда и в каких пропорциях уходят деньги. Это займет один – два месяца. В готовую таблицу excel, которую вы можете бесплатно скачать, начните вносить расходы, постепенно корректируя категории «под себя ».

Ниже вы найдете подробные пояснения к данному документу, так как этот excel включает в себя сразу несколько взаимосвязанных таблиц.

- Цель данного шага – получить четкое представление о вашем финансовом положении, наглядно увидеть структуру расходов и, на следующем этапе, скорректировать бюджет.

Шаг 4: отделите потребности от желаний

Когда люди начинают записывать траты, они обнаруживают, что немало денег «улетает » на совсем ненужные вещи. Импульсные, незапланированные расходы серьезно бьют по карману, если уровень доходов не столь велик, что пара – другая тысяч проходят незамеченными.

Откажитесь от покупки, пока вы не уверены, что вещь вам исключительно необходима. Подождите несколько недель. Если окажется, что вы действительно не можете жить без желаемого предмета, значит, это и вправду необходимая трата.

Небольшой совет : отложите в сторону кредитные и дебетовые карты. Пользуйтесь наличными деньгами, чтобы научиться экономить. Психологически легче расстаться с виртуальными суммами, чем отсчитать бумажки.

Как правильно планировать семейный бюджет в таблице

Теперь вы знаете что происходит на самом деле с вашими деньгами.

Посмотрите на те категории расходов, которые желательно сократить и составьте собственный план, используя бесплатную excel таблицу.

Посмотрите на те категории расходов, которые желательно сократить и составьте собственный план, используя бесплатную excel таблицу.

Многие люди не любят слово «бюджет », потому что считают, что это – ограничения, лишения и отсутствие развлечений. Расслабьтесь , индивидуальный план расходов позволит жить в пределах ваших средств, избежать стресса и лучше спать, а не обдумывать как выбраться из долгов.

«Годовой доход в 20 фунтов и годовой расход 19,06 – приводят к счастью. Доход 20 фунтов и расход 20,6 – ведут к страданиям», – гениальная заметка Чарльза Диккенса раскрывает основной закон планирования.

Занесите готовый семейный бюджет в таблицу

Вы поставили цели, определили доходы и траты, решили какую сумму ежемесячно станете откладывать на чрезвычайные ситуации и выяснили разницу между потребностями и желаниями. Взгляните еще раз на лист бюджета в таблице и заполните свободные столбцы.

Бюджет – не статичные, раз и навсегда зафиксированные цифры. При необходимости вы всегда можете его скорректировать. Например, вы запланировали тратить на продукты 15 тыс. ежемесячно, но через пару месяцев заметили, что расходуете только 14 тыс. Внесите дополнения в таблицу – сэкономленную сумму перенаправьте в колонку «сбережения».

Как планировать бюджет при нерегулярных доходах

Не у всех есть постоянная работа с регулярными выплатами заработной платы. Это не означает, что вы не можете создать бюджет; но это значит, что вы должны планировать более подробно.

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но ваша «зарплата» останется неизменной.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших » и «плохих » месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, кредитная воронка съест и нынешние, и будущие доходы.

Ниже вы найдете решения как распределить семейный бюджет по таблице.

После того как мы определились с основными целями, давайте попробуем распределить семейный бюджет на месяц, указать текущие доходы и расходы в таблице, для того чтобы грамотно распорядиться средствами, для возможности откладывать на главные цели, не упуская текущих и повседневных необходимостей.

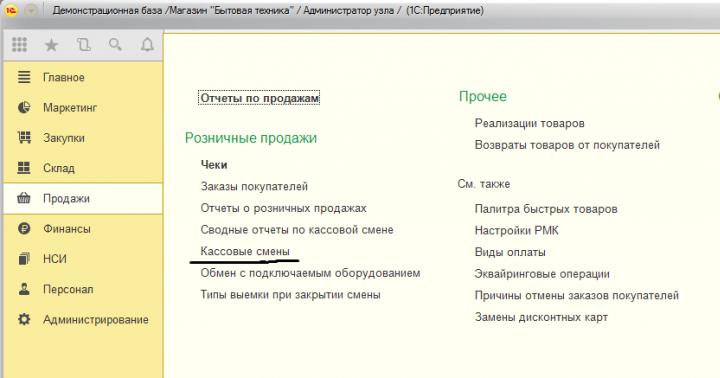

Откройте второй лист «Бюджет » и заполните поля ежемесячного прихода, годовой доход, а программа подсчитает итоги сама, пример:

В колонки «переменные расходы » и «постоянные расходы » внесите предполагаемые цифры. Добавьте новые пункты там, где стоит «другое », на место ненужных наименований впишите собственные:

Теперь перейдите на вкладку того месяца, с которого вы решили начать экономить и планировать семейные траты. Слева вы найдете столбцы, в которых нужно зафиксировать дату покупки, выбрать категорию из выпадающего списка и сделать пометку.

- Дополнительные заметки очень удобны, чтобы при необходимости освежить память и уточнить на что именно потрачены деньги.

Данные, которые введены в таблице для примера, просто удалите и пропишите свои:

Для учета расходов и доходов по месяцам предлагаем смотреть таблицу на третьем листе в нашем Excel «Этот год «, эта таблица заполняется автоматически на основе ваших расходов и доходах, подводит итоги и даёт представление о ваших успехах:

А справа будет отдельная таблица, которая автоматически будет суммировать все расходы за год:

Ничего сложного. Даже если вы никогда не пробовали освоить работу с таблицами Excel, выделить нужную ячейку и ввести цифры – всё, что требуется.

Опрос: Сколько вам лет?

- Валовая прибыль = выручка – себестоимость продукции.

- Финансовая прибыль = финансовые доходы – финансовые расходы.

- Операционная прибыль = операционные доходы – операционные расходы.

Балансовая прибыль рассчитывается так:

Важным показателем является рентабельность, рассчитывается она так:

Чаще всего необходимо определить рентабельность капитала, активов, продукции. Рентабельность деятельности рассчитывается как соотношение прибыли от реализации к затратам.

Важно: за базисный год при планировании критериев экономической эффективности берется текущий год составления бизнес-плана.

Планирование движения денежных потоков

Планирование движения денежных потоков включает в себя прогноз поступления денежных средств из всех источников, это не только может быть доход от реализации, но и проценты от продажи акций или же сдачи в аренду земли.

При прогнозировании движения средств, учитываются следующие аспекты:

- общая сумма денежных средств, вложенных в открытие бизнеса;

- активы и пассивы фирмы;

- прогноз прибыли (доход от продаж и процентов от сдачи в аренду) и убытков (расходы на материалы и оплату труда рабочих, занятых по , инфляция, выплата процентов по займу);

- оценка финансовой эффективности.

При планировании эффективности все денежные расходы и доходы дисконтируются и приводятся к текущей стоимости.

Таблица 1 - Пример планирования денежных средств

Показатель 1-ый год -ый год 3-ый год 4-ый год 5-ый год Наличные деньги х х х хх ххх Приход денег Выручка от продаж х х хх ххх ххх Выручка от продажи акций хх х Итого по доходам Расход денег Операционные затраты Оплата з/п Сырье Прочие затраты Капиталовложения Выплата процентов по займу х хх хх х Погашение кредиторской задолженности х х х х х Уплата налогов на прибыль хх Итого по расходам Итого денежные средства Делая прогноз, важно учесть такие аспекты, как темп инфляции (при этом учитывается оптимистический и пессимистический варианты) и риски.

Деятельности фирмы может зависеть от:

- коммерческого риска (включает такие аспекты, как проблемы со сбытом товара или деятельность конкурентов);

- финансового риска (включает такие аспекты, как недостаточное финансирование проекта, невозможность вернуть заемные средства);

- производственного риска (включает такие аспекты, как плохое оборудование, низкое качество продукции) и являющегося частью для инвесторов.

Баланс активов и пассивов составляется на основании подсчета чистой прибыли и оборотов денежных средств.

Прогноз баланса предприятия

Баланс предприятия содержит конкретные показатели, которые отображают успешность деятельности фирмы. Прогноз делается в конце каждого года, и учитываются все особенности деятельности фирмы на грядущий год. Это могут быть заем денежных средств или привлечение инвесторов.

После составления баланса можно увидеть норму прибыли, рентабельность активов и капитала, соотношение собственных к заемным средствам в перспективе.

Баланс предприятия может выглядеть следующим образом.

Таблица 2 – Баланс предприятия

Активы 1-ый год 2-ый год Пассивы и капитал 1-ый год 2-ый год Оборотный капитал: Краткосрочные обязательства: денежные средства краткосрочная задолженность счета дебиторов расчеты с кредиторами и поставщиками товарно-материальные запасы Долгосрочная задолженность другие Задолженность по налогам Основной капитал Собственный капитал Первоначальная стоимость: Прибыль к распределению амортизация балансовая стоимость основного капитала другие Материальные активы Нематериальные активы Всего Всего Подводя итоги, составляются отчеты, содержащие финансовые показатели бизнес-плана. А именно отчет доходов и расходов, отчет движения денежных средств, отчет активов и пассивов.

Финансовый план, как составная часть бизнес-плана, предполагает предоставление всех расчетов в период до 5-ти лет, благодаря которым можно увидеть главные экономические показатели, а также выявить ликвидность модели проекта.

Успешное развитие бизнеса во многом зависит от адекватного планирования. Особенно это характерно для предприятий, которые являются новыми игроками рынка. Их основателям важно, во-первых, грамотно занять свою нишу, во-вторых, сформировать устойчивую бизнес-модель, в-третьих, обеспечить инвестиционную привлекательность фирмы, а также высокие кредитные рейтинги. Все эти задачи позволяет решить грамотное планирование. Каким образом осуществляется составление финансового плана? Какова специфика данного источника?

Основные компоненты финансового плана

Финансовый план — это комплекс документов. В общем случае он состоит из:

Прогноза по объемам продаж;

Баланса выручки и расходов;

Графика расчетной прибыльности;

Бухгалтерского баланса.

Безусловно, в методологии отдельно взятых предприятий принципы формирования соответствующего источника могут значительно отличаться от этой схемы. Но она широко распространена среди российских бизнесов. Рассмотрим специфику каждого из отмеченных компонентов финансового плана подробнее.

Прогноз по объемам продаж

Данный документ предполагает, по сути дела, исследование того сегмента рынка, в котором работает компания и последующее определение величины его доли, которую, вероятнее всего, сможет занять фирма. Как правило, финансовый план в этой части составляется на несколько лет вперед — например на 3 года. При этом ожидаемый рост за первый год может быть рассчитан помесячно (так как в этом случае прогнозы, основанные на изучении текущих факторов, скорее всего, будут очень близки к реальности).

График расчетной прибыльности

Финансовый план во многом связан с прогнозами. Если соответствующий документ по объемам продаж призван содействовать формированию ожиданий по динамике выручки, то рассматриваемый источник непосредственно связан с прибылью. То есть при его расчете составляются также прогнозы по издержкам.

Баланс выручки и расходов

Данный документ важен с той точки зрения, что руководителям фирмы необходимо знать, какие расходы и в какой момент времени будут предполагать отдачу в рамках текущих активностей, а какие будут окупать себя с течением времени. Другая функция баланса выручки и расходов — оценка величины издержек, необходимых для достижения требуемых оборотов (например, достаточных с точки зрения выполнения предприятием текущих обязательств — кредитных, управленческих и т. д.). Как правило, рассматриваемый документ дополняется таблицей, в которой отражается соотношение издержек и доходов.

Есть официальное наименование соответствующего компонента финансового плана - «Отчет о прибылях и убытках». Он является частью бухгалтерской отчетности, которую предприятие должно предоставлять в государственные органы, поэтому его формирование обязательно для многих бизнесов. Вместе с тем соответствующий документ — важнейший в части составления финансового плана. Он содержит в себе ценные и информативные сведения, отражающие эффективность бизнес-модели фирмы.

Безусловно, разработка финансового плана компании может предполагать формирование баланса выручки и расходов по формам, значительно отличающимся от «Отчета о прибылях и убытках». Он может быть более детализированным или, наоборот, характеризоваться меньшей сложностью. Однако официальная форма «Отчета о прибылях и убытках» оценивается многими предпринимателями как вполне логичная и информативная, и потому получает широкое распространение в бизнесе.

Бухгалтерский баланс

Данный документ, как и предыдущий, относится к категории официальных. Предприятие должно формировать его не только как часть финансового плана, но также и как необходимый элемент отчетности, предоставляемый в ФНС. Вместе с тем бухгалтерский баланс — важный элемент прогнозирования. На основе цифр, которые в нем отражены, руководство может проанализировать то, насколько эффективно работало предприятие в отчетном периоде, и скорректировать при необходимости стратегию развития бизнеса. Бухгалтерский баланс — один из самых подробных документов, характеризующих деятельность предприятия. Посредством него осуществляется финансовый учет. План счетов бухгалтерского баланса — обязательный компонент активностей специалистов соответствующих подразделений фирмы, занимающихся денежными вопросами.

Рассматриваемый документ, как правило, создается предприятиями без особых отличий от официальной формы, утвержденной законами РФ (хотя, как и в случае с балансом прибылей и убытков, фирма вправе определять свои критерии формирования соответствующего источника). Законодатель РФ, таким образом, разработал достаточно продуманную, логичную и информативную структуру бухгалтерского баланса, и компании охотно пользуются ею не только при выполнении обязательств, связанных с отчетностью, но также и в процессе создания внутрикорпоративных финансовых планов.

Можно отметить, что применение форм, утвержденных государством, обязательно для бюджетных учреждений. Так, ежегодно перед соответствующими организациями, как правило, ставится задача — предоставить в вышестоящий орган план финансово-хозяйственной деятельности. Его можно рассматривать как аналог соответствующего документа для частных предприятий. Более того, многие бизнесы формируют финансово-хозяйственный план, основываясь на структуре отмеченного источника, разработанного государством. Но если того не требуют отчетные процедуры, частное предприятие вправе создавать документы по собственной концепции.

Итак, создание финансового плана развития корпорации предполагает, прежде всего, формирование четырех ключевых источников. В какой последовательности оптимальна их разработка? Попробуем сформировать пошаговую инструкцию, отражающую рекомендованный экспертами рынка алгоритм создания финансового плана.

Пошаговая инструкция к составлению финансового плана: основные этапы

Многие специалисты в области корпоративного управления считают правильным, вместе с тем, начинать работу не с формирования какого-либо из отмеченных документов, а с другого источника — стратегии финансирования. Он, таким образом, предшествует созданию любого из четырех отмеченных выше компонентов плана, о котором идет речь.

Следующий этап, в рамках которого может осуществляться составление финансового плана — разработка прогноза по объемам продаж. Дело в том, что подсчет выручки — процедура, основанная на более доступных в большинстве случаев сведениях, чем анализ возможных расходов. Как правило, новое предприятие выходит в уже действующий сегмент рынка, динамика спроса в котором в целом известна всем игрокам. Отсюда можно подсчитать, какими могут быть объемы продаж соотносительно с теми или иными сроками.

После того как прогноз по объемам продаж составлен, самое время поработать над графиком расчетной прибыльности. Таким образом, руководству организации предстоит работа по выявлению, в свою очередь, вероятной динамики издержек организации соотносительно с тем или иным периодом.

Имея в распоряжении прогнозы по выручке и прибыли, а также фактические цифры, отражающие коммерческие активности, можно формировать баланс, учитывающий соответствующие показатели. Данный документ — в большей степени статистический, он фиксирует уже совершенные финансовые операции. Схожую функцию выполняет бухгалтерский баланс. Чаще всего он формируется одновременно с тем документом, в котором фиксируются прибыли и убытки — во многом потому, что оба они вместе формируют, как мы отметили выше, бухгалтерскую отчетность, которую предприятие должно предоставлять в госструктуры.

Этапы составления финансового плана

Итак, составление финансового плана может осуществляться в рамках следующих основных этапов:

1. Определение стратегии финансирования.

2. Формирование прогнозов по выручке.

3. Определение динамики издержек.

4. Фиксация результатов деятельности фирмы в балансе выручки и издержек («Отчете о прибылях и убытках»), а также в бухгалтерском балансе.

Безусловно, отмеченная структура формирования источника, о котором идет речь, может быть иной. Так, логично предположить, что финансовый план организации, которая только что пришла на рынок, изначально не будет содержать данных о прибылях и убытках, а также бухгалтерского баланса. Соответствующие компоненты будут добавлены в него позже.

Вполне может быть, что баланс, отражающий выручки и издержки, будет дополняться не только статистическими, но и прогнозными данными. Финансовый план организации может предполагать такую необходимость, если, опять же, фирма только выводится на рынок, и у инвесторов есть потребность в получении как можно более подробных сведений о ее бизнес-модели.

Какие сведения должны быть отражены в отмеченных источниках - документах, формирующих собой финансовый план организации? Рассмотрим аспект, касающийся его содержания.

Что должен включать финансовый план? Как мы отметили выше, он может состоять из четырех ключевых источников. Их также дополняет стратегия финансирования. Рассмотрим содержимое плана соотносительно с источниками, сущность которых мы рассмотрели выше.

Финансовый план предприятия рекомендуется начинать составлять со стратегии приобретения и распределения необходимых капиталов. Что должно входить в этот документ? Рекомендуемая его структура предполагает наличие в нем следующих основных разделов:

Определение источников поступления выручки;

Формирование спектра необходимых расходов;

Определение каналов привлечения дополнительных капиталов (за счет кредитов, инвестиций);

Формирование ключевых принципов взаимодействия с государством (выбор и обоснование организационно-правовой формы, режима налогообложения).

Прогноз по выручке предполагает составление документа, в котором будут отражаться:

Определение ключевых каналов извлечения прибыли (например, продажа конкретных видов товаров, которые имеют наивысший спрос);

Выявление факторов, влияющих на динамику продаж (сезон, валютные колебания, политика регуляторов);

Формирование прогноза по выручке в привязке к тем или иным периодам (месяцу, кварталу, году и иным периодам).

График, отражающий динамику расходов, предполагает очень схожую структуру:

Определение ключевых статей расходов (например, оплата труда, сырья, транспортных услуг);

Выявление факторов, влияющих на издержки;

Формирование прогнозов по расходам.

В свою очередь, баланс выручки и издержек, а также бухгалтерской отчетности имеют достаточно сложную структуру (в случае если за их основу принимаются формы, утвержденные государством). Назначение данных документов — в том, чтобы выявить, насколько эффективна текущая бизнес-модель организации, определить, насколько рентабельна фирма в том или ином расчетном периоде.

Вполне возможно, что руководство предприятия решит задействовать официальные формы отчета о прибылях и убытках, а также бухгалтерского баланса. В этом случае для их заполнения потребуется доступ к записям о движении капитала в фирме, к проводкам. Так, нужно будет исследовать план счетов бухгалтерского учета финансово-хозяйственных активностей фирмы. Данные для заполнения отмеченных форм в основном берутся оттуда. План счетов финансовой деятельности должен, безусловно, быть корректно составлен. Это гарантируется его стандартизацией — на уровне федеральных правовых актов.

На что обратить внимание при составлении финансового плана?

Итак, мы изучили, что такое финансовый план предприятия и в соответствии с какими алгоритмами он может разрабатываться. Рассмотрим теперь ключевые нюансы, на которые полезно обратить внимание при составлении компонентов данного источника.

Первое, что следует отметить: финансовый план — это один из многих документов, составляемых в целях оптимизации модели развития организации. Он может дополнять другие источники. Чаще всего он является составным компонентом, и при этом очень важным, более масштабного документа — бизнес-плана. Основная его функция в этом случае — формирование у основателей организации, инвесторов или кредиторов представления о том, каковы перспективы коммерческих активностей конкретного предприятия. План финансовой деятельности, как мы отметили выше, будет включать данные о выручке, издержках, а также отражающие их статистические данные. Все эти сведения нужны основателям бизнесов и их партнерам.

Главное — отразить в документе то, какими будут основные факторы, влияющие на получение и распределение капитала, то, как их своевременно распознать и адаптировать бизнес-модель предприятия к возможным изменениям. План финансово-хозяйственной деятельности фирмы позволяет определить так называемую «точку безубыточности» фирмы — момент, с которого выручка стабильно превышает расходы (в другой интерпретации — когда осуществляется возврат установленной части инвестиций).

Прогнозирование доходов и расходов обычно формируется на несколько лет — чаще всего на 3 года. Как мы отметили выше, в первый год можно распределять соответствующие показатели помесячно. В структуре доходов и расходов могут быть дополнительно выделены те, что характеризуются высокой стабильностью или, наоборот, волатильностью. Например, что касается издержек, относящихся к первому типу, это может быть арендная плата в соответствии с контрактом. Волатильные расходы могут быть связаны с импортом товаров из-за рубежа. Их стоимость может меняться в силу изменений курса рубля на валютном рынке.

Составляя финансовый план, следует уделять более пристальное внимание, как считают некоторые исследователи, не производственному аспекту, а сбытовому. Компания может разработать совершенно уникальный, технологичный товар, однако бизнес-модель фирмы окажется неэффективной в силу недостаточно емкого рынка сбыта соответствующего продукта по тем ценам, которые заложены в бизнес-план как гарантирующие рентабельность предприятия. Решение соответствующей задачи может предполагать не только проведениефинансового анализа, но также и задействование, как вариант, социологических методов — опросов, общения с потенциальными потребителями в интернете с целью выявления их покупательских настроений, потенциала спроса.

Не стоит, в принципе, пренебрегать в при составлении алгоритма получения и распределения капитала расходами на продвижение, которые непосредственно не связаны с производственными. Вполне может оказаться так, что для занятия необходимой ниши на рынке предприятию нужно будет сильно вложиться в рекламу — чтобы о бренде узнало больше целевых потребителей.

При составлении финансовых планов необходимо действовать в условиях доступа к актуальным источникам законодательства. Нужно быть в курсе свежих новостей юридической сферы. Законодатель может довольно значительно изменить, условно говоря, налоговую ставку. Задача руководства предприятия - вовремя узнать об этом и внести необходимые корректировки в финансовый план.

Также не стоит планировать экономию на зарплате персонала. Изначально в бюджет фирмы рекомендуется по возможности закладывать, во-первых, размер штата, больший, чем может потребоваться, исходя из критериев рентабельности, чтобы при необходимости увеличить общую производительность предприятия в короткие сроки, во-вторых — в достаточной мере высокую величину трудовых компенсаций. Организация должна быть привлекательной для лучших специалистов того сегмента рынка, в котором она ведет деятельность.

Кто должен разрабатывать финансовый план?

Кто разрабатывает финансовые планы деятельности организации? На практике это могут быть как рядовые специалисты, обладающие необходимыми компетенциями, так и менеджеры. Вполне возможен сценарий, при котором разработка соответствующего плана будет передана на аутсорсинг. Какой из отмеченных механизмов составления алгоритма получения и распределения капитала — наиболее эффективен?

Есть большое количество точек зрения на этот счет. Некоторые исследователи считают, что долгосрочную часть плана следует доверять тем сотрудникам, которые имеют доступ к информации стратегического характера. Например, это могут быть сведения о специфике кредитов фирмы. Скорее всего, такими сотрудниками будут люди из числа топ-менеджеров предприятия. В свою очередь, помесячные периоды финансовых планов, возможно, лучше всего смогут отработать специалисты, детально разбирающиеся в специфике конкретных производственных участков. Знать сведения стратегического характера им будет не обязательно. Но компетентность в аспекте детализации бизнес-процессов у них будет, возможно, даже выше, чем у руководства компании.

Что лучше — когда финансовый план учреждения разрабатывают штатные специалисты, либо схема, при которой решение соответствующей задачи передается на аутсорсинг? Это зависит от многих факторов. Многие предприятия не слишком доверяют аутсорсинговым схемам в силу задействования в производстве секретных технологий, чертежей, материалов. Те фирмы, которые видят свое конкурентное преимущество не в уникальных разработках, а в эффективной бизнес-модели, как раз-таки во многих случаях охотно соглашаются на подобные механизмы сотрудничества. Тем самым к составлению бизнес-планов подключаются компетентные, опытные специалисты — хотя и внештатные. Так, если это бухгалтера, то они, в частности, всегда смогут должным образом учесть план счетов финансово-хозяйственной деятельности, с которым у неподготовленного специалиста могут возникать проблемы.

мы с вами увидели, что в России основная масса населения является финансово необразованной: не составляет личный финансовый план и семейный бюджет , не занимается денежным планированием и считает, что домашняя бухгалтерия – это лишнее! И в то же время большинство граждан желают улучшить свое материальное положение, они мечтают о новых квартирах, машинах и т.д.Что же такое нужно сделать и с чего начать, чтобы реально улучшить свое материальное положение? Давайте будем разбираться!

Начать рекомендую с составления финансового плана и заполнения данных о доходах и расходах, об активах и пассивах и других важных данных, чтобы определить сегодняшнюю вашу ситуацию. Здесь могут возникнуть вопросы:

- Как составить финансовый план?

- Что такое финансовый план?

- Что он нам дает?

- Какие разделы финансового плана?

- Финансовый план нужно составлять на год, или на более длительный срок?

И многие другие вопросы….

Финансовый план — это такой документ, который отражает текущее финансовое положение, а также будущие финансовые планы, в которых отражены ваши цели. План — это как взгляд из самолета, который позволяет увидеть местность при взлете более широко. Так же необходимо увидеть свои личные финансы. И чем дальше в будущее мы планируем свои финансы, тем яснее для нас наше будущее. Не нужно бояться и разочаровываться, если мы запланировали заработать 1 000 0000 долларов, и не заработали такую сумму, но в тоже время в плане нужно ставить реальные цели. Необходимо помнить, что план — это не загадывание желание Джину и не фантазии на тему «Если б я был султан- я б имел….» И план — это не попытка предугадать наше будущее, а попытка сделать так чтобы наши действия сегодня были более рациональными и более прямолинейными для достижения своих целей. Например, если ваш доход в месяц составляет 50 000 рублей, бессмысленно ставить цели заработать 1 000 000 долларов за год. Можно запланировать, что ваши действия приведут к тому, что доход увеличится к концу года на 10-20% - это реально. Планирование позволяет построить некую модель своего будущего. Мы записали, какой наш доход сейчас, и какие перспективы у наших доходов в будущем. Если месячный доход составляет 50 000 рублей, а наша цель купить дом за 10 000 000 рублей — как долго мы будем идти к этой цели с сегодняшним доходом? Если продолжительность пути нас не устраивает, то мы меняем свой план на другой, который позволяет более быстро прийти к нашей цели. И обязательно меняем свои действия в настоящем, чтобы приблизить свои цели в будущем в соответствии с измененным планом.

Если взять опять статистику: американские социологи обратились к выпускникам колледжей с вопросом: «Вы занимаетесь денежным планированием?» Только 3% выпускников ответили, что занимаются. Через приблизительно 15 лет, социологи опять вернулись к этим респондентам, и оказалось, что мало кому удалось четко следовать своему плану, но что самое важное, уровень благосостояния у тех, кто составлял план, был примерно в 10 раз был выше, чем у тех, кто план не составлял!

План — это некая модель вашего будущего. План также позволяет создать некую систему мониторинга и контроля наших действий по отношению к нашим целям. План позволяет оценить ситуацию на каждый момент, и посмотреть, двигаемся ли мы к своим целям или же стоим на месте. Если стоим на месте, мы можем скорректировать свои действия. К примеру, двигаясь на автомобиле, мы четко следуем маршруту в своей голове или в навигаторе, но если мы видим, что на пути — ремонт дороги, мы этот участок объезжаем, и все равно следуем своему маршруту. Так и в жизни с планом, мы можем из-за различных экономических катаклизмов или временной потери одного из источников дохода немного скорректировать свой план, но, все равно двигаться к своим целям! А лучше составить свой финансовый план, не только прописав цели и источники доходов, но и еще учесть в плане то, как мы можем защитить свои деньги и активы. Чтобы мы могли легко переживать потерю работы и неудачи в бизнесе. Люди, которые не составляют план, чаще всего живут категориями: есть у меня деньги в кармане или нет. Если нет - то мы чувствуем себя зажато и неуверенно, а когда они появляются — мы тратим их направо и налево, и очень быстро опять приходим в категорию «нет денег». Когда есть план, этого не происходит. И даже когда денег в кармане нет, мы знаем, когда они появятся, и более того, знаем, куда они пойдут (и, в том числе, для увеличения своего финансового благосостояния в будущем). План позволяет нам избежать чаще всего необдуманных эмоциональных трат, которые приводят к состоянию «денег нет». Опять же, статистика неумолима: проводились опросы у Россиян, и выяснилось, что у 40% населения постоянно происходит ситуация, что деньги неожиданно заканчиваются! План этого точно позволяет избежать!

Хорошо, надеюсь, я объяснил, что план очень важен! Давай перейдем к тому, как написать план?

Во-первых , необходимо выяснить, сколько у вас доходов и куда уходят у вас деньги? Нужно составить текущий денежный поток. Необходимо писать доходы и расходы не просто в одну кучу, а разбить их по различным категориям. Пример категорий в таблице ниже. Учет доходов и расходов — это наша отправная точка в составлении плана. Учет можно вести в обычной таблице exсel на компьютере, учитывающую ваши ежедневные доходы и расходы. Или лучше это делать в облачном сервисе «google диск» или «dropbox», позволяющих вести учет не только с домашнего или рабочего компьютера, а с любого компьютера, подключенного к интернету. «Облачный сервис» позволяет мгновенно в автоматическом режиме производить синхронизацию с сервисом в интернете, тем более доступ к интернету сейчас есть практически с любой точки планеты. Либо можно воспользоваться различными приложениями, которые можно установить на современный смартфон. Это еще лучше, т.к позволяет вести более оперативный учет, записывая доходы и расходы, как говорится, «не отходя от кассы», а не собирать фискальные чеки из магазинов и искать компьютер, чтобы туда все занести. Можете пользоваться такими программами планирования семейного бюджета как «Семейный бюджет» или «coinkeeper» Последняя очень удобна с точки зрения занесения расходов и доходов на мобильном устройстве. Подберите ту программу, которая для вас более удобна. Для меня эта удобна, первое, тем, что есть приложения для телефонов Android, и второе, что есть облачный сервис в интернете, правда он не очень для меня удобен (расскажу позже, почему).

Если вам не удобно вести учет ежедневных операций в телефоне, ниже предлагаю вариант таблицы exсel:

Эта таблица отражает ваш весь денежный поток. То есть те деньги, которые проходят через ваши руки. Можно самому придумать другой вариант, если вам этот покажется не удобным. Сделайте такой учет доходов и расходов, который будет вам нравиться, чтобы было приятно его заполнять.

Во-вторых , после того, как вы заполнили первый календарный месяц текущих доходов и расходов, необходимо данные в нем проанализировать и составить финансовый план. Это необходимо делать ежемесячно, можно ежеквартально, и ежегодно. Вам нужно выработать для себя какие-то отчетные периоды для анализа. И задать такие вопросы: «Где я нахожусь?» и «Что я могу сделать, чтобы улучшить ситуацию?» В этом вам поможет следующий инструмент, например, в таком виде:

Слева мы видим доходы активные и пассивные, справа — расходы. Обратите внимание, расходы поделены на «Главные расходы» и «Важные расходы». Выплату кредита я отношу к важным расходам, но не главным. Так как если вдруг ситуация сложится крайне тяжело, и денежных средств будет катастрофически не хватать, в первую очередь необходимо позаботиться о себе. «Накормить и уложить», как говорится. Я имею ввиду, что очень важно наше ресурсное рабочее состояние. Если вы будете голодны или не будете высыпаться, ваша работоспособность будет очень низка, и вряд ли вообще вы сможете выплатить кредит. Я не говорю, что не нужно платить кредиты. Их нужно обязательно платить, важно грамотно использовать такой финансовый инструмент, как кредит. Более подробно на теме я остановлюсь в другой статье. Вверху таблицы есть такие строчки, как «плановый баланс» и «текущий баланс». Плановый баланс - это планируемая разница между доходами и расходами. Текущий баланс — это текущая разница между доходами и расходами. Необходимо, чтобы это была положительная цифра, или равная нулю. Если она отрицательная, значит необходимо уменьшить расходы или увеличить доходы. Если текущий баланс у тебя получается положительный, то есть доходы составили больше, чем расходы, получилось сэкономить или появился дополнительный доход, можно себя отблагодарить за это, и потратить на себя и на свою семью, а лучше эти деньги распределить между тремя последними статьями расходов (Накопления, Инвестиции, Благотворительность, о них я скажу ниже), и так же оставить деньги, чтобы себя отблагодарить.

Данную таблицу я заполняю уже в интернете в облачном сервисе google диск. Я не предлагаю свой вариант ведения таблиц, как единственно правильный для всех. Вы можете впоследствии или сразу выработать свой вариант, более удобный и подходящий для вас. Главное, чтобы обязательно в плане были такие категории как: разделение доходов на активный доход и пассивный доход. Оставались такие статьи расходов как накопления, инвестиции, благотворительность. Подобную таблицу можно сформировать в сервисе «семейный бюджет», она доступна в виде отчета. Но в данном сервисе она не очень для меня удобна (об этом я говорил выше), поэтому я веду учет и планирование в своей таблице. Кстати, такая категория как «прочее» или «не помню, куда» не должна составлять более 1% от ваших расходов. Необходимо очень внимательно записывать все свои расходы. Также хочу обратить ваше внимание на такие важные статьи расхода в ежемесячном плане как: инвестиции, накопления, благотворительность. Эти три категории в общем плане расходов должны составлять не менее 10% от вашего совокупного ежемесячного дохода и делиться в следующей пропорции:

- Резервный фонд (накопления) — 40%

- Инвестиции — 40%

- Благотворительность — 20%

Разберем, что это за категории расходов.

Резервный фонд или накопления.

Необходим для поддержания нормального уровня проживания, к которому вы привыкли, при временном отсутствии ежемесячного дохода. К примеру, при различных сокращениях, увольнениях, или временной потери трудоспособности по болезни и так далее. То есть, задача резервного фонда - поддержать вас или вашу семью в текущих расходах, пока вы не решите вопрос с доходом. Обычно, я рекомендую, чтобы в резервном фонде была сумма, равная 6-12 месячным доходам семьи. Кстати, в ситуации, когда потерян постоянный доход и в последствии все ваши действия не приносят результата для восстановлении доходной части, необходимо сильно сократить расходную часть, и резервный фонд тогда можно растянуть на более длительный срок, нежели 6-12 месяцев.

Важно: пока резервный фонд не подготовлен, особенно, когда в семье основную часть дохода приносит один из супругов, к примеру, глава семьи, очень важно застраховать его жизнь и здоровье, так как для семьи — это самый главный актив в обеспечении доходной, финансовой части. В случае нетрудоспособности кормильца его семья должна получить страховую выплату, размер которой будет обеспечивать нормальный уровень жизни на протяжении нескольких лет. Резервный фонд — это целевые деньги, и тратить на текущие нужды его нельзя. Если произошла ситуация, связанная с потерей основного дохода, только тогда имеем право запустить свою руку в эти сбережения. И как только восстановили основной источник дохода — снова формируем свою финансовую подушку безопасности.

Инвестиции

Данная статья предназначена для формирования дополнительного финансового дохода. Эта статья очень важна. И при особом к внимании ней можно подобрать очень выгодные финансовые инструменты, которые в последействии могут обеспечить очень достойное существование вашей семьи и беззаботные золотые годы. Более подробно на ней остановимся в другой статье или на моих индивидуальных консультациях.

Благотворительность

Благотворительность — также очень важная статья вашего финансового плана. Не нужно быть, конечно, филантропом, и отдавать последнюю рубаху нуждающимся, но отдавать обществу, людям, обязательно нужно. Как-то у Билла Гейтса спросили: «Как вам удалось заработать такой капитал?» На что он ответил, не задумываясь: «Более 50% своих доходов я жертвую на благотворительность. Я отдаю этому миру, поэтому и мне дается». Благотворительность бывает разная, и ее не нужно путать с потаканием людям, которые не желают немного по-трудиться ради своего существования. Гораздо полезнее, я считаю, оказать помощь нуждающимся детям сиротам или инвалидам. Помните, самое главное, чтобы ваш порыв благотворительности был «от чистого сердца», а не пиар-ходом для поддержания статуса. За рубежом, особенно в США, очень распространены анонимные пожертвования, это показатель чистоты намерения людей, делающих такие пожертвования. Хорошо, идем дальше…

В-третьих , особую роль в финансовом планировании занимает учет своих активов и пассивов

Здесь также важно, чтобы баланс активов и пассивов был положительным или равен нулю (в худшем варианте). Иначе, при очень плохой финансовой ситуации, например, в кризис или при другом серьезном финансовом потрясении, когда резервный фонд закончился, а доходы не восстановились, продажа активов может спасти вашу неблагополучную ситуацию. Обращаю ваше внимание, что машина, купленная в кредит, или квартира являются как активом, так и пассивом.

Как вы смогли убедиться, вести учет и заниматься денежным планированием достаточно легко. Самое главное в ведении данного учета и планировании его — заставить себя это делать постоянно. То есть, очень важна дисциплина! Как говорится, привычка вырабатывается 21 день, а хорошая привычка — больше месяца. Мотивируйте себя выработать привычку заполнять денежный поток и финансовый план. Например, деньги, которые удалось сэкономить за месяц, то есть возник положительный разрыв между плановым балансом и текущим балансом (из второй части), потратьте на себя, устраивайте в конце месяца для себя и своей семьи праздники!

Ниже вы можете скачать форму для заполнения личного финансового плана:

Как составить личный финансовый план и что это такое? Личный финансовый план (ЛФП) — это прогноз доходов и расходов семейного бюджета на длительный срок. Как любой план, ЛФП позволяет реализовать какие-либо цели.

Это может быть: погашение всех долгов, накопление на крупную покупку: поездка на отдых, автомобиль, дача, ремонт в квартире и т.д., или создание семейного резервного фонда «на черный день», инвестирование в финансовые инструменты и так далее. Прежде чем, сделать какое-то крупное финансовое решение — составьте план.

Личный финансовый план — это курс, позволяющий верно идти к намеченной цели, но его можно корректировать с учетом изменений, произошедших в финансовых потоках семьи.

Эффективность плана зависит от его срока — чем больше срок, например, 5-10 лет, тем выше будет от него результат, чем от плана, составленного на несколько месяцев. Правда, чем больше срок, тем труднее делать прогнозы, для начала можно попробовать составить план на 6 месяцев — 1 год.

Всегда оставляйте определенную сумму, в качестве резерва на непредвиденные расходы — это финансовая безопасность вашей семьи.

Учет доходов и расходов

Для того, чтобы составить личный финансовый план эксперты советуют начать вести доходы и расходы. И только после 2-3 месяцев учета, составлять ЛФП. Я считаю, что достаточным будет одного месяца, чтобы определить верные статистические данные семейного бюджета.

С доходами все просто, обычно это небольшой перечень — заработная плата, премия, стипендия, пенсия, пособие на ребенка, доходы от сдачи в аренду недвижимости и так далее. Доходы легко и приятно отслеживать, а вот с расходами все сложнее.

Если ежемесячные расходы однотипны, то их можно выявить методом исключения. Например, подсчитать суммы за коммунальные услуги (арендную плату за жилье), детский сад, интернет, мобильную связь, платежи за кредит, проезд. Эти суммы повторяются из месяца в месяц.

Если других расходов нет (развлечения, отдых, одежда и так далее), значит все остальное — продукты и бытовая химия. Главное, при учете расходов быть честным с самим собой, не уменьшать их. Потратили половину зарплаты на сумочку, косметику или компьютерные игры — честно отразите это в своем учете.

Итак, с доходами и расходами разобрались. Если можете разбить свой ежемесячный бюджет по статьям и четко определить суммы по ним, значит можно переходить к следующему шагу.

Цели

Нужно определить и четко сформулировать цели на тот срок, на который вы будете составлять план. Например, как можно быстрее рассчитаться с ипотечным кредитом и сэкономить деньги на процентах, а деньги, которые раньше шли в банк, инвестировать.

Или копить деньги на автомобиль своей мечты, крутой компьютер или отдых на Канарских островах. Целей скорее всего будет несколько: и больших и маленьких, тут надо определиться, что приоритетнее, в какой последовательности их выполнять.

План поможет выяснить, насколько достижимы поставленные финансовые цели, через какое время цель осуществится. Если цели недостижимы, например, покупка квартиры, надо подумать о кредите или отказаться на какое-то время от нее, пока финансовое состояние не улучшится. При составлении плана надо учитывать интересы всей семьи.

Как составить личный финансовый план: пример ЛФП

Для примера составления плана возьмем следующие данные:

Семья из 4-х человек, с двумя несовершеннолетними детьми. Муж и жена зарабатывают вдвоем ежемесячно 100 000 рублей. Ими была приобретена квартира в ипотеку, платеж в месяц составляет 25 000 руб. За покупку квартиры супруг получает имущественный вычет по НДФЛ.

Семья сформулировала для себя цели:

- Частично досрочно погашать ежемесячно ипотеку.

- Копить на поездку на отдых. Скопить сумму 100 000 руб. Чтобы за полгода, сумма не обесценилась ежемесячные накопления переводить в доллары.

Сумма, которую семья откладывает на отдых, одновременно служит резервным капиталом. Если возникнет экстренная ситуация с деньгами, их можно будет использовать.

| Месяц | сентябрь | октябрь | ноябрь | декабрь | январь | февраль |

| Доходы (тыс. руб.) | ||||||

| Зарплата | 100 | 100 | 100 | 100 | 100 | 100 |

| Премия | — | — | — | 15 | — | — |

| Налоговый вычет | 10 | 10 | 10 | 10 | 10 | 10 |

| Компенсация за детский сад | 1 | 1 | 1 | 1 | 1 | 1 |

| Итого доходов: | 111 | 111 | 111 | 126 | 111 | 111 |

| Расходы | ||||||

| Погашение ипотеки | 25 | 25 | 25 | 25 | 25 | 25 |

| Коммунальные платежи | 7 | 7 | 7 | 7 | 7 | 7 |

| Детский сад | 3 | 3 | 3 | 3 | 3 | 3 |

| Детские кружки | 4 | 4 | 4 | 4 | 4 | 4 |

| Интернет, мобильная связь | 1 | 1 | 1 | 1 | 1 | 1 |

| Питание | 30 | 30 | 30 | 30 | 30 | 30 |

| Бытовая химия | 3 | 3 | 3 | 3 | 3 | 3 |

| Одежда | 2 | 2 | 2 | 4 | 2 | 2 |

| Развлечения | 3 | 3 | 3 | 3 | 3 | 3 |

| Подарки | — | — | 2 | 6 | — | 3 |

| Итого расходов: | 78 | 78 | 80 | 86 | 78 | 81 |

| Остаток | 33 | 33 | 31 | 40 | 33 | 30 |

| Досрочное погашение ипотеки | 25 | 25 | 25 | 25 | 25 | 20 |

| Поездка на отдых | 8 | 8 | 6 | 15 | 8 | 10 |

Следуя данному плану, за полгода будет досрочно погашен долг по ипотеке в размере 145 тыс. рублей. На отдых будет накоплена сумма в размере 55 тыс. рублей.

Кому нужен финансовый план

Все люди со скромным доходом считают, что составление личного финансового плана для них бессмысленно. Практика показывает обратное, чем меньше доходов, тем больше человек должен контролировать свои расходы, чтобы не залезать в долги. Особенно, это касается тех, у кого .

Планирование — это то, что поможет ему не делать бессмысленных спонтанных покупок, четко представлять сколько он может потратить в день на продукты или одежду.

Обеспеченный человек контролирует не свои расходы, а доходы. Ему необходимо составить план инвестирования личных доходов, чтобы доходы не только сохранялись, но и приумножались.

Личный финансовый план будет полезен каждой семье. Попробуйте прямо сейчас, возьмите свой бюджет под контроль.

Нина Полонская