В гражданском законодательстве к обособленным подразделениям причисляют представительства и филиалы (ст. 55 ГК РФ). При этом первые представляют интересы юридического лица и осуществляют их защиту. А вот филиалы осуществляют функции (или их часть) юридического лица, в том числе функции представительства. Причем ни те ни другие фактически не являются юридическими лицами. Вместе с тем они наделяются имуществом создавшим их юридическим лицом и действуют на основании утвержденных положений. Имейте в виду, что представительства и филиалы должны быть указаны в учредительных документах создавшего их юридического лица.

Если же рассматривать налоговое законодательство, то обособленное подразделение организации - это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места (п. 2 ст. 11 НК РФ). При этом признание обособленного подразделения организации производится независимо от того, отражено или не отражено его создание в учредительных или иных документах организации. В свою очередь рабочее место считается стационарным, если оно создается на срок более одного месяца.

Как видите, в Налоговом кодексе содержатся два необходимых критерия, отличающих обособленное подразделение организации:

- территориальная обособленность;

- наличие стационарных рабочих мест.

Стационарные рабочие места

Если организация не создает оборудованные рабочие места для своих сотрудников или продолжительность работ в одном населенном пункте длится не более одного месяца, то деятельность компании не ведет к созданию обособленных подразделений.

Финансисты в письме от 11.12.2007 г. № 03-02-07/1-478 сказали, что под оборудованием стационарного рабочего места подразумевают создание условий для исполнения трудовых обязанностей, а также само исполнение таких обязанностей. В данном случае чиновники сослались на арбитраж. В другом разъяснении чиновников говорится, что сроки командировок конкретных работников, отправленных для проведения электромонтажных работ, не изменяют время осуществления деятельности общества в регионе, где находится соответствующий объект (письмо Минфина от 04.05.2007 г. № 03-02-07/1-216).

Достаточно показательным является пример с предприятиями, оказывающими охранные услуги. В этом случае для решения вопроса о наличии либо отсутствии обособленного подразделения финансисты советуют учитывать содержание договора на оказание таких услуг, фактический характер отношений между частным охранным предприятием и его заказчиком и другие обстоятельства осуществления предприятием деятельности (письмо Минфина от 04.05.2007 г. № 03-02-07/1-214). При этом ранее чиновники считали, что если по месту оказания услуг созданы посты охраны, обладающие признаками, установленными статьей 11 Налогового кодекса, то общество обязано встать на учет в качестве налогоплательщика в налоговом органе по каждому месту их нахождения (письма Минфина от 18.01.2002 г. № 04-01-10/1-5 и УМНС по г. Москве от 29.01.2003 г. № 11-14/5523).

По нашему мнению, организация, которая командирует своих сотрудников для выполнения работ, в принципе не оборудует стационарные рабочие места. Дело в том, что рабочее место - это место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя (ст. 209 ТК РФ). Вместе с тем на сотрудников, находящихся в командировке, распространяется режим рабочего времени и времени отдыха тех предприятий, в которые они командированы (п. 8 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988 г. № 62 «О служебных командировках в пределах СССР»). Получается, что компания, которая посылает своих работников в командировку, не в состоянии контролировать рабочие места, оборудованные контрагентом. Создание же рабочего места возможно только тогда, когда организация имеет соответствующие права (право собственности или право пользования) на объект. Причем договор аренды не является доказательством, безусловно подтверждающим факт создания стационарных рабочих мест (постановление ФАС Северо- Западного округа от 15.10.2007 г. № А56-40913/2006).

Территориальная обособленность

Еще в 2004 году финансисты ответили на вопрос, что является территориальной обособленностью. Итак, территориально обособленным следует считать подразделение, расположенное на отдельной территории, отличной от той, на которой находится сама организация. Речь идет об ином адресе, не указанном в учредительных документах как место нахождения самого налогоплательщика (письма Минфина от 22.12.2004 г. № 03-03-01-04/1/184 и от 22.09.2004 г. № 03-03-01-04/1/55). В свою очередь в письме Минфина от 21.04.2008 г. № 03-02-07/2-73 уточняется, что подразделение является территориально-обособленным от головной организации в том случае, если оно расположено на территории, где налоговый учет и налоговый контроль осуществляет иная инспекция, нежели та, в которой организация состоит на учете в качестве налогоплательщика.

Напоминаем, что согласно пункту 9 статьи 83 Налогового кодекса в случае возникновения у организаций затруднений с определением места постановки на учет решение на основе представленных компанией данных принимает ИФНС (письмо Минфина от 10.07.2008 г. № 03-02-07/1-271).

Регистрация в налоговой инспекции

Организация обязана встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения (п. 1 ст. 83 НК РФ). Тем не менее из данного правила есть исключение. Здесь речь идет о ситуации, когда указанная фирма уже состоит на учете в налоговом органе, на территории муниципального образования которого создано данное обособленное подразделение (п. 4 ст. 83 НК РФ).

Заявление о постановке на учет надо подать в течение одного месяца со дня создания обособленного подразделения в налоговый орган по месту его нахождения (п. 4 ст. 83 НК РФ). В данном случае следует воспользоваться формой № 1-2-Учет «Заявление о постановке на учет российской организации в налоговом органе по месту нахождения ее обособленного подразделения на территории Российской Федерации», утвержденной приказом ФНС России от 01.12.2006 г. № САЭ-3-09/826@ (далее - Приказ № САЭ-3-09/826@). Причем налоговики наконец-то согласились принимать заявления, подписанные уполномоченными представителями организаций. Правда, в этом случае придется приложить копию надлежащим образом оформленной доверенности, согласно которой данное лицо действует от имени организации (письмо ФНС России от 20.11.2007 г. № СК-6-09/902@). Одновременно с заявлением организация представляет копии (заверенные в установленном порядке) свидетельства о постановке на учет в налоговом органе организации по месту ее нахождения и документов, подтверждающих создание обособленного подразделения (п. 1 ст. 84 НК РФ).

В свою очередь налоговый орган обязан осуществить постановку на учет организации по месту нахождения обособленного подразделения в течение пяти дней со дня представления всех документов (п. 2 ст. 84 НК РФ). Результатом будет являться уведомление - форма № 1-3-Учет «Уведомление о постановке на учет российской организации в налоговом органе на территории Российской Федерации», утвержденное приказом от 01.12.2006 г. № САЭ-3-09/826@.

Имейте в виду, что организации обязаны в месячный срок письменно сообщать в налоговый орган по месту своего нахождения обо всех обособленных подразделениях, созданных на территории Российской Федерации (подп. 3 п. 2 ст. 23 НК РФ). В данном случае речь идет о форме № С-09-3 «Сообщение о создании (закрытии) на территории Российской Федерации обособленного подразделения», утвержденной приказом ФНС РФ от 17.01.2008 г. № MM-3-09/11@ «Об утверждении форм сообщений налогоплательщиками сведений, предусмотренных пунктами 2, 3 статьи 23 Налогового кодекса Российской Федерации». Причем данное правило касается тех компаний, которые уже состояли на учете в налоговом органе, на территории муниципального образования которого было создано обособленное подразделение (письма Минфина от 11.06.2008 г. № 03-01-15/7-227, от 07.03.2008 г. № 03-02-07/1-90, от 06.03.2008 г. № 03-02-07/1-84). Таким образом, постановка на учет организации по месту нахождения такого обособленного подразделения будет осуществляться налоговой инспекцией на основании сообщения о его создании, направленного организацией в инспекцию по месту своего нахождения (письма Минфина от 24.05.2007 г. № 03-02-07/1-253, от 18.04.2007 г. № 03-02-07/1-187).

Имейте в виду, что в случае изменения места нахождения обособленного подразделения организация обязана осуществить процедуру закрытия и открытия обособленного подразделения. Чиновники объясняют это тем, что законодательством не установлен порядок учета в налоговых органах обособленных подразделений организаций в связи с изменением мест их нахождения (письмо Минфина РФ от 14.07.2008 г. № 03-02-07/1-278).

Регистрация в фондах

Пенсионный фонд

Регистрации в качестве страхователя подлежат обособленные подразделения, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц (п. 6 Порядка регистрации в территориальных органах Пенсионного фонда РФ страхователей, производящих выплаты физическим лицам, утвержденного постановлением Правления ПФР от 19.07.2004 г. № 97п, далее - Порядок регистрации в ПФ).

Для этого компании надо обратиться в территориальный орган ПФР по месту нахождения обособленного подразделения. Регистрация осуществляется на основании сведений, содержащихся в Едином государственном реестре налогоплательщиков и представляемых налоговыми органами в орган страховщика (управление ПФР) по месту нахождения обособленного подразделения не позднее 5 дней со дня получения указанных сведений. Далее организации направляется соответствующее извещение в 2 экземплярах, один из которых в 10-дневный срок подлежит представлению в территориальный орган ПФР по месту нахождения предприятия (п. 11 Порядка регистрации в ПФР).

Фонд социального страхования

Регистрации в качестве страхователей подлежат юридические лица по месту нахождения их обособленных подразделений, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц (подп. 1 п. 1 Порядка регистрации в качестве страхователей юридических лиц по месту нахождения обособленных подразделений и физических лиц в исполнительных органах ФСС России, утвержденного постановлением ФСС от 23.03.2004 г. № 27, далее - Порядок регистрации в ФСС).

В данном случае регистрация проходит в региональном отделении Фонда (филиале регионального отделения Фонда) по месту нахождения обособленного подразделения (п. 3 Порядка регистрации в ФСС). Основанием является заявление о регистрации в качестве страхователя, представляемое в 30-дневный срок со дня создания обособленного подразделения (ст. 6 Федерального закона от 24.07.1998 г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»). Форму заявления можно посмотреть в Приложении № 1 к Порядку регистрации в ФСС.

Также для регистрации понадобятся копии следующих документов (п. 9 Порядка регистрации в ФСС):

- свидетельство о государственной регистрации юридического лица;

- свидетельство о постановке юридического лица на учет в налоговой инспекции;

- уведомление о постановке на учет в налоговом органе по месту нахождения обособленного подразделения;

- документы, подтверждающие создание обособленного подразделения (устав юридического лица, содержащий сведения о данном подразделении; положение об обособленном подразделении; доверенности, выданные организацией руководителю обособленного подразделения);

- извещение о регистрации в качестве страхователя юридического лица, выданного региональным отделением Фонда по месту его нахождения;

- информационное письмо службы государственной статистики, содержащее сведения о видах экономической деятельности, осуществляемой юридическим лицом по месту нахождения обособленного подразделения.

Если на момент подачи заявления о регистрации у обособленного подразделения уже открыты банковские счета, то придется еще представить справку из кредитной организации об указанном счете (п. 11 Порядка регистрации ФСС).

При регистрации в региональных отделениях Фонда филиал в двухдневный срок направляет документы, представленные страхователем в региональное отделение Фонда. В свою очередь структурное подразделение регионального отделения Фонда в течение не более пяти рабочих дней со дня получения документов осуществляет регистрацию юридического лица по месту нахождения обособленного подразделения (п. 14 Порядка регистрации ФСС). Страхователю направляется соответствующее извещение о регистрации и уведомление о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Фонд обязательного медицинского страхования

Организация обязана также зарегистрироваться в качестве страхователя в территориальном фонде по месту нахождения каждого обособленного подразделения (п. 5 Правил регистрации страхователей в территориальном фонде обязательного медицинского страхования при обязательном медицинском страховании, утвержденных постановлением Правительства от 15.09.2005 г. № 570, далее - Правила регистрации в ТФОМС).

Основанием для регистрации является заявление, составленное по форме, указанной в приложении № 1 к Правилам регистрации в ТФОМС. Данное заявление представляется в территориальный фонд в 30-дневный срок с момента создания обособленного подразделения.

Также для регистрации одновременно с заявлением подают копии (засвидетельствованные в нотариальном порядке) следующих документов:

- документы, подтверждающие создание обособленного подразделения (учредительные документы, в которых содержатся сведения о создании обособленного подразделения, или распоряжение (приказ) о создании обособленного подразделения и положение об обособленном подразделении);

- документы, подтверждающие исполнение организацией обязанности по уплате налога, зачисляемого в фонды обязательного медицинского страхования;

- свидетельство о регистрации организации в качестве страхователя в территориальном фонде по месту ее нахождения.

Условия современного рынка заставляют компании, организации, предприятия и т.д. использовать различные возможности и схемы, которые позволяют поднять рентабельность предпринимательства, увеличить прибыль, расширить границы деятельности и т.д. Абсолютно все компании стараются на максимально возможный уровень расширить свои производства, продвинуть продукцию на рынок и т.д.

Одним из способов достижения поставленной цели является создания филиалов организации, которые являются обособленными подразделениями юридического лица. Налоговый кодекс нашего государства обязывает всех предпринимателей вставать на учёт по месту ведения основной деятельности и по месту работы их представительств.

Компания, обладающая филиалами на территории нашей страны, обязана выполнить постановку на учёт в налоговые органы в каждом населённом пункте, где проходит деятельность её представительств (в том случае, если филиалы располагаются в другом регионе, которые отличаются от места ведения деятельности основного предприятия).

Главная информация

Общее понятие

Что это такое? Многие компании не ограничиваются ведением своей деятельности в одном населённом пункте. Они разрастаются по разным городам на огромных расстояниях. В связи с этим налоговое законодательство государства предусматривает возможность официального создания так называемых обособленных подразделений.

Этот термин включает в себя несколько понятий, но наибольшим уровнем популярности пользуется филиалы и представительства. Основное отличие обособленных подразделений юридического лица заключается в их расположении вне места ведения деятельности основной компании.

Исходя из вышеописанных определений, можно сделать вывод о том, что филиал обладает более высокими полномочиями относительно представительства. Это связано с тем, что филиал, в отличие от представительства, может осуществлять всю деятельность основной компании в полном объёме. Представительство же, не может вести никакую юридическую деятельность. Стоит отметить, что филиал может вести только тот вид деятельности, которым занимается основная организация.

Вне зависимости от видов обособленных подразделений, они не являются юридическим лицом. Соответственно, вся ответственность за их деятельность ложится исключительно на основную организацию. Все имущество, использующееся в процессе деятельность обособленного подразделения, также принадлежит компании-владельцу.

Российское законодательство обязывает юридических лиц указывать свои представительства и филиалы во всех учредительных документах. Исходя их этого, следует, что перед созданием обособленного подразделения, компания должна полностью изменить все свои бумаги.

Если рассматривать процесс создания обособленного подразделения в общем, то он состоит их двух этапов:

- Принятие решений о создании филиала или представительства основной компанией или же акционером (в случае если владельцем компании является единственный участник).

- Подача заявления в налоговый орган о регистрации изменений в учредительной документации в связи с открытием обособленного подразделения.

Налоговый орган обязуется рассмотреть поданное заявление и высказать вердикт по нему в течение пяти рабочих дней с даты подачи документа. Изменённая учредительная документация с момента её принятия налоговым органом начинает обладать юридической силой для любых третьих лиц.

Решение открыть обособленное подразделение – это серьёзный шаг для любой организации, так как этот процесс в первое время повлечёт за собой материальные расходы. Следовательно, перед тем, как компания займётся созданием филиала или представительства, она должна взвесить все «за и против», а также выделить финансы из бюджета. Только лишь в этом случае открытие обособленного подразделения будет оправданным и принесёт «плоды» в будущем.

Признаки по закону

Термин «обособленные подразделения» подробно описывается в Налоговом кодексе нашей страны. Помимо этого, там также указаны их основные признаки. В 2019 году, в эпоху инновационных технологий, подробнее ознакомится с данным положением очень легко, достаточно всего лишь воспользоваться возможностями Интернета.

Отдельно стоит лишь сказать о том, что если подразделение компании не удовлетворяет хотя бы одному условию, из всех перечисленных в налоговом кодексе, то оно не является обособленным. Основной критерий, который регламентирует статус подразделения, заключается в его расположении. Оно должно быть отличным от места ведения деятельности основной организации, в иных случаях оно будет считаться обычным подразделением без статуса обособленного.

Как уже было сказано, основное отличие филиала от представительства, заключается в том, что первый может вести юридическую деятельность. Однако помимо перечисленных видов, организация может создавать и другие формы структурных подразделений.

На основании вышеописанной информации можно сделать вывод, что обособленное подразделение – это филиал, представительство и т.д. деятельность, место ведения деятельности которой отличается от главной компании.

Порядок создания

Процедура создания обособленного подразделения можно разделить на несколько основных стадий:

- Принятие решений о формировании филиалов (представительств) собственниками организации, которое оформляется по общепринятому образцу на территории нашего государства.

- Внесение изменений во всю учредительную документацию и её регистрация в налоговом органе.

- Утверждение приказа о создании подразделения.

- Назначение человека на руководящую должность и оформление на него доверенности, которая предоставляет права представления интересов основной организации.

- Материальное обеспечение созданного подразделения (имущество, персонал и т.д.).

Статус обособленного подразделения юридического лица

И налоговый статусы обособленных подразделений существенно отличаются друг от друга. Так, например, в налоговом законодательстве присутствует понятие «обособленное подразделение организации», определение которого подразумевает любое территориальное подразделение, вне зависимости от его местонахождения.

Однако же обособленные подразделения (филиалы, представительства и т.д.) не являются самостоятельными налогоплательщиками, они лишь выполняют основные функции, на которые имеются полномочия. Следовательно, ответственность за уплату налогов, ведение отчётности и т.д. полностью возлагается на головную компанию.

Налоговое законодательство также иногда прибегает к термину «постоянное представительство». В большинстве случаев под этим понимается иностранное подразделение, ведущее свою деятельность на территории нашей страны. Слово «постоянное» подразумевает, что данное представительство располагается в Российской Федерации на постоянной основе.

Прочие действия

Решение об открытии

Права о принятии решений об открытии обособленных подразделений принадлежат руководящему совету организации или же одному руководителю (при единственном участнике). В отличие от старого законодательства, нынешнее не предусматривает регистрацию на государственном уровне.

Подробное заявление обо всех корректировках в учредительной документации организации должно направляться лишь в налоговый орган. Если же подразделение будет открыто без выполнения этой процедуры, то на юридическое лицо накладывается административная ответственность, выраженная в форме предупреждений или же в штрафе размером в пятьдесят минимальных окладов труда.

Самое интересное то, что в положениях Налогового кодекса нет сведений о конкретной информации, которая должна присутствовать в уставе обособленного подразделения. Следовательно, все данные, содержащиеся в нем, вносятся только по решению головной компании.

Рабочее место и регламент

Обособленные подразделения организации должны обладать стационарным рабочим местом.

Оно признается таковым в случае если:

- функционирует больше одного календарного месяца;

- персонал находится непосредственно в нем и прибывает туда с целью ведения профессиональной деятельности;

- работодатель занимается контролем его работы в том или ином виде;

- место служит для реального исполнения персоналом служебных обязанностей;

- с сотрудниками устанавливаются трудовые отношения в определённой форме.

Соответственно, рабочим местом не может являться, например, складские помещения, для деятельности которых не выделено штатного персонала и т.д.

В законодательстве нет конкретных инструкций и требований, согласно которым должен осуществляться процесс создания обособленного подразделения.

Однако большинство организаций используется следующий алгоритм:

- Принятие решений о формировании обособленного подразделения.

- Анализ рабочих мест.

- Выпуск постановления о создании обособленного подразделения.

- Проведения изменений в правилах трудового регламента компании.

- Представление изменённой документации в налоговый орган для получения (код причины постановки на учёт).

Особенности учёта

Каждая компания должна обладать кассой для ведения расчётов. Все поступления денежных средств, вне зависимости от способа расчёта, фиксируются в . Записи в ней осуществляется кассир, непосредственно после совершения денежных манипуляций. Достаточно часто задаётся вопрос: «в силу специфики деятельности конкретной компании, может ли она иметь более одной кассовой книги». Ответ на него – однозначно нет.

Достаточно сильные проблемы для деятельности обособленного подразделения доставляют и Дело в том, что в соответствии с принятым законодательством, они должны обладать хронологической нумерацией. Выполнить это достаточно проблематично, так как возможно возникновение расхождение данных филиалы со сведениями головной компании.

Управление филиалом

По решению руководящего совета головной организации, обособленное подразделение может обладать собственным расчётным счётом в банке. Этот факт не оказывает прямого влияние на правовой статус подразделения.

Филиалы проводят предпринимательскую деятельность от имени головной организации. Соответственно, проводить управленческие манипуляции с филиалом могут органы управления основной компании или же назначенный на управление сотрудник. В этом случае он будет обладать своими полномочиями на срок, указанный в выданной ему доверенности.

Смежные требования

Место нахождения

Требования относительно местонахождения обособленного подразделения достаточно простые. Филиалы или же подразделения должны быть расположены в регионе, отличном от места ведения деятельности головной компании. В противном случае подразделения не будет иметь статус обособленных. Они будут считаться территориальными. Исходя из этого, можно понять то, что филиал или же представительство должно быть поставлено на налоговый учёт по месту деятельности.

Виды, налоги и учёт в фондах

Видов обособленных подразделений достаточно много.

Чаще всего используется три:

- филиал;

- представительство;

- обычное подразделение.

Согласно действующему законодательству, каждая компания обязана становиться на налоговый учёт. Помимо этого, обо всех изменениях они обязаны сообщать в налоговый орган по месту деятельности в течение трёх дней.

Если рассматривать обособленные подразделений, то они также должны становится на учёт в налоговый орган. Однако существует одна особенность: филиалы или же представительства могут использовать системы налогообложения, отличные от головной организации, в частности (упрощённая система налогообложения).

Также стоит отдельно остановить внимание о постановке обособленных подразделений в фондах.

Так для проведения процедуры регистрации в Пенсионном фонде необходим следующий пакет документов:

- сведения о постановке на учёт в налоговом органе;

- уведомление о регистрации в округе, в котором конкретный Пенсионный фонд осуществляет свою деятельность;

- документы, подтверждающие наличие индивидуального банковского счета у подразделения;

- непосредственно само заявление о регистрации.

В то же время для проведения процедуры регистрации в Фондах социального страхования требуемый пакет документов изменяется.

Он должен включать в себя:

- сведения о государственной регистрации;

- сведения о становлении на учёт в налоговой;

- информацию о регистрации в Фонде социального страхования основной организации;

- постановление об открытии обособленного подразделения;

- заявление о регистрации;

- информацию, подтверждающую наличие собственного банковского счета;

- письмо Росстата.

Сроки и документация

Перед началом процесса регистрации обособленного подразделения, компании требуется собрать три различных пакета документов:

Подача каждого из заявлений должна быть выполнена в течение определённого срока:

Прочие юридические нормы

Заявление о регистрации обособленного подразделения, подаваемое в налоговый орган должно включать в себя подтверждение следующих фактов:

- решение о внесении корректировок в учредительную документацию;

- подробное описание изменений;

- справка, подтверждающая уплату .

Данные документы могут быть отправлены в налоговый орган с помощью услуг почтовых компаний или же предоставлены лично уполномоченным лицом. Процедура регистрации проходит в течение 5-7 рабочих дней с даты подачи соответствующего заявления.

В отличие от индивидуальных предпринимателей юридические лица (далее по тексту - ЮЛ) вправе создавать свои обособленные подразделения (далее по тексту — ОП) для различных целей. Законодательство России подробно регламентирует условия и порядок их создания. В данной статье мы ответим на возможные вопросы, возникающие при создании соответствующих подразделений на практике.

Что такое обособленное подразделение организации

Для ответа на этот вопрос вначале надлежит разобраться с соответствующим понятием. Определение данного понятия приводится в пункте 2 статьи 11 Налогового кодекса РФ .

Согласно указанной норме основными признаками ОП являются:

- различие адресов мест нахождения ЮЛ и ОП. Финансовое ведомство России отмечает, что обособленность филиала (представительства) от ЮЛ имеет место в случае, если адреса ОП и ЮЛ различны (Письмо от 18 августа 2015 года № 03-02-07/1/47702);

- наличие по месту нахождения ОП стационарных рабочих мест (далее по тексту — СРМ). Организованное ЮЛ рабочее место должно функционировать не менее 1 месяца.

Если подразделение установленным критериям не соответствует, оно не признается обособленным подразделением. Что это в таком случае - предмет отдельного рассмотрения, но такая структура не подпадает под понятие ОП в смысле, придаваемом ему законодательством. Следовательно, отсутствует необходимость отражения такого структурного образования в ЕГРЮЛ.

Виды обособленных подразделений

Представительство

Направлениями деятельности представительства ЮЛ являются представление интересов организации и их защита (). Как видим, наименование структуры в полном объеме соответствует предназначению указанного ОП.

Учитывая понятие ОП и направления деятельности представительства, можно сформулировать его основные признаки:

- расположение по адресу, отличному от адреса головной организации;

- осуществление функций по представлению интересов ЮЛ и их защите.

Представительство не является ЮЛ, его руководитель действует на основании доверенности от головной организации, а само представительство - на основании соответствующего регламентирующего положения, утвержденного создавшей его организацией.

Представительство может, к примеру, осуществлять рекламную функцию ЮЛ, поиск клиентов для ЮЛ в различных регионах и т.п.

Филиал

Еще один вид обособленного структурного подразделения — это филиал.

Несмотря на более обширный по сравнению с представительством спектр полномочий, филиал самостоятельной организацией также не является.

Правовое основание деятельности аналогично представительству:

- директор филиала получает назначение и доверенность в головной организации;

- филиал действует на основании принятого головной организацией положения.

Важно!

Руководитель ОП получает доверенность действовать от имени организации, а не от имени ОП, т.к. правовой статус обособленного подразделения не позволяет его руководителю признаваться единоличным исполнительным (либо иным) органом юридического лица (т. е. головной организации).

Информация о филиалах и представительствах отражается в Едином государственном реестре юридических лиц, откуда попадает в налоговые органы с целью учета.

Если стационарные рабочие места не организованы, то ОП не возникает.

Под созданием стационарного рабочего места понимаются организация условий для осуществления трудовой функции работника, а также непосредственно осуществление трудовой деятельности (Письмо Минфина России от 01 марта 2012 года № 03-02-07/1-50 , ).

Если стационарное рабочее место создано, то не имеет значения, сколько именно времени работник исполняет должностные обязанности на этом месте (Письмо Минфина России от 18 января 2012 года № 03-02-07/1-20).

Выяснив, что обособленное структурное подразделение юридического лица - это филиал или представительство, действующие на основании специальных положений и не являющиеся ЮЛ, переходим к рассмотрению формальностей, необходимых при создании ОП.

В каких случаях открывается обособленное подразделение

Как уже отмечалось, случаи, влекущие необходимость создания ОП, могут быть различными.

К примеру, головная организация, зарегистрированная в городе федерального значения, осуществляет оптовую торговлю в различных субъектах Российской Федерации. Для торговли в соответствующих регионах ей необходимы организация складских помещений и трудоустройство наемных работников, осуществляющих контроль за сохранностью товаров на местах. Если для этого создаются стационарные рабочие места на срок более чем на 1 месяц, у ЮЛ возникают необходимость создания ОП и, как следствие, обязанность по его регистрации в налоговых органах.

Создание обособленного подразделения НК РФ связывает с необходимостью постановки его на учет в Инспекции Налоговой службы России по месту нахождения каждого ОП (пункт 1 статьи 83 Налогового кодекса РФ).

Как следует из Письма Финансового ведомства от 11 декабря 2015 года № 03-02-07/1/72669 , если несколько ОП созданы ЮЛ в одном муниципальном образовании, то постановку на учет надлежит осуществить по месту нахождения одного из ОП по усмотрению ЮЛ.

Согласно пункту 3 статьи 83 Налогового кодекса РФ постановка на учет по месту нахождения филиала или представительства ЮЛ осуществляется на основании сведений, содержащихся в ЕГРЮЛ.

В иных случаях, когда ОП не является филиалом или представительством, подпункт 3 пункта 2 статьи 23 Налогового кодекса РФ предписывает организациям уведомлять о создании ОП ИФНС России по месту нахождения ЮЛ в течение одного месяца со дня создания ОП.

Только что созданное ООО довольно часто не имеет собственного или арендованного офиса и числится только по юридическому адресу. Это может быть домашний адрес руководителя (учредителя) или адрес с почтово-секретарским обслуживанием. Пока еще реальная деятельность не ведется, а предназначенная для ООО корреспонденция, особенно от официальных органов, доходит своевременно, такая ситуация нормальна. Но, рано или поздно, ООО начинает работать, а значит, должно где-то «материализоваться» в пространстве.

Ответы на любые вопросы по регистрации ООО и ИП вы можете получить, воспользовавшись услугой бесплатной консультации по регистрации бизнеса :

Иногда характер деятельности позволяет вести бизнес из дома или при помощи удаленных работников, но если ООО открывает магазин, склад, офис, производственное помещение или каким-то другим образом начинает вести деятельность по адресу, отличному от юридического адреса, то надо создавать и регистрировать обособленное подразделение .

Здесь есть важное условие - критерием создания именно обособленного подразделения является наличие хотя бы одного стационарного рабочего места , а оно признается таким, если создано на срок более одного месяца. Понятие рабочего места есть в Трудовом кодексе (ст. 209), из чего можно сделать вывод, что:

- с работником должен быть заключен трудовой договор;

- рабочее место находится под контролем работодателя;

- работник постоянно находится в этом месте в соответствии со своими служебными обязанностями.

Исходя из этого, склад для хранения, на котором нет постоянного работника, не будет считаться обособленным подразделением. Не считаются им и вендинговые аппараты, платежные терминалы, банкоматы и т.п. Дистанционные (удаленные) работники также не подпадают под понятие «стационарного рабочего места», поэтому заключение с ними трудовых договоров не требует создания обособленного подразделения.

Обращаем ваше внимание, что индивидуальные предприниматели не должны создавать и регистрировать обособленные подразделения . ИП могут вести деятельность на всей территории РФ, независимо от места государственной регистрации. Если они работают на режиме ЕНВД или купили патент, то должны только дополнительно встать на налоговый учет по месту ведения деятельности.

Каким должно быть обособленное подразделение, чтобы организация имела право на УСН

Статья 346.12 НК РФ запрещает применять льготную упрощенную систему налогообложения организациям, имеющим филиалы (требование об отсутствии представительства уже отменено). Разумеется, возникает вопрос - как оформить обособленное подразделение, чтобы оно не было признано филиалом, а организация при этом сохранила право на ? Чтобы разобраться в этом, придется обратиться к положениям трех кодексов: Налогового, Гражданского и Трудового:

- Налоговый кодекс (ст. 11) дает понятие обособленного подразделения организации как «…любого территориально обособленного от нее подразделения, по месту нахождения которого оборудованы стационарные рабочие места». Характеристику видов обособленного подразделения НК РФ при этом не дает.

- Гражданский кодекс (ст. 55) характеризует обособленное подразделение только в виде представительства и филиала . То есть, из этих положений тоже неясно, какими еще, кроме представительства и филиала, могут быть обособленные подразделения.

- Трудовой кодекс (ст. 40) указывает, что «…коллективный договор может заключаться в организации в целом, в ее филиалах, представительствах и иных обособленных структурных подразделениях ». Таким образом, только здесь можно увидеть, что обособленные подразделения могут быть какими-то иными, кроме филиала и представительства.

В результате, мы имеем дело с каким-то неуловимым понятием иного обособленного подразделения, поэтому при создании такого подразделения надо просто избегать критериев, которые характеризуют его как филиал или представительство. Характеристики эти в законе более чем скудные:

- представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту;

- филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительств;

- представительства и филиалы не являются юридическими лицами, а сведения о них должны быть указаны в ЕГРЮЛ, а значит, и в уставе организации.

Мы не случайно так подробно разбираемся в этом вопросе, потому что несоответствие этим требованиям (иногда неявное) может лишить организацию возможности работать на УСН, причем неожиданно. Например, руководитель считает, что созданное обособленное подразделение не является филиалом, поэтому организация продолжает работать на упрощенной системе, хотя уже не имеет на это права.

В таких случаях организация будет признана работающей на с начала того квартала, в котором было создано обособленное подразделение, имеющее признаки филиала. А потеря права на ведет к необходимости начислить все налоги общего режима: налог на прибыль, налог на имущество, НДС, и именно с последним может возникнуть больше всего проблем. НДС надо начислить со стоимости всех реализованных товаров, работ и услуг за текущий квартал, а если покупатель или заказчик откажутся его доплачивать, то налог придется платить за счет собственных средств.

Признаки филиала и представительства

Учитывая, к каким неприятным последствиям для плательщика УСН может привести признание обособленного подразделения филиалом, надо знать, какими могут быть его признаки:

- Факт создания и начала деятельности филиала или представительства отражается в уставе ООО (с 2016 года это делать необязательно).

- Головная организация утвердила положение о филиале или представительстве.

- Назначен руководитель обособленного подразделения, который действует по доверенности.

- Разработаны внутренние нормативные документы, регламентирующие деятельность обособленного подразделения, как филиала или представительства.

- Филиал или представительство представляет интересы головной организации перед третьими лицами и защищает ее интересы, например, в суде.

Таким образом, чтобы сохранить право на УСН, надо следить, чтобы созданное обособленное подразделение не имело указанных признаков филиала. Кроме того, нужно указать в Положении об обособленном подразделении, что оно не имеет статуса филиала или представительства и не ведет хозяйственную деятельность организации в полном объеме (например, магазин занимается только хранением, продажей и доставкой товаров). Создание обособленного подразделения находится в компетенции руководителя ООО, в устав сведения об этом вносить не обязательно.

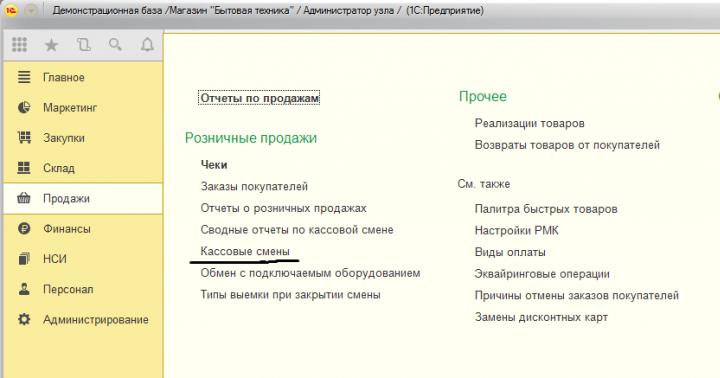

Сообщаем в налоговую инспекцию об открытии обособленного подразделения

Согласно статье 83(1) НК РФ организации должны вставать на налоговый учет по месту нахождения каждого своего обособленного подразделения. Дополнительное требование сообщать в налоговую инспекцию обо всех обособленных подразделениях (в месячный срок) и об изменениях сведений о них (в трехдневный срок) установлено статьей 23(3) НК РФ.

Таким образом, при создании обособленного подразделения (не являющегося филиалом или представительством) ООО должно:

- сообщить об этом в свою налоговую инспекцию , утвержденной приказом ФНС России от 09.06.2011 № ММВ-7-6/362@;

- встать на налоговый учет по месту нахождения этого подразделения, если оно создано на территории, подведомственной не той налоговой инспекции, в которой зарегистрирован головной офис.

Налоговая инспекция по месту регистрации головного офиса, в которую было подано сообщение№ С-09-3-1, сама сообщает об этом факте в ФНС по месту нахождения созданного обособленного подразделении (ст. 83(4) НК РФ), то есть от ООО не требуется самостоятельно вставать на учет.

Если несколько обособленных подразделений находятся в одном муниципальном образовании, но на территориях, подведомственных разным налоговым инспекциям, постановка на учет может быть осуществлена по месту нахождения одного из обособленных подразделений, по выбору организации. Например, если в одном городе у ООО открыто несколько магазинов на территориях разных ФНС, не надо вставать на учет в каждую из них, можно выбрать какую-то одну инспекцию, указав этот выбор в сообщении.

При изменении адреса обособленного подразделения его не надо закрывать и открывать заново (такая обязанность существовала до сентября 2010 года), а только подать сообщение в налоговую инспекцию по месту учета подразделения с указанием нового адреса.

Постановка на учет в фондах

Ранее регистрация в Пенсионном фонде при открытии обособленного подразделения проводилась на основании заявления ООО, сейчас эти данные автоматически передает налоговая инспекция. Однако обязанность самостоятельно становится на учет в ФСС осталась.

Для регистрации в ФСС подают нотариально заверенные копии:

- свидетельства о постановке на налоговый учет;

- свидетельства о государственной регистрации юридического лица или листа записи ЕГРЮЛ;

- извещение о регистрации в качестве страхователя головного организации, выданное региональным отделением ФСС;

- информационного письма службы государственной статистики (Росстата);

- уведомления о постановке на налоговый учет обособленного подразделения;

- приказа об открытии, Положения об обособленном подразделении, документы, подтверждающие наличие у обособленного подразделения отдельного баланса и расчетного счета;

- оригинал .

Платить единый упрощенный налог и страховые взносы за работников, занятых в обособленном подразделении, надо по месту регистрации головной организации, а НДФЛ с этих работников надо удерживать по месту нахождения обособленного подразделения.

Ответственность за нарушение порядка регистрации обособленного подразделения

Нарушение сроков подачи сообщений и заявлений о регистрации обособленного подразделения влечет за собой следующие штрафы:

- нарушение срока подачи заявления о постановке на учет - 10 тысяч рублей (ст. 116 НК РФ);

- ведение деятельности обособленным подразделением без постановки на учет - штраф в размере 10 процентов от доходов, полученных в результате такой деятельности, но не менее 40 тысяч рублей (ст. 116 НК РФ);

- нарушение срока регистрации в ФСС - 5 тысяч рублей или 10 тысяч рублей, если нарушение длится более 90 календарных дней (ст. 19 № 125-ФЗ от 24.07.98).

План действий при создании обособленного подразделения

- Определиться, что организация создает обособленное подразделение, не являющееся филиалом или представительством (т.к. у них другой порядок регистрации).

- Убедиться, что созданное рабочее место является стационарным, то есть создано на срок более месяца, работник присутствует на нем постоянно, и это связано с выполнением им служебных обязанностей. Если работник дистанционный, создавать обособленное подразделение не требуется.

- В месячный срок после создания стационарного рабочего места сообщить в налоговую инспекцию, где ООО состоит на учете, о создании обособленного подразделения по форме № С-09-3-1.

- В течение 30 дней встать на учет в фонд социального страхования.

- При необходимости сообщать в трехдневный срок об изменении адреса или наименования обособленного подразделения в ФНС по месту учета подразделения по форме № С-09-3-1.

Понятие «обособленное подразделение» используется как в Гражданском кодексе, так и в Налоговом.

Во избежание ошибок при применении указанного понятия для целей налогообложения (в частности, при расчете налога на прибыль) целесообразно выявить различия между понятием «обособленное подразделение юридического лица», используемым в ГК РФ, и понятием «обособленное подразделение организации», используемым в НК РФ.

Гражданское законодательство

В соответствии с п. 1ст. 55 ГК РФ представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту. Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства (п. 2 ст. 55 ГК РФ). Таким образом, представительства и филиалы являются двумя различными видами (разновидностями) обособленных подразделений юридического лица, расположенных вне места его нахождения и либо представляющих интересы юридического лица и осуществляющих их защиту, либо осуществляющих все его функции или их часть, в том числе функции представительства. Других видов обособленных подразделений юридического лица в ГК РФ не определено, то есть их перечень закрыт.

Обратите внимание!

Понятия «подразделение» и «обособленное подраз деление» в ГК РФ не определены.

Учитывая положения п. 1 и 2 ст. 55 ГК РФ, можно выделить два признака представительства:

- расположение вне места нахождения юридического лица;

- осуществление функций организации.

Различие между представительством и филиалом состоит в том, что они осуществляют различные функции организации. Филиал может осуществлять все ее функции, а представительство только некоторые (представляет интересы организации и осуществляет их защиту). Это означает, что представительство по существу является одним из видов филиала.

Общий признак обоих разновидностей обособленных подразделений юридического лица — их обособленность. Очевидно, что под обособленностью подразделения юридического лица понимается его расположение вне места нахождения этого юридического лица. Из п. 1 и 2 ст. 55 ГК РФ можно сделать вывод, что основным при-

знаком обособленного подразделения организации является его расположение вне места нахождения самой организации.

Каков же статус указанных обособленных подразделений? В соответствии с п. 3 ст. 55 ГК РФ представительства и филиалы не являются юридическими лицами. Они наделяются имуществом юридическим лицом, их создавшим, и действуют на основании им же утвержденных положений. Руководители представительств и филиалов назначаются руководством юридического лица и действуют на основании его доверенности. Представительства и филиалы должны быть указаны в учредительных документах создавшего их юридического лица.

Таким образом, из указанного пункта можно сделать вывод, что к необходимым атрибутам любого обособленного подразделения относятся:

—наличие имущества;

—положение о подразделении;

—руководитель;

—указание на наличие подразделения в учредительных документах организации.

Так какие же свои структурные подразделения организация должна отнести к обособленным подразделениям и указать в учредительных документах? При ответе на этот вопрос следует иметь в виду следующее.

Понятие «расположение вне места нахождения» в ГК РФ не определено. В данном случае, очевидно, речь идет о том, что место нахождения обособленного подразделения юридического лица не совпадает с местом нахождения самого юридического лица. Согласно п. 2 ст. 54 ГК РФ место нахождения юридического лица определяется местом его государственной регистрации. Таким образом, место нахождения юридического лица совпадает с местом нахождения его постоянно действующего исполнительного органа, а в случае отсутствия постоянно действующего исполнительного органа — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности. При этом только в случае отсутствия постоянно действующего исполнительного органа место нахождения юридического лица совпадает с местом нахождения иного органа или лица, имеющих право действовать от имени юридического лица без доверенности. При определении места государственной регистрации юридического лица следует руководствоваться Законом от 08.08.2001 №129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Подпунктами «в» и «н» п. 1 ст. 5 Закона №129-ФЗ установлено, что в Едином государственном реестре юридических лиц содержатся, в частности, следующие сведения о юридическом лице:

—адрес (место нахождения) постоянно действующего исполнительного органа юридического лица (в случае отсутствия постоянно действующего исполнительного органа юридического лица — иного органа или лица, имеющих право действовать от имени юридического лица без доверенности), по которому осуществляется связь с юридическим лицом (подп. «в»);

—сведения о филиалах и представительствах юридического лица (подп. «н»).

При этом место нахождения обособленного подразделения юридического лица не должно совпадать с местом нахождения самого юридического лица.

Итак, Законом определено место нахождения организации (подп. «в» п. 1 ст. 5), а место нахождения обособленного подразделения организации не определено.

Можно предположить, учитывая положения п. 3 ст. 55 ГК РФ, что под местом нахождения обособленного подразделения юридического лица понимается место нахождения либо имущества указанного подразделения, либо его руководителя. Очевидно, что понятие «место нахож дения» совпадает с понятием «адрес», а именно с почтовым адресом.

Если, к примеру, адрес постоянно действующего исполнительного органа юридического лица (завода) — г. Ивановск, улица Иванова, дом 1, корпус 1; адрес цеха № 1 завода — г. Ивановск, улица Иванова, дом 1, корпус 2; адрес цеха № 2 завода — г. Ивановск, улица Иванова, дом 1, корпус 3, то указанные цехи могут рассматриваться в качестве обособленных подразделений указанной организации (завода). Но должны ли они рассматриваться в качестве таковых в обязательном порядке и, следовательно, перечисляться в учредительных документах?

Из ст. 55 ГК РФ можно сделать вывод, что отнесение организацией своего структурного подразделения к обособленным подразделениям является правом этой организации. Тем не менее в случае, когда структурное подразделение, которое расположено вне места ее нахождения (необходимый признак обособленного подразделения), отнесено организацией к обособленным подразделениям, оно должно быть поименовано в ее учредительных документах в обязательном порядке.

Как определить, что есть «постоянно действующие ис полнительные органы юридического лица» ?Какие иные органы и лица имеют право действовать от имени юридического лица без доверенности?

В первой части ГК РФ понятие «исполнительные орга ны юридического лица» используется в статьях, посвященных управлению организациями только трех определенных видов — общество с ограниченной ответственностью (ООО), акционерное общество (АО), производственный кооператив.

В ООО создается исполнительный орган (коллегиальный и (или) единоличный), осуществляющий текущее ру ководство деятельностью общества и подотчетный общему собранию его участников. Единоличный орган управления может быть избран и не из числа участников общества (п. 1 ст. 91 ГК РФ). Компетенция органов управления обществом, а также порядок принятия ими решений и выступления от имени общества определяются в соответствии с ГК РФ, Законом об обществах с ограниченной ответственностью и Уставом общества (п. 2 ст. 91 ГК РФ). Таким образом, в одном обществе может одновременно функционировать два исполнительных органа (коллегиальный и единоличный).

Сведения об исполнительных органах 000 содержатся в его учредительных документах. Учредительные документы общества с ограниченной ответственностью должны содержать (помимо сведений, указанных в п. 2 ст. 52 ГК РФ):

1)условия о размере уставного капитала общества; долей каждого из участников;

2)о размере, составе, сроках и порядке внесения вкладов участниками;

3)об ответственности участников за нарушение обязанностей по внесению вкладов;

4)о составе и компетенции органов управления обществом и порядке принятия ими решений (в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов);

5)иные сведения, предусмотренные Законом об обществах с ограниченной ответственностью (п. 2 ст. 89 ГК РФ).

Исполнительный орган АО может быть коллегиальным (правление, дирекция) и (или) единоличным (директор, генеральный директор). Он осуществляет текущее руководство деятельностью общества и подотчетен совету директоров (наблюдательному совету) и общему собранию акционеров. По решению общего собрания акционеров полномочия исполнительного органа общества могут быть переданы по договору другой коммерческой организации или индивидуальному предпринимателю (управляющему) (п. 3 ст. 103 ГК РФ). Компетенция органов управления акционерным обществом, а также порядок принятия ими решений и выступления от имени общества определяются в соответствии с ГК РФ Законом об акционерных обществах и Уставом общества (п. 4 ст. 103 ГКРФ).

Таким образом, в качестве исполнительного органа акционерного общества могут выступать:

—коллегиальный исполнительный орган (правление, дирекция) и (или) единоличный исполнительный орган (директор, генеральный директор);

—коммерческая организация или индивидуальный предприниматель (управляющий), которым по договору переданы полномочия исполнительного органа.

Следовательно, в одном акционерном обществе одновременно может функционировать два исполнительных органа (коллегиальный и единоличный). Сведения о составе и компетенции органов управления акционерным обществом содержатся в уставе названного общества.

Устав акционерного общества помимо сведений, указанных в п. 2 ст. 52 ГК РФ, должен содержать условия:

—о размере уставного капитала общества;

—о правах акционеров;

— о составе и компетенции органов управления обществом и порядке принятия ими решений (в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов) (п. 3 ст. 98 ГК РФ).

Исполнительными органами производственного коо ператива являются правление и (или) его председатель. Они осуществляют текущее руководство деятельностью кооператива и подотчетны наблюдательному совету и общему собранию членов кооператива. Членами наблюдательного совета и правления кооператива, а также председателем кооператива могут быть только члены кооператива (ст. 110 ГК РФ). Компетенция органов управления кооперативом и порядок принятия ими решений определяются законодательством и уставом кооператива (п. 2 ст. 110 ГК РФ).

Таким образом, в качестве исполнительных органов производственного кооператива могут выступать правление и (или) его председатель. Следовательно, в одном производственном кооперативе одновременно может функционировать два исполнительных органа (правление и (или) его председатель). Сведения об исполнительных органах производственного кооператива содержатся в его Уставе.

Устав кооператива должен содержать (помимо сведений, указанных в п. 2 ст. 52 ГК РФ):

1) условия о размере паевых взносов членов кооператива;

2) о составе и порядке внесения паевых взносов членами кооператива и их ответственности за нарушение обязательства по внесению паевых взносов;

3) о характере и порядке трудового участия его членов в деятельности кооператива и их ответственности за нарушение обязательства по личному трудовому участию;

4) о порядке распределения прибыли и убытков кооператива;

5) о размере и условиях субсидиарной ответственности его членов по долгам кооператива;

6) о составе и компетенции органов управления кооперативом и порядке принятия ими решений (в том числе о вопросах, решения по которым принимаются единогласно или квалифицированным большинством голосов) (п. 2 ст. 108 ГК РФ).

Обратите внимание!

Понятие «постоянно действующий исполнительный орган юридического лица» в ГК РФ не определено (в первой части ГК РФ это понятие используется только в п. 2 ст. 54 ГК РФ).

Это понятие отсутствует также и в Законе от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственно стью», Законе от 26.12.95 № 208-ФЗ «Об акционерных обществах» и Законе от 08.05.95 № 41-ФЗ «О производ ственных кооперативах». При этом, как изложено выше, в названных организациях допускается функционирование нескольких исполнительных органов юридического лица. В этой связи возникает проблема выделения постоянно действующего исполнительного органа юридического лица.

В соответствии с п. 1 ст. 53 ГК РФ юридическое лицо приобретает гражданские права и принимает на себя гражданские обязанности через свои органы, действующие в

соответствии с законом, иными правовыми актами и учредительными документами. Порядок назначения или избрания органов юридического лица определяется законом и учредительными документами.

Это может означать, что если порядок отнесения исполнительного органа юридического лица к «постоянно действующим исполнительным органам» не установлен законом, то установить этот порядок вправе сама организация, при этом он должен быть отражен в ее учредительных документах.

В случае если порядок назначения или избрания постоянно действующего исполнительного органа (он может быть только один) не определен ни законом, ни учредительными документами, то на основании подп. «в» п. 1 ст. 5 Закона № 129-ФЗ под местом нахождения организации следует понимать адрес (место нахождения) иного органа или лица, имеющих право действовать от имени юридического лица без доверенности, по которому осуществляется связь с юридическим лицом. Какие же это иные органы и лица? Их круг очерчен в ст. 53 ГК РФ.

Положения п. 1 указанной статьи приведены выше. Но кроме этих положений, важно учитывать следующее. В предусмотренных законом случаях юридическое лицо может приобретать гражданские права и принимать на себя гражданские обязанности через своих участников (п. 2 ст. 53 ГК РФ). Лицо, которое в силу закона или учредительных документов юридического лица выступает от его имени, должно действовать в интересах представляемого им юридического лица добросовестно и разумно. Оно обязано по требованию учредителей (участников) юридического лица, если иное не предусмотрено законом или договором, возместить убытки, причиненные им юридическому лицу (п. 3 ст. 53 ГК РФ).

При применении нормы, установленной подп. «н» п. 1 ст. 5 Закона № 129-ФЗ, в связи с тем, что Законом не установлен перечень содержащихся в ЕГРЮЛ сведений о филиалах и представительствах юридического лица, возникает вопрос: относится ли к указанным сведениям информация о месте их нахождения? Из Закона не следует, что эти сведения являются обязательными. Таким образом, возможны случаи отсутствия в ЕГРЮЛ информации о месте нахождения филиалов и представительств юридического лица.

В соответствии с п. 2 ст. 52 ГК РФ в учредительных документах юридического лица должны содержаться:

—наименование юридического лица,

—место его нахождения,

—порядок управления деятельностью юридического лица,

—другие сведения, предусмотренные Законом для юридических лиц соответствующего вида.

При этом п. 3 указанной статьи предусмотрено, что изменения учредительных документов приобретают силу для третьих лиц с момента их государственной регистрации, а в случаях, установленных Законом, — с момента уведомления органа, осуществляющего государственную регистрацию, о таких изменениях. Однако юридические лица и их учредители (участники) не вправе ссылаться на отсутствие регистрации таких изменений в отношениях с третьими лицами, действовавшими с учетом этих изменений.

Таким образом, если для юридических лиц соответствующего вида Законом не предусмотрено, что в учредительных документах юридического лица должны содержаться сведения о месте нахождении его филиалов и представительств, организация вправе не приводить эти сведения в своих учредительных документах. Следовательно, в некоторых случаях даже в учредительных документах организации можно не обнаружить адресов обособленных подразделений организации.

Попутно возникает еще один существенный вопрос: какие документы юридического лица являются учредительными? Пунктом 1 ст. 52 ГК РФ предусмотрено, что юридическое лицо действует на основании Устава, либо учредительного договора и Устава, либо только учредительного договора. В случаях, предусмотренных Законом, юридическое лицо, не являющееся коммерческой организацией, может действовать на основании общего положения об организациях данного вида. Учредительный договор юридического лица заключается, а Устав утверждается его учредителями (участниками). Юридическое лицо, созданное в соответствии с ГК РФ одним учредителем, действует на основании Устава, утвержденного этим учредителем. Таким образом, сведения о месте нахождения обособленных подразделений могут содержаться в вышеперечисленных документах.

Налоговое законодательство

Согласно п. 2 ст. 11 НК РФ для целей Налогового кодекса используется, в частности, следующее понятие: «обособленное подразделение организации — любое терри ториально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабо чие места». Признание обособленного подразделения организации таковым производится независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение. При этом рабочее место считается стационарным, если оно создается на срок более одного месяца.

Кроме того, в указанном пункте определено понятие «место нахождения обособленного подразделения российской организации» (место осуществления этой организацией деятельности через свое обособленное подразделение).

Под обособленным подразделением организации понимается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы рабочие места, созданные на срок более одного месяца. При этом под местом нахождения обособленного подразделения российской организации понимается не место, по которому оборудованы стационарные рабочие места, а место осуществления этой организацией деятельности.

Итак, понятие «обособленное подразделение организации» раскрывается с помощью следующих понятий:

—территориальная обособленность,

—рабочее место,

—оборудованное рабочее место.

Понятие «территориальная обособленность подразде ления» и в НК РФ и в ГК РФ отсутствует. В первую очередь следует определить понятие «территориальная обособ ленность». Толковый словарь русского языка 1 определяет соответствующие слова, в частности, следующим образом и приводит примеры использования этих слов:

территория — ограниченное земельное пространство (территория завода);

обособленный — стоящий особняком, отдельный (занимать обособленное положение).

При этом «пространство» определено, в частности, как:

1) протяженность, место, не ограниченное видимыми пределами (степные пространства);

2) промежуток между чем-нибудь, место, где что-нибудь вмещается (свободное пространство между окном и дверью).

Таким образом, «пространство» может определяться как место, которое ограничено видимыми пределами, поскольку, определяя территорию, мы говорим об ограниченном пространстве.

Следовательно, в НК РФ имеется в виду, что организация и его обособленное подразделение находятся на различных территориях (ограниченных земельных пространствах), то есть на различных (несмежных) земельных участках.

Например, если на одном земельном участке находится не только постоянно действующий исполнительный орган организации, являющейся заводом (заводоуправление), но и множество заводских строений (цехов), то эти цехи не могут быть признаны обособленными подразделениями организации. Однако в случае, если другая часть цехов завода находится на другом (несмежном) земельном участке (между этими участками располагается, например, жилой квартал), то вся эта другая часть цехов признается обособленным подразделением организации.

Обратите внимание!

В главе 25 «Налог на прибыль организации» кроме понятия «территория» используется понятие «аквато рия».

Так, в соответствии с п. 3 ст. 261 НК РФ порядок, предусмотренный указанным пунктом, применяется к расходам на освоение природных ресурсов, относящимся к части территории (акватории), предусмотренной соответствующей лицензией. При этом налогоплательщик должен вести раздельный учет таких расходов по соответствующей части территории (акватории).

Подпунктом 1 п. 2 ст. 308 НК РФ предусмотрено, что продолжение или возобновление после перерыва работ на строительном объекте после подписания акта, указанного в п. 3 названной статьи, приводит к присоединению срока ведения продолжающихся или возобновленных работ и перерыва между работами к совокупному сроку существования строительной площадки только в случае, если территория (акватория) возобновленных работ является территорией (акваторией) прекращенных ранее работ или вплотную примыкает к ней.

Расходы на освоение природных ресурсов, предусмотренные п. 1 ст. 261 НК РФ, отражаются в аналитических регистрах налогового учета обособленно по каждому участку недр (месторождению) или участку территории (акватории), отраженному в лицензионном соглашении на логоплательщика (лицензии на право пользования недрами) (п. 2 ст. 325 НК РФ).

К сведению!

Согласно вышеназванному толковому словарю ак ватория — поверхность водного пространства, водо ема; водный участок (акватория порта, акватория Ми рового океана).

Таким образом, в главе 25 НК РФ речь идет как о земельных, так и о водных участках и, следовательно, о территориальной и экваториальной обособленности. Это означает, в частности, что нефтедобыча, ведущаяся организацией на различных участках акватории, ведется ее различными обособленными подразделениями.

Остается определить еще понятия «рабочее место» и «оборудованное рабочее место», содержащиеся в определении обособленного подразделения организации. Указанные понятия в НК РФ не определены.

Что же понимать под «рабочим местом», используя понятие «обособленное подразделение» в целях налогообложения? В соответствии с п. 1 ст. 11 НК РФ институты, понятия и термины гражданского, семейного и других отраслей законодательства РФ, используемые в НК РФ, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ.

Понятие «рабочее место» связано с трудовыми отношениями и должно применяется в том значении, в каком оно используются в трудовом законодательстве. Статьей 209 ТК РФ определено, что рабочее место — место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя. Таким образом, это понятие не связывается с наличием какого-либо имущества (в том числе амортизируемого), необходимого, в частности, для проведения работы. При этом обращаем внимание на то, что ТК РФ не уточняет, что подразумевается под контролем работодателя.

Что понимать под «оборудованными рабочими места ми»! Ответ на этот вопрос имеет значение, в частности, при определении даты создания рабочего места (например, если организация арендует производственное помещение). Согласно ст. 22 ТК РФ работодатель обязан, в частности, обеспечивать работников оборудованием, инструментами, технической документацией и иными средствами, необходимыми для исполнения ими трудовых обязанностей. Кроме того, ст. 163 ТК РФ предусмотрено, что работодатель обязан обеспечить нормальные условия для выполнения работниками норм выработки. К таким условиям, в частности, относятся исправное состояние помещений, сооружений, машин, технологической оснастки и оборудования.

В этой связи под оборудованием рабочего места следует понимать обеспечение (работодателем) работников помещением, сооружениями, машинами, технологической оснасткой, оборудованием, инструментами, технической документацией и иными средствами, необходимыми для исполнения ими трудовых обязанностей.

Понятие используется в нескольких статьях главы 25 НК РФ. В частности, в соответствии с первой частью ст. 275.1 налогоплательщики, в состав которых входят обособленные под разделения, осуществляющие деятельность, связанную с использованием объектов обслуживающих производств и хозяйств, определяют налоговую базу по указанной деятельности отдельно от налоговой базы по иным видам деятельности.

При этом отметим следующее: п. 25 ст. 1 Закона от 06.06.2005 № 58-ФЗ «О внесении изменений в часть вто рую Налогового кодекса Российской Федерации и некото рые другие законодательные акты Российской Федерации о налогах и сборах» (далее — Закон) в ст. 275.1 Кодекса в части первой слово «обособленные» исключено. Указанный пункт вступит в силу с 1 января 2006 года (п. 1 ст. 8 названного Закона).

Особенности уплаты налога налогоплательщиками, имеющими обособленные подразделения, устанавливаются ст. 288 НК РФ (п. 3 ст. 287 НК РФ). Уплата авансовых платежей, а также сумм налога, подлежащих зачислению в доходную часть бюджетов субъектов РФ и бюджетов муниципальных образований, производится налогоплательщиками — российскими организациями по месту нахождения организации, а также по месту нахождения каждого из ее обособленных подразделений исходя из доли прибыли, приходящейся на эти обособленные подразделения. Пунктом 1 ст. 289 НК РФ установлено, что налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения соответствующие налоговые декларации в порядке, определенном указанной статьей.

Имейте ввиду!

Под постоянным представительством иностранной организации в РФ понимается филиал, представитель ство, отделение, бюро, контора, агентство, любое дру гое обособленное подразделение или иное место дея тельности этой организации, через которое организация регулярно осуществляет предпринимательскую деятельность на территории Российской Федерации.

При применении понятия «обособленное подразделе ние организации» для целей налогообложения прибыли возникают, в частности, следующие вопросы.

Может ли являться обособленным подразделением организации любое территориально обособленное от нее подразделение, по месту нахождения которого оборудовано одно стационарное рабочее место?

Создается ли обособленное подразделение организации в случае, если по месту нахождения территориально обособленного от нее подразделения стационарные рабочие места оборудованы, но не заняты работниками? То есть соответствующие трудовые отношения между работником этого подразделения и работодателем возникли позже, чем работодателем были оборудованы соответствующие стационарные рабочие места (например, в результате строительства производственных помещений или в случае их аренды).

В определении обособленного подразделения организации существительное «подразделение» употребляется в единственном числе, а «место» — во множественном (говорится не о рабочем месте, а о рабочих местах). Поэтому можно сделать вывод о том, что в случае созда ния территориально обособленного подразделения, по месту нахождения которого оборудовано только одно стационарное рабочее место (пример — почтовое отделение), нельзя говорить о создании обособленного подразделения организации. Однако это формальный подход к разъяснению указанного определения, поэтому следует быть готовым к тому, что налоговый орган не разделит эту позицию.

В любом случае очевидно, что если, например, организация построила (арендовала) цех, но работников для этого цеха еще не наняла, рассматривать цех в качестве обособленного подразделения не представляется возможным, поскольку в нем еще не созданы рабочие места (не наняты работники, которые должны занять эти места). Другое дело, если работники уже наняты и должны прибыть в цех для работы, но еще не прибыли. В этом случае цех может рассматриваться в качестве обособленного подразделения организации.

Каковы же основные отличия между понятием «обо собленное подразделение юридического лица (организа ции)», применяемым в ГК РФ, и этим же понятием, применяемым в НК РФ?

1. Юридические лица вправе создавать филиалы и открывать представительства на территории Российской Федерации и за ее пределами. Филиал и представительство являются подразделениями юридического лица, его составными частями. Данные подразделения должны быть организационно обособлены в составе юридического лица и располагаться вне его места нахождения.

2. Отличие обоих подразделений друг от друга заключается в круге выполняемых задач. Филиал осуществляет функции юридического лица, под которыми следует понимать виды производственной и иной деятельности юридического лица, которыми оно вправе заниматься в соответствии с законом и учредительными документами юридического лица. Задачи представительства носят ограниченный характер. Они состоят в представительстве и защите интересов юридического лица, то есть в функциях, осуществляемых в рамках института представительства, в силу полномочия, основанного на доверенности.

3. Для выполнения своих функций филиал и представительство наделяются создавшим их юридическим лицом необходимым имуществом. Данное имущество закрепляется за соответствующим филиалом или представительством, но находится либо в собственности юридического лица, либо принадлежит юридическому лицу на ином правовом основании. В бухгалтерском учете указанное имущество отражается одновременно и на отдельном балансе филиала или представительства, и на балансе юридического лица. В отличие от этого подразделение организации, являющееся обособленным подразделением в соответствии с НК РФ, может не иметь отдельного баланса.

4. В соответствии с действующим налоговым законодательством филиалы и представительства не являются самостоятельными плательщиками налогов и (или) сборов. Вместе с тем они в предусмотренном НК РФ порядке выполняют обязанности создавшей их организации по уплате налогов и сборов по месту своего нахождения (ст. 19 НК РФ).

5. Согласно требованиям ГК РФ руководитель филиала и руководитель представительства назначаются органом юридического лица, уполномоченным на это в соответствии с учредительными документами юридического лица. Указанное требование к подразделениям, являющимся обособленными в соответствии с НК РФ, отсутствует.

6. Все обособленные подразделения юридического лица, отвечающие признакам, предусмотренным ГК РФ, независимо от их названия (отделение, агентство, корреспондентское бюро и т. п.) подчиняются правовому режиму либо представительства, либо филиала. Для целей налогообложения различия в правовом режиме представительства и филиала не имеют.

7. В соответствии с ГК РФ сведения о созданных филиалах и открытых представительствах должны быть указаны в учредительных документах юридического лица (место нахождения и другие необходимые сведения). Данная норма позволяет осуществлять государственный контроль за деятельностью юридического лица вне места его нахождения в целях налогообложения и защиты интересов кредиторов, а также в иных предусмотренных законом целях.

В связи с изложенным необходимо констатировать, что все подразделения, являющиеся обособленными в соответствии с гражданским законодательством, признаются обособленными и в целях налогообложения. Однако не каждое подразделение, признаваемое обособленным в соответствии с налоговым законодательством, является таковым в соответствии с ГК РФ.

Ответственность за нарушение требования ГК РФ об указании в учредительных документах юридического лица сведений о созданных филиалах и открытых представительствах установлена главой 8 Закона № 129-ФЗ.

За непредставление или несвоевременное представление необходимых для включения в государственные реестры сведений, а также за представление недостоверных сведений заявители, юридические лица и (или) индивидуальные предприниматели несут ответственность, установленную законодательством Российской Федерации (п. 1 ст. 25 Закона № 129-ФЗ).

Регистрирующий орган вправе обратиться в суд с требованием о ликвидации юридического лица в случае допущенных при создании такого юридического лица грубых нарушений закона или иных правовых актов, если эти нарушения носят неустранимый характер, а также в случае неоднократных либо грубых нарушений законов или иных нормативных правовых актов государственной регистрации юридических лиц (п. 2 ст. 25 Закона № 129-ФЗ).

НК РФ не предусмотрено обязательное отражение в учредительных документах налогоплательщика сведений, касающихся подразделений организации, признаваемых обособленными в целях налогообложения.

Тем не менее существует особая форма налогового контроля за деятельностью организаций, осуществляемой через ее обособленные подразделения. Организация, в состав которой входят обособленные подразделения, расположенные на территории Российской Федерации, обязана встать на учет в налоговом органе по месту нахождения каждого своего обособленного подразделения (п. 1 ст. 83 НК РФ). Заявление о постановке на учет организации по месту нахождения обособленного подразделения подается в течение одного месяца после его создания (п. 4 ст. 83 НК РФ). Главой 16 НК РФ предусмотрена ответственность как за нарушение срока постановки на учет в налоговом органе (ст. 116 НК РФ), так и за уклонение от постановки на учет (ст. 117 НК РФ). При этом следует учитывать, что положения ст. 117 НК РФ распространяются и на ведение организацией деятельности через ее обособленные подразделения.

Представление налогоплательщиком в налоговые органы перечня его обособленных подразделений НК РФ не предусмотрено. Как установить полный перечень подразделений, относимых к обособленным подразделениям в соответствии с НК РФ и учитываемых в целях налогообложения прибыли в течение налогового периода?